Vi mostriamo come il fisco incide sulle obbligazioni e quali conseguenze hanno i tassi bassi. Altri consigli riguardano i tassi d’interesse degli uffici delle contribuzioni e la nuova normativa per le vincite al lotto.

Qui sono pubblicati i consigli fiscali aggiornati per il 2016.

1. Interessi elevati all’ufficio imposte – una volta

Per anni il contribuente ha beneficiato di un generoso tasso d’interesse se pagava in tempo. Nel frattempo le cose sono cambiate: gran parte dei cantoni ha ridotto il tasso allo 0,5 percento o addirittura al di sotto. Non manca qualche eccezione: gli abitanti del cantone Glarona ricevono tuttora il 2 percento annuo se pagano le imposte presumibilmente dovute entro il 30 giugno. Per il momento sono ancora piuttosto generosi anche i cantoni di Zurigo e Nidvaldo, con l’1,5 percento.

Sono molto più elevati gli interessi di mora: nel cantone Argovia, per esempio, ammontano al 5,5 percento, a Lucerna al 5,0 percento, a Zurigo al 4,5 percento.

2. Attenzione all’incidenza del fisco sulle obbligazioni

I detentori di obbligazioni sono attualmente penalizzati non solo dai tassi ai minimi storici. In base all’ammontare della cedola l’obbligazione può avere anche spiacevoli conseguenze fiscali. Ecco un esempio concreto: l’obbligazione della Confederazione con scadenza 11 febbraio 2023 è stata emessa con una cedola, una volta consueta, del 4,0 percento. In seguito al forte calo dei tassi l’obbligazione viene ora scambiata a un prezzo di 132,5. Tuttavia, dal momento che nel 2023 sarà rimborsata al prezzo di 100, il rendimento alla scadenza è pari a -0,07 percento. Ma per il fisco non è determinante il rendimento alla scadenza, bensì la cedola del 4,0 percento. Ciò significa che, con un’aliquota fiscale marginale del 25 percento, il detentore dell’obbligazione deve versare al fisco l’1,0 percento. Il rendimento alla scadenza al netto delle tasse diminuisce così a un poco allettante -1,07 percento.

3. Reddito di capitale: le azioni assumono il ruolo delle obbligazioni

Teil 5_Grafik_it

Prima la suddivisione dei ruoli tra azioni e obbligazioni era chiara: gli investimenti a tasso fisso generavano una cedola invariata, soggetta all’imposta sul reddito. Inoltre, al reddito di capitale veniva dedotta l’imposta preventiva del 35 percento, di cui l’investitore poteva comunque chiedere il rimborso con la sua dichiarazione fiscale. Dal punto di vista fiscale erano molto più interessanti le azioni: infatti l’utile di capitale conseguito con l’aumento dei prezzi dei titoli è esente da imposte.

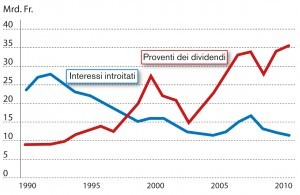

Ma ormai da parecchi anni le quotazioni di borsa si muovono lateralmente. Se da un lato le azioni offrono un utile di capitale limitato, ha invece registrato un massiccio aumento il reddito di capitale. Come mostra il grafico, i dividendi introitati dai nuclei familiari svizzeri dal 1990 sono complessivamente saliti da poco meno di 10 miliardi a quasi 40 miliardi di franchi. D’altro canto gli interessi riscossi sulle obbligazioni e sui depositi bancari hanno subito una massiccia erosione. Quando le blue chip svizzere, tra cui Nestlé, Novartis o Roche, versano i loro abbondanti dividendi, anche il fisco sorride.

Vale dunque ancora di più la pena di trasferire in un fondo previdenziale il capitale investito a lungo termine del terzo pilastro. Tutti i redditi di capitale del pilastro 3a sono infatti fiscalmente esenti. Inoltre l’avere non è soggetto all’imposta sulla sostanza. Si applica un’aliquota fiscale ridotta solo al momento del versamento. Una panoramica degli interessanti rendimenti dei fondi previdenziali è pubblicata qui.

4. Per le azioni tenere d’occhio i dividendi esenti da imposte

Il crescente carico fiscale descritto al punto 3.) sui redditi da dividendi si alleggerisce un po’ poiché numerose aziende procedono alle loro distribuzioni attingendo alle riserve da apporti di capitale che, a differenza dei dividendi, sono esenti dall’imposta sul reddito. Queste riserve derivano, per esempio, dall’aggio realizzato con un aumento di capitale. Lo scorso anno le società svizzere quotate in borsa hanno versato riserve da apporti di capitale per un totale di 15 miliardi di franchi. Attualmente circa 80 società possono avvalersi di questa forma di distribuzione, ma non tutte ne fanno uso. Nella scelta di un’azione vale dunque la pena di considerare, oltre al rendimento dei dividendi, anche la riserva da apporti di capitale.

5. Acquistare e vendere i titoli in tempo

L’imposizione dei redditi di capitale può essere ridotta anche scegliendo i tempi giusti per le operazioni. La vendita dovrebbe infatti avvenire poco prima della distribuzione dei dividendi e degli interessi, invece l’acquisto poco dopo la distribuzione. Nel caso delle obbligazioni il motivo è rappresentato dagli interessi pro rata, ossia la quota degli interessi annui che maturano entro la scadenza del loro pagamento. Spettano al venditore e rappresentano un utile di capitale esente da imposte. Al momento della scadenza del pagamento degli interessi il possessore percepisce la distribuzione, ma deve dichiararla al fisco come reddito. Considerazioni analoghe riguardano le azioni. Poco prima del pagamento del dividendo sono vendute a prezzi più elevati perché il mercato sconta già la distribuzione. Una volta che sono stati pagati i dividendi, il prezzo dell’azione scende, quindi può essere acquistata a una quotazione più conveniente.

Ma attenzione, una tenuta troppo breve non è consigliabile: prima di tutto l’operazione è soggetta alla tassa di bollo, in secondo luogo una procedura sistematica di questo tipo può essere giudicata dal fisco come elusione delle tasse (v. in proposito anche il punto 6.).

6. L’etichetta «professionale» come campanello d’allarme

Chi acquista e vende azioni troppo assiduamente può essere considerato dall’autorità fiscale come “commerciante professionale di titoli”. Gli utili sono dunque tassati come reddito da attività lucrativa indipendente e vengono prelevati i contributi alle assicurazioni sociali per AVS, AI, IPG e AD. Ciò interessa gli investitori che scambiano spesso volumi elevati, finanziano le proprie operazioni con ingenti capitali di terzi oppure utilizzano derivati su vasta scala. Alcuni anni fa le autorità erano ancora eccessivamente severe in questo ambito, ma nel frattempo si è affermata una prassi un po’ più accomodante.

7. Lotto e case da gioco: ecco le nuove regole

Dal 2013 le vincite al lotto fino a 1000 franchi sono esenti dall’imposta preventiva. Dal 2014 queste cifre di modesta entità non sono soggette neppure all’imposta sul reddito, almeno ai fini dell’imposta federale diretta. Inoltre un forfait del 5 percento della vincita al lotto può essere dedotto come costo della puntata, fino a un massimo di 5000 franchi. Entro il 1° gennaio 2016 anche i cantoni devono stabilire un limite libero e una deduzione forfetaria per le vincite al lotto. Alcuni cantoni, tra cui Zurigo, hanno già deciso di riprendere le aliquote dell’imposta federale diretta. È importante sapere che, a differenza delle vincite al lotto, le somme vinte nelle case da gioco svizzere sono esenti da imposte per qualunque ammontare.

8. La ritenuta estera alla fonte come perenne spina nel fianco

Chi dichiara regolarmente i titoli esteri al fisco svizzero non ottiene automaticamente il rimborso di tutta la ritenuta estera alla fonte. Per questo deve avere compilato il modulo DA-1 ottenibile dall’ufficio imposte. In tal modo l’investitore svizzero riceve il rimborso di un computo globale d’imposta forfetario, che di norma ammonta al 15 percento della distribuzione. Diventa tuttavia più complicato per la quota della ritenuta alla fonte che supera questa aliquota percentuale: il rimborso dell’importo deve essere richiesto dal contribuente con un altro modulo, messo a disposizione dal rispettivo stato. Alcuni stati esigono inoltre un’attestazione originale della banca – in questi casi un normale conteggio dei dividendi non è sufficiente. Spesso la procedura si protrae per diversi mesi ed è molto laboriosa. Ecco perché numerosi investitori si arrendono di fronte alla corsa a ostacoli della burocrazia.

9. Il risparmio assicurativo non diminuisce le tasse

Una volta si consigliava di detenere investimenti a tasso fisso nelle assicurazioni, per esempio sotto forma di una polizza vita con fondi obbligazionari. Per la durata del contratto, infatti, gli interessi maturati non sono soggetti a imposte. Tuttavia, con gli attuali tassi bassi, il risparmio fiscale è spesso molto inferiore ai costi elevati di una soluzione assicurativa.

10. Non dimenticare la deduzione forfetaria

Per la gestione patrimoniale da parte di terzi sono deducibili, a seconda dei cantoni, fino a 15’000 franchi l’anno dall’imposta sul reddito. Anche gli investitori, che non hanno un mandato di gestione patrimoniale e si occupano personalmente dei propri investimenti, possono far valere deduzioni, in particolare per i diritti di custodia, le spese di tenuta conto, le spese per la cassetta di sicurezza e i costi delle attestazioni fiscali. Invece delle deduzioni singole, di norma vale la pena di sfruttare la deduzione forfetaria che, a seconda dei cantoni, va dallo 0,5 al 3 per mille del patrimonio.

Alla Banca Migros l’attestazione fiscale nel Premium Banking e nella gestione patrimoniale è esente da spese. Anche i clienti detentori di Mi-Fonds ottengono gratuitamente le informazioni sui valori fiscali.

In proposito leggere anche: Deduzioni fiscali per 10 miliardi