Il mondo della finanza pullula di termini tecnici. Nell’universo dei fondi d’investimento il termine capitalizzazione potrebbe risultare incomprensibile per molti investitori privati. Senza contare che oltre ai fondi a capitalizzazione esistono anche quelli a distribuzione. Quali sono le differenze?

Per scegliere il giusto fondo d’investimento si devono prendere innumerevoli decisioni. Dev’essere un fondo sostenibile, regionale, settoriale, azionario, obbligazionario, immobiliare o misto? Quale offerente di fondi scegliere, quale profilo di rischio, quale strategia d’investimento? Non da ultimo, per questi strumenti d’investimento, si deve distinguere anche tra fondi a capitalizzazione e a distribuzione. Spesso un singolo fondo è addirittura disponibile in entrambe le varianti. Qual è esattamente la differenza tra questi due tipi di fondi?

I fondi a capitalizzazione reinvestono costantemente i proventi realizzati nel patrimonio del fondo stesso.

Le distribuzioni di un fondo d’investimento corrispondono in linea di principio ai proventi – ad esempio, interessi e dividendi – che il fondo realizza nel corso di un anno d’investimento. I fondi a distribuzione versano questi proventi ai sottoscrittori delle proprie quote, generalmente con cadenza annuale. Al contrario, i fondi a capitalizzazione reinvestono costantemente i proventi realizzati nel patrimonio del fondo stesso. Per questo motivo vengono spesso definiti anche fondi a tesaurizzazione. La capitalizzazione non va confusa con il reinvestimento, nel quale invece i proventi vengono di fatto distribuiti, ma al contempo nuovamente investiti in ulteriori quote del fondo.

La differenza tra fondi a capitalizzazione e a distribuzione diventa particolarmente evidente nel giorno della distribuzione. Nel caso di un fondo a distribuzione diminuirà il prezzo delle quote del fondo, proprio come avviene per le azioni che vengono negoziate a un prezzo minore dopo il pagamento dei dividendi. Il patrimonio del fondo finisce infatti per ridursi attraverso la distribuzione e di conseguenza anche le quote perdono valore. Al contrario, nel caso di un fondo a capitalizzazione, il prezzo delle quote rimarrà invariato oppure si ridurrà soltanto dell’importo corrispondente all’imposta preventiva. Con la capitalizzazione le distribuzioni si aggiungono al cosiddetto Net Asset Value (NAV) o valore patrimoniale netto del fondo d’investimento. Il NAV è dato dalla somma di tutti gli attivi del fondo valutati al prezzo di mercato meno il totale degli impegni; il patrimonio netto così ottenuto viene poi diviso per il numero di quote in circolazione. Di norma la società del fondo calcola il NAV quotidianamente.

Attraverso una costante capitalizzazione, a lungo termine si ottiene un notevole aumento del patrimonio del fondo

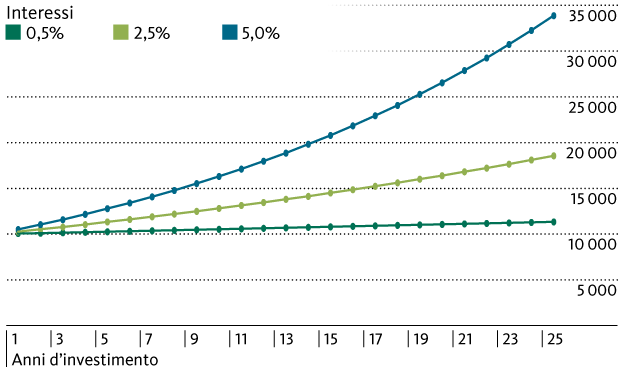

Attraverso una costante capitalizzazione, a lungo termine si ottiene un notevole aumento del patrimonio del fondo. Questo incremento è paragonabile all’effetto prodotto dai cosiddetti interessi composti su altri prodotti finanziari: prima si inizia a risparmiare, più cresce il patrimonio. Allo stesso modo, la capitalizzazione determina una crescita del patrimonio del fondo e dunque anche un aumento del rendimento. Un altro vantaggio dei fondi a capitalizzazione è che gli investitori non devono occuparsi del reinvestimento, dato che questo avviene automaticamente. Inoltre, per chi possiede quote di fondi della Banca Migros, l’operazione è del tutto gratuita.

Effetto degli interessi composti su diversi tassi d’interesse nell’arco di 25 anni (capitale iniziale: 10 000 CHF)

Tutti i fondi sostenibili della Banca Migros, recentemente lanciati sul mercato, rientrano nella categoria dei fondi a capitalizzazione. Indipendentemente dal tipo di fondo, per i Migros Bank Fonds la data di distribuzione o di capitalizzazione cade nel mese di ottobre. Presso la Banca Migros è facile riconoscere le due categorie di fondi: quelli a distribuzione vengono contrassegnati con una «A», ad esempio «Migros Bank (CH) Fonds 40 A», mentre quelli a capitalizzazione presentano la sigla «B», come «Migros Bank (CH) Fonds Sustainable 45 B». Se esistono entrambe le varianti, come accade per i fondi lussemburghesi «Migros Bank (Lux) Fonds SwissStock A» e «Migros Bank (Lux) Fonds SwissStock B», saranno differenti anche il codice internazionale di identificazione dei titoli (ISIN) e il numero di valore. Tutte queste indicazioni si trovano sul foglio informativo (fact sheet) di ciascun fondo, disponibile sul sito internet della Banca Migros .

Quale tipologia di fondi scegliere? Da un punto di vista fiscale, per i fondi svizzeri non ci sono differenze tra le varianti a capitalizzazione e a distribuzione. In entrambi i casi i proventi distribuiti o capitalizzati vanno inseriti come reddito nella dichiarazione d’imposta. Solo così è possibile ricevere il rimborso dell’imposta preventiva che ammonta al 35% dei proventi (tranne per i fondi previdenziali, che ne sono invece esenti). La scelta tra le due tipologie verrà dunque a dipendere soprattutto dalle esigenze individuali e dalla situazione personale degli investitori. I fondi a distribuzione sono adatti in particolar modo a chi ha bisogno di entrate regolari, come può accadere a un pensionato che vuole aumentare i propri introiti in vista di una maggiore liquidità. I fondi a capitalizzazione rappresentano invece la scelta più allettante per chi si orienta a un orizzonte d’investimento più lungo al fine di accrescere il proprio capitale di vecchiaia.