In der Finanzwelt wimmelt es nur so von Fachbegriffen. Im Anlagefonds-Universum dürfte etwa der Begriff Thesaurierung für viele Privatanleger eher Finanzchinesisch sein. Neben thesaurierenden Fonds gibt es allerdings auch ausschüttende. Was sind die Unterschiede?

Bei der Auswahl eines geeigneten Anlagefonds müssen Investoren unzählige Entscheidungen treffen. Soll es ein Nachhaltigkeits-, Länder-, Branchen-, Aktien-, Obligationen-, Immobilien- oder Mischfonds sein? Welcher Fondsanbieter, welches Risikoprofil bzw. welche Anlagestrategie? Nicht zuletzt unterscheidet man bei diesen Investitionsvehikeln auch zwischen thesaurierenden und ausschüttenden Fonds. Häufig gibt es zu einem Fonds sogar beide Varianten. Was genau unterscheidet nun einen thesaurierenden Fonds von einem ausschüttenden?

Thesaurierende Fonds reinvestieren die erwirtschafteten Erträge laufend in das Fondsvermögen.

Die Ausschüttungen eines Investmentfonds entsprechen im Prinzip den Erträgen, die der Fonds in einem Anlagejahr erwirtschaftet. Es sind anfallende Erträge wie Zinsen und Dividenden. Ausschüttende Fonds zahlen diese Erträge an die Eigner der Fondsanteile aus. Meistens erfolgt diese Auszahlung einmal pro Jahr. Thesaurierende Fonds dagegen reinvestieren die erwirtschafteten Erträge laufend in das Fondsvermögen. Daher werden thesaurierende Fonds mitunter auch als akkumulierende Fonds bezeichnet. Die Thesaurierung sollte indes nicht mit der Wiederanlage verwechselt werden. Bei einer Wiederanlage werden Erträge zwar ausgeschüttet, aber gleichzeitig wieder in zusätzliche Fondsanteile angelegt.

Am augenfälligsten zeigt sich der Unterschied der thesaurierenden und ausschüttenden Fondsarten am Tag der Ausschüttung. Bei einem ausschüttenden Fonds verringert sich der Kurs des Fondsanteils – ähnlich wie bei einer Aktie, die nach dem Dividendenabgang tiefer gehandelt wird. Denn durch die Ausschüttung wird das Fondsvermögen reduziert, was sich wiederum in einem tieferen Wert des Fondsanteils spiegelt. Bei einem thesaurierenden Fonds dagegen bleibt der Preis der Fondsanteile unverändert bzw. sinkt nur um den Betrag der Verrechnungssteuer. Die Ausschüttung wird bei der Thesaurierung dem sogenannten Net Asset Value (NAV) oder Nettoinventarwert des Investmentfonds zugerechnet. Der NAV berechnet sich aus der Summe aller zu Marktpreisen bewerteten Fondsaktiva abzüglich sämtlicher Verpflichtungen. Das Nettovermögen wird anschliessend durch die Anzahl im Umlauf befindlicher Fondsanteile geteilt. Die Fondsgesellschaft berechnet in der Regel den NAV täglich.

Durch die laufende Thesaurierung wird auf lange Sicht eine kräftige Steigerung des Fondsvermögens erreicht.

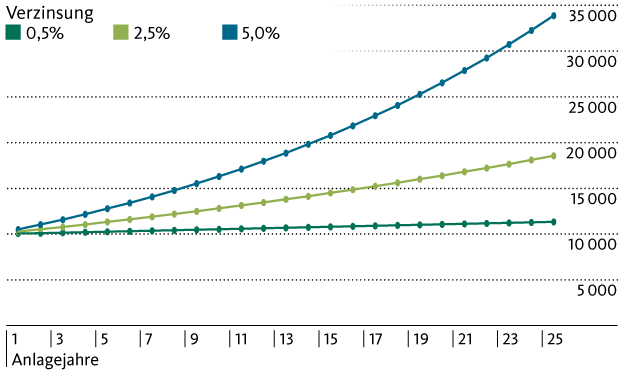

Doch zurück zur Thesaurierung. Durch die laufende Thesaurierung wird auf lange Sicht eine kräftige Steigerung des Fondsvermögens erreicht. Diese Steigerung entspricht in etwa dem sogenannten Zinseszinseffekt bei Geldanlagen. Je früher man zu sparen beginnt, desto höher wächst das Vermögen. Ähnlich bewirkt die Thesaurierung bei Fonds also ein Wachstum des Fondsvermögens und somit eine Steigerung der Rendite. Ein weiterer Vorteil der thesaurierenden Fonds ist, dass sich der Anleger nicht um die Wiederanlage kümmern muss, da diese fortlaufend automatisch geschieht. Zudem erfolgt die Wiederanlage bei der Migros Bank ohne Kosten für den Fondsanleger.

Zinseszinseffekt bei verschiedenen Zinssätzen über 25 Jahre (Startkapital: 10’000 CHF).

Die von der Migros Bank neu lancierten Nachhaltigkeitsfonds etwa werden alle als thesaurierende Fonds geführt. Unabhängig von der Fondsart ist der Ausschüttungs-/Thesaurierungstermin bei den Migros Bank Fonds jeweils im Oktober. Ob ein Fonds ausschüttend oder thesaurierend ist, lässt sich auf einen Blick erkennen. Fonds, die ausschütten, werden bei der Migros Bank mit einem «A» gekennzeichnet, beispielsweise «Migros Bank (CH) Fonds 40 A». Thesaurierende Fonds haben das Kürzel «B» wie «Migros Bank (CH) Fonds Sustainable 45 B». Liegen beide Varianten vor, zum Beispiel bei Fonds mit Luxemburger Domizil wie «Migros Bank (Lux) Fonds SwissStock A» und «Migros Bank (Lux) Fonds SwissStock B», unterscheiden sich bei den Fonds auch die internationale Wertpapierkennnummer (ISIN) und die Valorennummer, kurz Valor genannt. Alle diese Angaben finden sich jeweils im Faktenblatt (Factsheet) zum entsprechenden Fonds, das auf der Website der Migros Bank hinterlegt ist.

Welche Fondsform sollen Anleger bevorzugen? Steuerlich gibt es bei Schweizer Fonds, ob thesaurierend oder ausschüttend, keine Unterschiede. Sowohl eine Ausschüttung als auch eine Thesaurierung muss in der Steuererklärung als Einkommen versteuert werden. Nur so erhält der Anleger die 35% Verrechnungssteuer (VSt) des Ertrags zurück. Bei den Vorsorgefonds allerdings fällt keine Verrechnungssteuer an. Die Entscheidung, welche Fondsvariante besser geeignet ist, hängt also vor allem von den individuellen Bedürfnissen und der persönlichen Lebenssituation des Anlegers ab. Wer auf regelmässige Auszahlungen angewiesen ist, seien es beispielsweise Pensionäre, die aus Liquiditätsüberlegungen ihre Einkünfte aufbessern wollen, so eignen sich ausschüttende Fonds eher. Für Investoren mit einem langen Anlagehorizont, die Alterskapital ansparen wollen, sind thesaurierende Fonds die reizvollere Wahl.