Assicurazioni sociali sotto pressione, tassi d’interesse bassi, costi abitativi elevati: la generazione dei nati tra il 1980 e il 2000 deve affrontare sfide non indifferenti nella costituzione del capitale per la vecchiaia. È importante la previdenza individuale, ad esempio con i fondi 3a e i piani di risparmio in fondi.

Max ha un salario lordo con un importo a sei cifre. E a 30 anni, un futuro promettente davanti a sé. Nessuna meraviglia, considerato che ha sistematicamente praticato l’aggiornamento professionale, ha svolto vari soggiorni all’estero e ha fatto le prime esperienze imprenditoriali partecipando a una start up.

Meno promettenti sono invece le prospettive future per quanto concerne la previdenza. Nonostante le buone premesse salariali, costituire un capitale di vecchiaia adeguato sarà infatti più difficile di quanto lo è stato per la generazione dei suoi genitori e nonni. Ciò vale per l’intera generazione dei coetanei di Max, i cosiddetti «millennial», nati tra il 1980 e il 2000.

Solo due pilastri rischiano di non bastare

A prima vista la situazione di Max appare rassicurante. Dall’AVS (1° pilastro) gli si prospetta la rendita massima di CHF 28 200, che dal 2019 sarà pari a CHF 28 440. A ciò si aggiunge la rendita di vecchiaia prevista della cassa pensioni (2° pilastro) pari a CHF 31 200. In tutto dunque quasi CHF 60 000. Una cifra che corrisponderebbe all’obiettivo di AVS e cassa pensioni, che insieme dovrebbero coprire circa il 60% del reddito lordo. Si tratta però di una previsione basata sulle condizioni quadro attuali. E nei prossimi anni le cose inevitabilmente cambieranno. A sfavore di Max.

Per il calcolo, la cassa pensioni di Max applica ancora un’aliquota di conversione del 5,89%. In altri termini, per ogni CHF 100 000 di capitale di vecchiaia risparmiato, quando va in pensione Max riceve CHF 5890 di rendita. La tendenza a medio termine è una diminuzione dell’aliquota di conversione al 5% o addirittura al di sotto di questa soglia. La rendita della cassa pensioni di Max potrebbe pertanto ridursi di circa un quinto. La sua rendita AVS è sotto pressione per gli stessi motivi demografici: il basso tasso di natalità e l’aumento della speranza di vita fanno sì che sempre più persone percepiscano la rendita sempre più a lungo. E per ogni persona che riceve la rendita più a lungo, meno rimane nelle casse dell’AVS.

Per l’AVS ci sono tuttavia maggioranze politiche intenzionate a mantenere ad ogni costo il livello delle prestazioni, se necessario aumentando ad esempio ulteriormente l’IVA. Le casse pensioni non possono invece contare su un afflusso di denaro dall’imposizione fiscale. La cassa pensioni di Max può compensare solo parzialmente il rischio di una riduzione della rendita, ad esempio fissando l’inizio dell’assicurazione già all’età di 21 anni e aumentando in tal modo a 44 gli anni contributivi, come nel caso dell’AVS. A conti fatti, le prestazioni di vecchiaia diminuiscono, mentre i costi del finanziamento della rendita aumentano. Che fare dunque?

Pilastro 3a e piano risparmio in fondi quale integrazione

I millennial come Max non potranno fare a meno di praticare sistematicamente il risparmio individuale per la vecchiaia, invece di affidarsi unicamente alla previdenza del 1° e 2° pilastro. Una possibilità è il cosiddetto pilastro 3a. È interessante, poiché si tratta di un risparmio fiscalmente agevolato: i lavoratori dipendenti possono versare fino a CHF 6768 all’anno, deducendoli dall’imposta sul reddito, i lavoratori indipendenti senza cassa pensioni addirittura CHF 33 840 (dal 2019: CHF 6826 o CHF 34 128). Occorre tenere presente che il denaro risparmiato può essere prelevato al più presto cinque anni prima dell’età pensionabile AVS. Altrimenti un prelevamento anticipato è possibile solo a determinate condizioni, ad esempio per il finanziamento della proprietà abitativa. Per via di queste restrizioni il pilastro 3a è detto anche «previdenza vincolata».

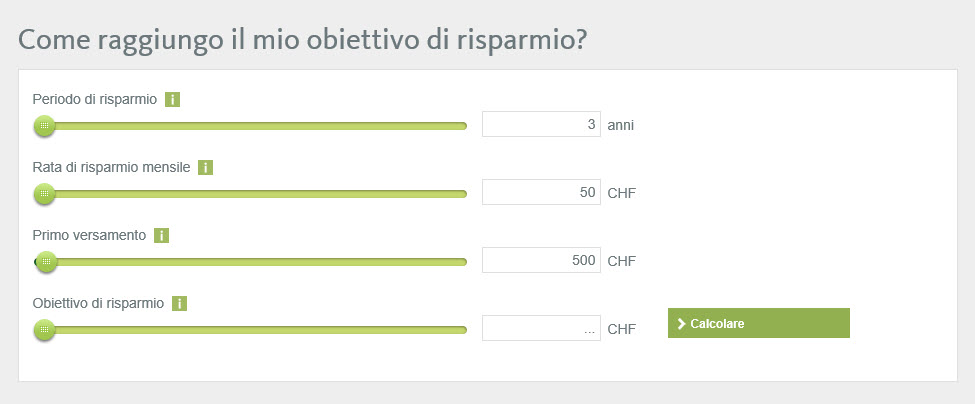

È dunque opportuno costituire il patrimonio previdenziale anche al di fuori delle possibilità fiscalmente agevolate. A questo scopo l’ ideale è un piano di risparmio in fondi. Con questa soluzione Max investe regolarmente un importo costante in fondi di sua scelta, quale investitore con coscienza ecologica ad esempio nei fondi sostenibili. E ciò è possibile già a partire da CHF 50 al mese.

Piano di risparmio in fondi – risparmiare e investire con intelligenza

Risparmiare circa il 10% per la previdenza

Mettendo insieme il piano di risparmio in fondi e il pilastro 3a, secondo una regola generale Max dovrebbe risparmiare a titolo di previdenza individuale circa il 10% del suo reddito lordo, l’equivalente di circa CHF 10 000 all’anno.

Poniamo ad esempio che, dall’età di 30 anni e fino al pensionamento a 65 anni, Max versi annualmente nel pilastro 3a l’importo massimo di CHF 6826 e sottoscriva un fondo previdenziale con il 45% di azioni. In tal caso, il capitale previsto al momento del pensionamento ammonterebbe a CHF 343 100, importo calcolato in base ai rendimenti medi storici a lungo termine e al netto delle imposte. Se al contempo per 35 anni Max versa anche CHF 4000 in un piano di risparmio in fondi, optando per un fondo sostenibile con ad esempio una quota azionaria dell’85%, può aumentare il suo capitale previdenziale di ulteriori CHF 309 000 (v. variante 1 nella tabella).

In alternativa, nei primi anni Max potrebbe versare solo CHF 4000 nel pilastro 3a e investire CHF 6828 nel piano risparmio in fondi con quota azionaria (v. variante 2). Così facendo, in primo luogo beneficia di maggiori possibilità di aumento di valore a lungo termine, legate tuttavia anche a maggiori rischi di fluttuazione e minori possibilità di risparmio fiscale. In secondo luogo, questa seconda variante gli permette una maggiore flessibilità finanziaria nella fase della vita professionale e privata particolarmente attiva, tra i 30 e 40 anni. Solo al compimento dei 40 anni aumenterà al massimo i contributi versati nel pilastro 3a, diminuendo i versamenti nel piano di risparmio in fondi. Una strategia opportuna, considerato che a questa età sorge spesso il desiderio di mettere radici e di acquistare una casa. E dei contributi più elevati nel pilastro 3a sono l’ideale per l’ammortamento indiretto di un finanziamento ipotecario (per maggiori informazioni su questo tema cliccare qui).

Varianti della previdenza a confronto

| Durata del versamento | Versamento p.a.* | Rendimento** | Capitale intermedio | Capitale finale | |

|---|---|---|---|---|---|

| Variante 1: pilastro 3a massimo | |||||

| Fondo previdenziale 3a (45% azioni) | 30-65 ans | 6826 | 2,45% | 343'100*** | |

| Fondo sostenibile (85% azioni) | 30-65 ans | 4000 | 4,04% | 309'000 | |

| Totale all'età di 65 anni | 652'100 | ||||

| Risparmio fiscale | 64'610 | ||||

| Variante 2: più risparmio libero | |||||

| Fondo previdenziale 3a (45% azioni) | 30-40 ans | 4000 | 2,45% | 45'800 | |

| Fondo previdenziale 3a (45% azioni) | 40-65 ans | 6826 | 2,45% | 293'300*** | |

| Fondo sostenibile (85% azioni) | 30-40 ans | 6826 | 4,04% | 85'400 | |

| Fondo sostenibile (85% azioni) | 40-65 ans | 4000 | 4,04% | 404'100 | |

| Totale all'età di 65 anni | 697'400 | ||||

| Risparmio fiscale | 56'800 | ||||

| * Versamento nel pilastro 3a e nel piano di risparmio in fondi una volta all'anno | |||||

| ** Ipotesi per rendimento a lungo termine. | |||||

| *** Al netto delle imposte in caso di versamento del capitale (domicilio Zurigo, celibe, riformato, reddito lordo CHF 100 000) | |||||