Assurances sociales sous pression, taux d’intérêt bas, coûts d’habitation élevés – la génération des personnes nées entre 1980 et 2000 est confrontée à des défis particuliers en matière de constitution de patrimoine. La prévoyance individuelle, par exemple avec des fonds 3a et des plans d’épargne en fonds, prend donc toute son importance.

Max gagne un salaire brut à six chiffres et, à 30 ans, a un avenir prometteur devant lui. Cela n’a rien d’étonnant puisqu’il n’a cessé de se former, a réalisé divers séjours à l’étranger et engrangé de premières expériences entrepreneuriales en participant à une start-up.

En revanche, ses perspectives d’avenir sont moins roses sur le plan de la prévoyance. En effet, malgré ses bonnes perspectives salariales, se constituer un capital vieillesse approprié sera plus difficile pour lui que pour ses parents et grand-parents. Cela vaut d’ailleurs pour toute la génération Y, celle des personnes nées entre 1980 et 2000.

Avec le 1er et le 2e piliers seulement, ce sera juste

À première vue, la situation est rassurante pour de Max. De l’AVS (1er pilier), il recevra une rente maximale de 28 200 francs, qui s’élèvera même à 28 440 francs à partir de 2019. En outre, sa caisse de pension (2e pilier) lui promet 31 200 francs de rente de vieillesse. Cela représente presque 60 000 francs et correspond à l’objectif de couverture de 60% du revenu brut par l’AVS et la caisse de pension. Il s’agit toutefois d’une projection basée sur les conditions-cadres actuellement en vigueur. Et celles-ci vont inévitablement changer dans les années à venir, en sa défaveur.

La caisse de pension base encore ses projections sur un taux de conversion de 5,89%. Autrement dit, par tranche de 100 000 francs de capital vieillesse épargné, Max recevra une rente de 5890 francs lors de son départ à la retraite. Mais selon la tendance à moyen terme, ce taux diminuera jusqu’à 5%, voire moins. La rente de caisse de pension de Max devrait ainsi fondre d’environ un cinquième. Et c’est pour les mêmes raisons démographiques que sa rente AVS se retrouve sous pression: le faible taux de natalité et l’augmentation de l’espérance de vie font qu’un nombre croissant de personnes perçoivent de plus en plus longtemps une rente. Plus finir, il ne reste plus grand-chose sur le plan individuel.

Heureusement, pour l’AVS, il est encore possible de trouver des majorités politiques pour maintenir à tout prix le niveau des prestations, si nécessaire en prélevant des pour-cents de TVA supplémentaires, par exemple. Mais les caisses de pension ne peuvent pas compter sur un coup de pouce des impôts. La caisse de pension de Max ne peut compenser que partiellement la réduction de rente qui menace, par exemple en fixant le début de l’assurance à l’âge de 21 ans déjà et en allongeant de la sorte le délai de cotisation à 44 ans, comme c’est le cas pour l’AVS. Mais l’un dans l’autre, les prestations de vieillesse diminuent, alors que les coûts de financement augmentent. Que faire?

Le pilier 3a et un plan d’épargne en fonds comme compléments

Ne pouvant pas se fier entièrement aux 1er et 2e piliers, la génération Y, dont Max fait partie, n’aura d’autre choix que d’épargner systématiquement par elle-même pour la retraite. L’une des solutions consiste à constituer un pilier 3a. Son attrait réside dans le fait que les employés peuvent y verser jusqu’à 6768 francs par an et déduire ce montant de l’impôt sur le revenu; pour les indépendants sans caisse de pension, le montant s’élève même à 33 840 francs (à partir de 2019: respectivement 6826 et 34 128 francs). Il faut cependant tenir compte du fait que cet argent épargné peut être retiré au plus tôt cinq ans avant l’âge de la retraite AVS. Un retrait plus précoce n’est possible que sous certaines conditions, p. ex. pour le financement d’un logement en propriété. Au regard de ces restrictions imposées par le pilier 3a, on parle également de prévoyance «liée».

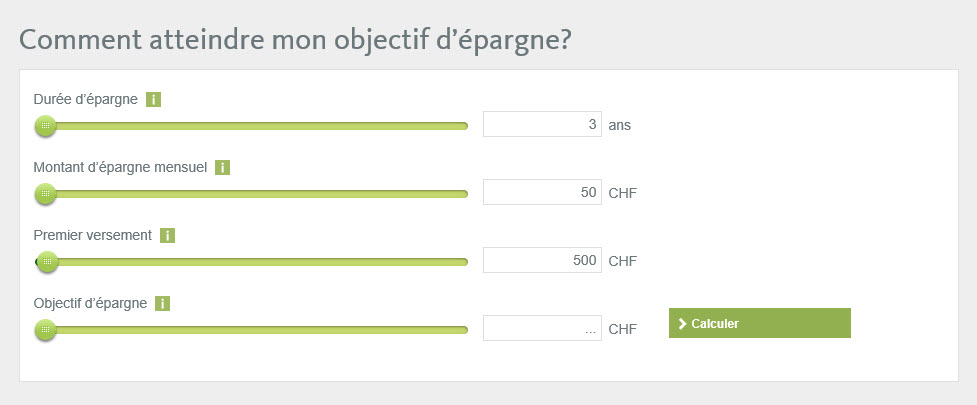

Il est par conséquent conseillé de se constituer un patrimoine de prévoyance également en dehors des possibilités fiscalement avantagées. Un plan d’épargne en fonds est idéal pour cela. Max verse ainsi à intervalles réguliers des montants fixes dans des fonds de son choix – par exemple dans des fonds de développement durable. Cette solution est accessible à partir de seulement 50 francs par mois.

Le plan d’épargne en fonds – épargner et investir malin

Épargner environ 10% pour sa prévoyance

Avec un plan d’épargne en fonds et un pilier 3a, Max devrait, selon une règle généralement admise, épargner environ 10% de son revenu brut pour sa prévoyance personnelle, soit environ 10 000 francs par année.

Admettons que Max verse chaque année, de ses 30 ans jusqu’à sa retraite à 65 ans, le montant maximum de 6826 francs dans le pilier 3a et choisisse un fonds de prévoyance constitué à 45% d’actions. Il pourrait ainsi constituer un capital pouvant atteindre 343 100 francs jusqu’à la retraite, si l’on se base des rendements moyens à long terme historiques, ce montant étant exprimé net d’impôts. Si, en parallèle, Max verse encore 4000 francs par an dans un plan d’épargne en fonds pendant 35 ans et choisit pour cela un fonds durable avec une quote-part d’actions de 85%, par exemple, il pourrait épargner 309 000 francs supplémentaires (variante 1 dans le tableau).

Max peut également opter pour une autre solution et verser seulement 4000 francs par an dans le pilier 3a durant les premières années et investir en revanche 6828 francs dans le plan d’épargne en fonds axé sur les actions (variante 2). D’une part, il profitera ainsi d’un meilleur potentiel de hausse de la valeur à long terme, lié toutefois à des risques de fluctuation plus élevés et à des économies d’impôts moindres. D’autre part, cette seconde variante lui offrira une plus grande flexibilité financière entre ses 30 ans et ses 40 ans, une phase où vie privée et vie professionnelle sont particulièrement intenses. À 40 ans, il portera ses versements dans le pilier 3a à leur maximum légal, réduisant parallèlement ceux dans le plan d’épargne en fonds. Cette stratégie est judicieuse, car c’est généralement à cet âge que le souhait de s’installer durablement et d’acquérir un logement se fait plus pressant. Les contributions 3a plus élevées permettront alors d’amortir indirectement le financement hypothécaire (plus d’informations à ce sujet ici).

Comparaison des variantes de prévoyance

| Durée de versement | Versement par an* | Rendement** | Capital intermédiaire | Capital final | |

|---|---|---|---|---|---|

| Variante 1: pilier 3a maximum | |||||

| Fonds de prévoyance 3a (45% d’actions) | 30-65 ans | 6826 | 2,45% | 343'100*** | |

| Fonds de développement durable (85% d’actions) | 30-65 ans | 4000 | 4,04% | 309'000 | |

| Total à l’âge de 65 ans | 652'100 | ||||

| Economie d’impôts | 64'610 | ||||

| Variante 2: davantage d’épargne libre | |||||

| Fonds de prévoyance 3a (45% d’actions) | 30-40 ans | 4000 | 2,45% | 45'800 | |

| Fonds de prévoyance 3a (45% d’actions) | 40-65 ans | 6826 | 2,45% | 293'300*** | |

| Fonds de développement durable (85% d’actions) | 30-40 ans | 6826 | 4,04% | 85'400 | |

| Fonds de développement durable (85% d’actions) | 40-65 ans | 4000 | 4,04% | 404'100 | |

| Total à l’âge de 65 ans | 697'400 | ||||

| Economie d’impôts | 56'800 | ||||

| * Versement annuel unique dans le pilier 3a et le plan d’épargne en fonds | |||||

| **Hypothèse pour le rendement à long terme. | |||||

| ***Net après impôts en cas de versement du capital (domicile Zurich, célibataire, protestant, 100 000 francs de revenu brut) | |||||

Parlez nous du 3 eme pillier

3 b

Merci

Bonjour Monsieur Mottet,

Un plan d’épargne en fonds, tel que mentionné dans l’article du blog, est une forme de pilier 3b proposé par les banques. Il existe également des instruments d’épargne offerts par les assurances vie pour le pilier 3b. Mais ceux-ci sont moins flexibles que les produits bancaires, car ils sont conclus pour une durée déterminée.

Avec mes meilleures salutations, Urs Aeberli