Attendete con impazienza l’emozionante capitolo della vostra vita al termine della vostra attività lavorativa e state accarezzando l’idea di andare in pensione anticipatamente? Sono molti gli interrogativi che si pongono: le finanze basteranno per mantenere il consueto tenore di vita? Quali perdite di reddito bisogna mettere in conto? A quanto ammontano le lacune finanziarie e qual è il modo migliore per colmarle? Vi spieghiamo quali sono i fattori da considerare.

Pensionamento anticipato a 50 anni: a partire da che età si può andare in pensione?

In linea di massima, nella previdenza professionale è ammesso un pensionamento anticipato, a partire dai 58 anni d’età, a seconda del regolamento della cassa pensioni. Tuttavia, in quel momento, il capitale di vecchiaia risparmiato è spesso ancora troppo esiguo per finanziare la pensione prolungata. Inoltre, in caso di pensionamento anticipato occorre prevedere una riduzione annuale delle prestazioni della cassa pensioni compresa tra il 5% e l’8%. E, se il reddito da lavoro viene meno prima del raggiungimento dell’età di riferimento AVS, si verifica una lacuna di reddito che occorre colmare. Questo significa che andare in pensione anticipatamente è costoso ed è una questione di esigenze e bisogni individuali. È consigliabile stilare un primo bilancio della situazione già a 50 anni. Ciò consente una pianificazione lungimirante e offre abbastanza tempo per colmare le lacune finanziarie.

Pensionamento anticipato: come procedere?

Se, tuttavia, si esamina per tempo la propria situazione finanziaria, l’uscita anticipata dal mercato del lavoro può riuscire in ogni caso. A tal fine è utile la seguente lista di controllo:

1. Preparazione e pianificazione

- Fatevi una panoramica delle vostre finanze e redigete un piano di budget che tenga conto delle entrate, delle uscite, del patrimonio e dei debiti (inclusa l’ipoteca): non dimenticate l’assistenza sanitaria e le assicurazioni!

- Chiarite qual è il primo termine possibile per prelevare la rendita AVS e gli averi della cassa pensioni.

- Chiedete al vostro datore di lavoro se, in determinate circostanze, è disposto a sostenere finanziariamente un pensionamento anticipato, ad esempio con una rendita transitoria fino all’età ordinaria di pensionamento.

2. Stile di vita e abitazione

- Riflettete sul tipo di vita che volete concedervi dopo il pensionamento, sulle spese da sostenere e su quelle che verranno meno in questa fase della vita.

- Verificate se il vostro reddito è garantito e il vostro patrimonio è sufficiente anche qualora viviate più a lungo della media, in caso di spese impreviste, di rendimento meno elevato degli investimenti o di inflazione più elevata del previsto.

- Se si crea una lacuna tra reddito e spese, calcolate il capitale di cui avete bisogno per colmare tale lacuna. Trovate il modo migliore per risparmiare questo capitale

(ad es. pilastro 3a, riscatto nella cassa pensioni, investimenti in titoli).

3. Consulenza e competenza professionale

- Discutete i vostri progetti nell’ambito di una consulenza finanziaria per comprendere nel loro complesso le conseguenze finanziarie del pensionamento anticipato, anche in termini fiscali.

- Una consulenza finanziaria vi permette di chiarire quando e come prelevare al meglio i vostri averi di previdenza dal secondo pilastro e dal pilastro 3a (rendita o riscossione del capitale).

- Avvaletevi di una consulenza finanziaria per capire come ottimizzare il vostro patrimonio prima e dopo il pensionamento e se è opportuno effettuare un riscatto nella cassa pensioni.

- Nel corso di una consulenza finanziaria verificherete se la vostra abitazione di proprietà rimarrà sostenibile anche dopo il pensionamento.

4. Scadenze e tempistiche

- Chiarite i termini per effettuare un prelievo di capitale presso la vostra cassa pensioni e comunicatelo tempestivamente a quest’ultima.

- Dopo il pensionamento anticipato contattate la vostra cassa di compensazione AVS e versate i contributi AVS per persone senza attività lucrativa. Ogni lacuna contributiva può comportare una riduzione della vostra rendita.

Informate l’agenzia AVS competente al più tardi tre mesi prima della riscossione della rendita AVS, affinché la prima rendita venga versata puntualmente.

Calcolo del pensionamento anticipato: posso permettermelo?

Per rispondere alla domanda se un pensionamento anticipato è finanziariamente sostenibile, servono cifre concrete, in particolare per quanto riguarda le lacune previdenziali.

- Fabbisogno annuo: per prima cosa calcolate il fabbisogno annuo di risorse finanziarie (cfr. punto 1 della checklist qui sopra) e stabilite se tale valore rimarrà invariato anche dopo il pensionamento. Potrebbe essere l’80% del reddito già menzionato prima. Ma si tratta solo di uno degli aspetti del calcolo. L’altro aspetto riguarda la rendita stessa.

- Rendita annua: a tal proposito si stabilisce a quanto ammonta il reddito che proviene dalla rendita AVS (1º pilastro, si può chiedere alla cassa di compensazione cantonale) e quello che proviene dalla rendita della cassa pensioni (2º pilastro, riportata nel certificato di previdenza). Nella maggior parte dei casi la rendita annua è inferiore al fabbisogno annuo, soprattutto in caso di pensionamento anticipato. Ciò significa che ci sarà una differenza.

- Differenza: come se avessimo la sfera di cristallo, calcoliamo questa differenza in base all’aspettativa di vita. In altre parole, moltiplichiamo la differenza per 25, un buon valore indicativo dell’aspettativa di vita media residua di una persona sessantacinquenne in Svizzera. In caso di pensionamento anticipato, naturalmente, questo fattore aumenterà del corrispondente numero di anni. Va notato che in questo calcolo non si è ancora tenuto conto dell’inflazione e quindi la lacuna previdenziale aumenterà ulteriormente.

- Il risultato di questa stima mostra le possibili lacune reddituali e previdenziali da calcolare. A questo punto è legittimo chiedersi: come si può integrare la somma mancante alla rendita annua?

Pensionamento anticipato e imposte: quali saranno le conseguenze?

Si potrebbe presumere che l’onere fiscale diminuisca notevolmente se un reddito da lavoro superiore viene sostituito da una rendita inferiore. Tuttavia, un pensionamento anticipato non comporta automaticamente un’agevolazione fiscale. Infatti, la rendita dei pensionati è interamente soggetta a imposte. Inoltre, vengono meno le spese professionali finora deducibili, come il tragitto domicilio-lavoro o il pranzo. Dopo il pensionamento non è neanche più possibile effettuare versamenti deducibili dalle imposte nel pilastro 3a. Non dimenticate dunque di verificare le conseguenze fiscali di un pensionamento anticipato in sede di consulenza finanziaria.

Come si possono colmare le lacune di reddito?

Per colmare la lacuna di reddito tra il pensionamento anticipato e il pensionamento ordinario esistono diverse possibilità:

- Prelievo anticipato della prestazione della cassa pensioni: libertà di scelta limitata. Chi opta per un prelievo anticipato delle prestazioni della cassa pensioni scopre che il capitale di vecchiaia è inferiore a quello in caso di pensionamento ordinario, perché vengono meno gli anni di contribuzione e gli accrediti degli interessi. Inoltre, si riduce anche l’aliquota per la conversione dell’avere in rendita vitalizia. Di norma le casse pensioni riducono questa aliquota di 0,15-0,2 punti percentuali per ogni anno di prelievo anticipato. Chi smette di lavorare due anni prima rinuncia praticamente a oltre il 10% della rendita.

- Prelievo anticipato della rendita AVS: sconsigliato. La rendita AVS può essere percepita anticipatamente. Tuttavia, ciò comporta in parte notevoli perdite in termini di rendita vitalizia.

- Rendita transitoria: parzialmente consigliata. Molte casse pensioni offrono a chi sceglie il pensionamento anticipato una rendita transitoria, con la quale si può evitare un prelievo anticipato della rendita AVS. Una rendita di questo tipo è interessante soprattutto se il datore di lavoro partecipa al finanziamento o se si prevede un’aspettativa di vita notevolmente ridotta. Nella maggior parte dei casi, tuttavia, chi va in pensione anticipatamente deve finanziare autonomamente la rendita transitoria, detraendo le rendite corrisposte dal proprio avere accumulato della cassa pensioni.

- Risparmio privato: consigliato. Per la fase di transizione si prestano meglio i risparmi privati, come ad esempio gli averi nel pilastro 3a o eventuali averi di libero passaggio, che in linea di principio possono essere prelevati fino a cinque anni prima del raggiungimento dell’età di riferimento AVS. A tale scopo sono adatti anche gli averi delle assicurazioni sulla vita in capitale, a condizione che vengano corrisposti durante il pensionamento anticipato. Spesso non conviene disdire anticipatamente la polizza, perché la disdetta comporterebbe una perdita. Il cosiddetto valore di riscatto è di norma nettamente inferiore al capitale totale versato.

Il riscatto nella cassa pensioni conviene?

Alcune casse pensioni offrono ai propri assicurati la possibilità di compensare la riduzione delle prestazioni in seguito al pensionamento anticipato autorizzando riscatti volontari. Gli assicurati che hanno già effettuato dei riscatti per completare le prestazioni ordinarie possono quindi effettuare ulteriori versamenti. L’importo massimo consentito per i riscatti è indicato sul certificato della cassa pensioni. L’ulteriore vantaggio è che potete dedurre i riscatti dal reddito imponibile.

Rendita o capitale?

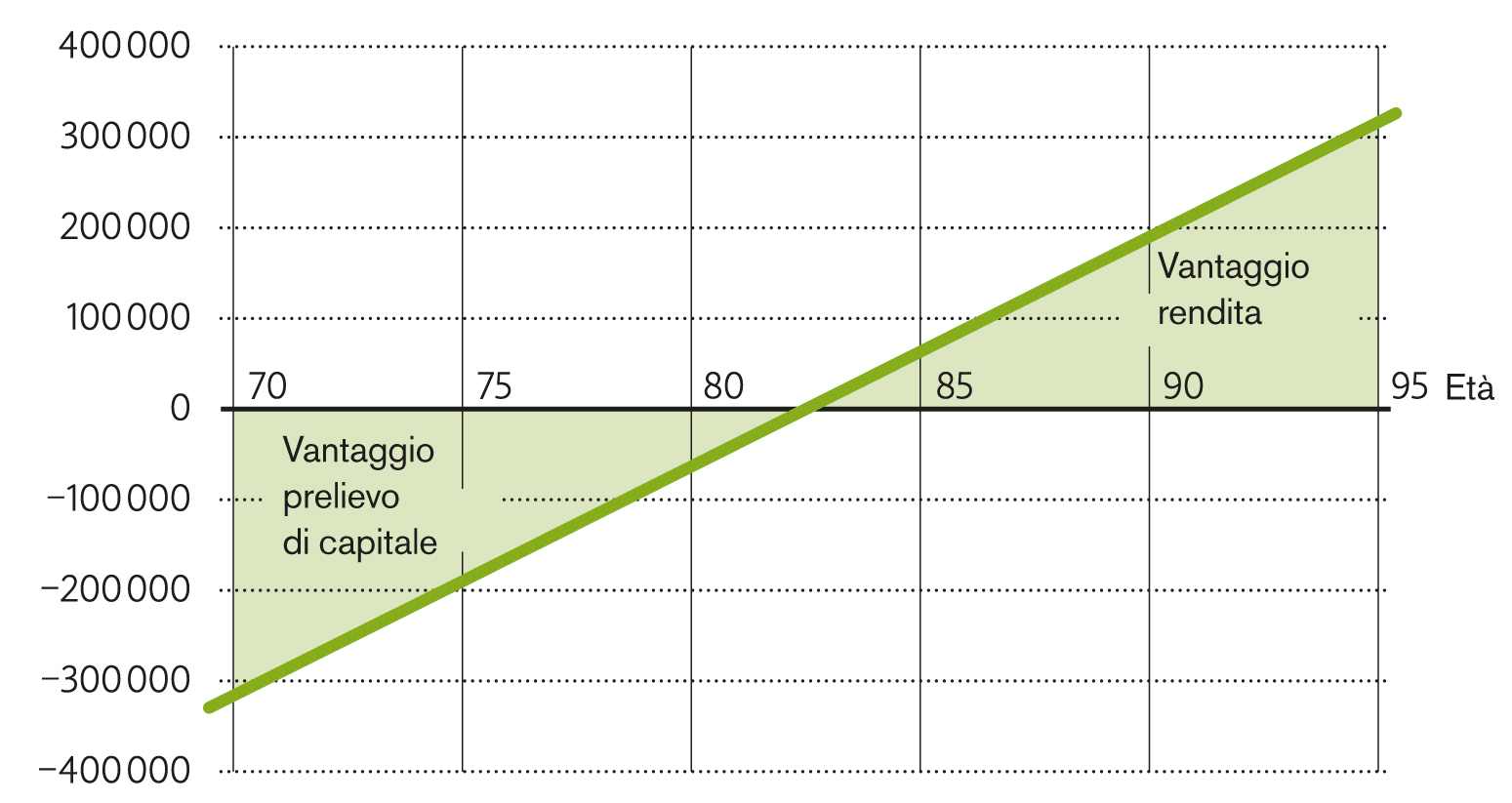

A chi ha buone probabilità di arrivare in età avanzata conviene optare preferibilmente per la soluzione della rendita, come si evince chiaramente dal grafico sottostante che riporta il nostro modello di calcolo.

L’aspettativa di vita determina quindi la scelta tra la rendita o la riscossione del capitale. Con questo calcolo la rendita è più vantaggiosa a partire da un’aspettativa di vita di 83 anni. Modello di calcolo per una persona single con un patrimonio CP di 500 000 franchi. Ipotesi: aliquota di conversione 6,8%, aliquota fiscale marginale 20%, rendimento del capitale 1,5%, imposta sulla liquidazione in capitale 8%.

Poiché il capitale di previdenza è inferiore in caso di pensionamento anticipato, aumenta il rischio di longevità: con il prelievo del capitale vi è quindi un rischio maggiore che il vostro patrimonio non sia più sufficiente in caso di longevità superiore alla media. La soluzione della rendita, invece, vi tutela in questo caso.

Tuttavia, la decisione – rendita o riscossione del capitale – influisce non solo sull’ammontare e sulla sicurezza del reddito dopo il pensionamento, ma anche sulla flessibilità finanziaria, sull’onere fiscale e sulla sicurezza sociale dei familiari. Pertanto, è fondamentale conoscere e soppesare attentamente i rispettivi pro e contro.

Il pensionamento parziale come alternativa

Siete giunti alla conclusione che non potete permettervi un pensionamento anticipato? Allora forse il pensionamento parziale è la soluzione giusta per voi. Ritirarsi gradualmente dalla vita lavorativa è infatti molto meno costoso di un pensionamento anticipato e offre molti altri vantaggi.

In pensione anticipata senza volerlo in seguito alla perdita del lavoro

In caso di un ridimensionamento del personale, spesso i collaboratori più anziani vengono mandati in pensione anticipata. Le persone interessate dovrebbero esaminare attentamente tutte le opzioni relative al loro avere della cassa pensioni, in modo che le perdite di reddito durante la pensione non siano eccessive. Potete rimanere assicurati presso l’attuale cassa pensioni, riscuotere anticipatamente la rendita oppure trasferire l’avere di vecchiaia su un conto di libero passaggio. Alcuni datori di lavoro possono attenuare le ripercussioni finanziarie di un pensionamento anticipato involontario con un’indennità di uscita. A seconda dei casi può essere opportuno versare l’indennità di uscita nella cassa pensioni. Maggiori informazioni, incluso l’esempio di calcolo, sono disponibili nell’articolo «Senza lavoro – cosa succede con la cassa pensioni?».

Altri articoli: