La seconda parte della nostra serie di consigli fiscali illustra in quali cantoni le famiglie pagano meno tasse. Offriamo inoltre indicazioni concrete in merito all’unione domestica registrata, alle donazioni e alle eredità.

Qui sono pubblicati i consigli fiscali aggiornati per il 2016.

Il fisco aiuta le famiglie

1. Fino a 50‘000 franchi di agevolazioni per figlio

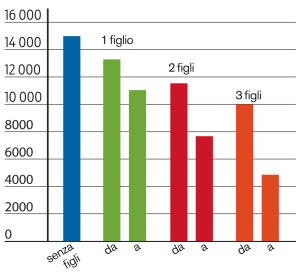

Negli ultimi anni le deduzioni fiscali per le famiglie sono notevolmente aumentate, in particolare con l’introduzione, nel 2011, della legge federale sullo sgravio fiscale delle famiglie con figli. A Berna, per esempio, la deduzione per i figli è praticamente raddoppiata nell’arco di un decennio, passando da 4400 a 8000 franchi. Una famiglia con tre figli, che vuole sfruttare appieno le possibilità di deduzione fiscale, paga solo un terzo delle tasse di una coppia senza figli (v. grafico). Estrapolando queste agevolazioni fiscali annuali, si arriva a un totale di 50’000 franchi per figlio fino al raggiungimento dell’età adulta.

2. Zugo e Coira particolarmente vantaggiosi, mentre Neuchâtel è caro

Le istruzioni dell’Amministrazione federale delle contribuzioni sull’imposizione delle famiglie sono un malloppo di ben 42 pagine. Diventa ancora più complicato con i cantoni, dove le differenze sono enormi. Se consideriamo la deduzione per i figli, si va da 4800 a 12‘800 franchi, secondo i cantoni. La tabella indica le forti discrepanze tra i cantoni nell’imposizione delle famiglie. Il primo caso riguarda i coniugi con doppio reddito e due figli accuditi da terzi. Nel secondo caso solo uno dei genitori lavora e i due figli sono accuditi personalmente.

| Capoluogo | Coppia 1 Figli accuditi da terzi Doppio reddito | Coppia 2 Figli accuditi di persona Monoreddito |

||

|---|---|---|---|---|

| 120 000 Fr. Reddito lordo | 80 000 Fr. Reddito lordo | 120 000 Fr. Reddito lordo | 80 000 Fr. Reddito lordo |

|

| Aarau | 6613 | 1659 | 9835 | 3366 |

| Berna | 8465 | 2216 | 11986 | 4492 |

| Liestal | 7383 | 320 | 11120 | 2490 |

| Basilea | 5565 | 0 | 12425 | 3013 |

| Ginevra | 7197 | 47 | 9723 | 1028 |

| Glarona | 5427 | 703 | 10289 | 3843 |

| Coira | 2706 | 0 | 7779 | 894 |

| Lucerna | 6420 | 792 | 9684 | 3310 |

| Neuenburg | 12755 | 3930 | 15755 | 6136 |

| San Gallo | 5997 | 262 | 10617 | 2993 |

| Losanna | 9023 | 2346 | 12680 | 4659 |

| Bellinzona | 2383 | 40 | 7312 | 1128 |

| Sitten | 4626 | 235 | 7429 | 1871 |

| Zugo | 1557 | 38 | 2267 | 179 |

| Zurico | 4754 | 730 | 8745 | 2803 |

3. I coniugi con doppio reddito e i cui figli sono accuditi da terzi pagano molte meno tasse

Come indica la tabella qui sopra, una famiglia in cui solo uno dei genitori lavora e i figli sono accuditi a casa paga spesso il doppio di tasse, per esempio con un reddito lordo di 80‘000 franchi a Berna. Un fattore importante è rappresentato dalla deduzione per la cura prestata da terzi ai figli: se la cura dei figli è affidata a terzi, perché i genitori lavorano oppure sono gravemente malati, ai fini dell’imposta federale diretta possono essere dedotti al massimo 10 100 franchi. Questo tetto vale anche in tutti i cantoni dall’inizio del 2013. I parenti che si occupano della cura dei bambini devono emettere una fattura per consentire ai genitori di dedurre i costi.

4. Considerare il limite del reddito nella deduzione per la formazione

La Confederazione e i cantoni prevedono inoltre una deduzione per la formazione, i cui costi devono essere dimostrati dal contribuente. L’ammontare della deduzione varia da cantone a cantone. Solo i cantoni TG, TI, ZH e GE applicano un limite di età di 25 e 26 anni. In molti cantoni è invece previsto un limite del reddito per il figlio. Anche qui la forbice è molto ampia e, a seconda dei cantoni, va da 10‘000 a oltre 20‘000 franchi.

5. Gli svantaggi per le coppie sposate sono stati attenuati

La penalizzazione fiscale delle coppie sposate è stata a lungo una questione scottante per la politica. Negli ultimi tempi, tuttavia, la Confederazione e i Cantoni hanno adottato alcune misure per attenuare gli svantaggi delle coppie sposate. I relativi dati dell’Amministrazione federale delle contribuzioni esistono almeno per le coppie senza figli. Da questi risulta che, nel caso di un reddito medio, solo le coppie sposate nei cantoni Vaud, Glarona e a livello di Confederazione pagano più tasse di quelle non sposate. Tuttavia, con un reddito elevato, le coppie non sposate sono sempre favorite.

6. Deducibili solo i contributi di mantenimento versati regolarmente

Chi paga gli alimenti ogni mese può dedurli dal reddito. A sua volta il beneficiario deve dichiarare al fisco l’importo percepito, ma può far valere la deduzione per i figli. Gli alimenti a favore dei figli sono deducibili solo fino alla maggiore età. Non è invece ammessa la deduzione fiscale per gli alimenti corrisposti sotto forma di una prestazione unica in capitale, d’altro canto fiscalmente esente per il beneficiario. L’unica eccezione è costituita dal canton Vallese, che considera le prestazioni in capitale come prestazioni ricorrenti.

7. La separazione aumenta l’onere fiscale

Nell’anno del divorzio o della separazione le coppie sono tassate separatamente nella maggior parte dei cantoni. Ciò può comportare un aumento dell’onere fiscale anche del 50 percento. Se la separazione ha luogo a fine anno, per l’anno in questione la deduzione fiscale dei contributi di mantenimento è impossibile o molto modesta. È dunque consigliabile divorziare a inizio anno. Lo stesso vale per le persone che vivono in unione domestica registrata.

8. Considerare la variante di un prestito ai figli

Invece di un anticipo sull’eredità o di una donazione i genitori possono concedere anche un prestito ai figli. Dal punto di vista fiscale il patrimonio rimane dunque al mutuante, che deve dichiarare come reddito eventuali interessi. Viceversa il beneficiario, quindi il figlio, può dedurre il debito dalla sostanza e gli eventuali interessi dal reddito. In ogni caso è opportuno concordare questo prestito per iscritto.

9. Cautela con le donazioni

Alcuni cantoni applicano imposte elevate in caso di donazioni a conviventi. Lo stesso vale per le donazioni ai generi o alle nuore. L’aliquota fiscale per le persone non imparentate può arrivare al 50 percento. Anche qui, in alternativa alla donazione può essere considerata la variante del prestito (v. punto 8).

10. Attenzione al denaro non dichiarato per le donazioni

Dal 2010 la Confederazione ha introdotto un recupero d’imposta semplificato per gli eredi. I recuperi d’imposta e i relativi interessi di mora si riferiscono dunque soltanto agli ultimi tre periodi fiscali antecedenti all’anno del decesso. Questa disposizione si applica tuttavia soltanto se fino a quel momento le autorità fiscali non erano a conoscenza di una sottrazione d’imposta da parte del defunto e gli eredi ottemperano al loro obbligo di collaborare, in particolare allestendo un inventario completo della successione. Inoltre la procedura semplificata vale solo per le imposte della persona defunta.

Per non mancare neppure il prossimo numero della serie di consigli fiscali potete abbonarvi alla nostra Newsletter da questi link.