Con i loro bassi rendimenti le obbligazioni svizzere sono ormai ben poco allettanti per gli investitori. La situazione è diversa per le azioni e i fondi immobiliari svizzeri, che si contraddistinguono per i considerevoli rendimenti degli utili distribuiti e confermano di essere un’alternativa redditizia alle obbligazioni nonostante i progressi già registrati.

Chi, negli ultimi tre anni, ha investito in azioni e fondi immobiliari può guardare con soddisfazione al considerevole apprezzamento dei titoli in portafoglio. Nel solo 2016 i titoli immobiliari quotati alla borsa svizzera hanno guadagnato in media ben il 7%.

Per le obbligazioni il quadro è diverso. È vero che le loro quotazioni sono continuamente salite con il retrocedere dei tassi, ma i rendimenti si sono sempre più assottigliati. Oggi sono spesso al di sotto dello zero, anche a causa dell’introduzione dei tassi negativi. In altri termini, chi detiene questi titoli fino alla scadenza finisce in ultima istanza per perderci, considerando anche i tassi.

Gli investitori si chiedono dunque se ha ancora senso detenere obbligazioni in portafoglio considerando i loro bassi rendimenti, oppure se non sarebbe meglio preferire le azioni e i fondi immobiliari. Per trovare una risposta dovrebbero essere consapevoli di alcune differenze.

Quando i tassi cambiano, le obbligazioni e gli investimenti immobiliari si comportano diversamente.

A causa del forte calo del livello dei tassi, le obbligazioni attualmente in sottoscrizione hanno spesso una cedola bassa e, quindi, un rendimento molto modesto, se non addirittura negativo. L’investitore può cercare di rimediare acquistando obbligazioni di emittenti di qualità peggiore oppure un prestito obbligazionario con una durata più lunga. Entrambe le possibilità implicano tuttavia il rischio di una significativa perdita di valore nel caso di un aumento dei tassi.

Si può considerare fortunato chi detiene in deposito obbligazioni meno recenti con cedole più elevate, acquistate a prezzi ragionevoli e con un buon rendimento degli utili distribuiti. Oggi chi vuole investire in obbligazioni di questo tipo deve far fronte a prezzi spesso stratosferici. Così il rendimento dell’intero investimento risulta esiguo, se non addirittura negativo. Gli investitori dovrebbero considerare che anche queste obbligazioni alla scadenza sono rimborsate solo al 100%, quindi ogni punto percentuale al di sopra del prezzo d’acquisto rappresenta una perdita certa.

Nella distribuzione le azioni e i fondi immobiliari superano di gran lunga le obbligazioni.

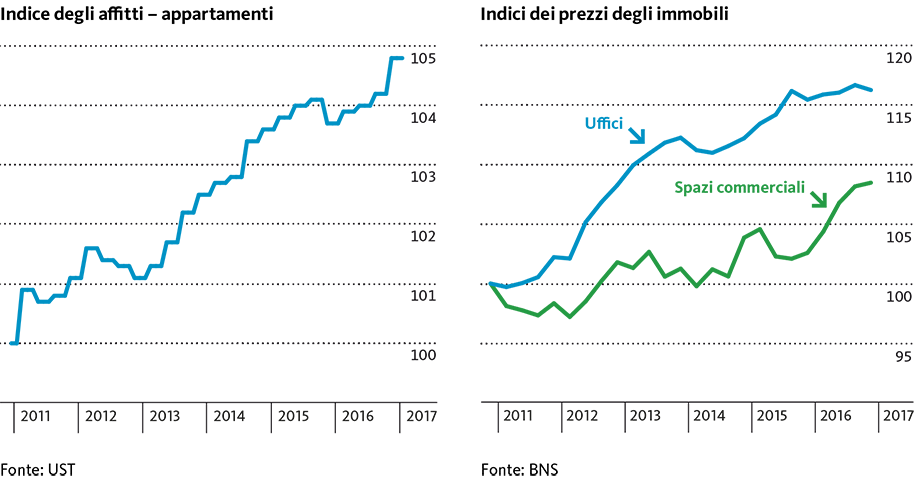

Per le azioni e i fondi immobiliari il rendimento degli utili distribuiti dipende solo indirettamente dal livello dei tassi. Sono molto più importanti gli affitti introitati regolarmente, alla base delle future distribuzioni. In considerazione dell’attrattiva della Svizzera come piazza economica, della continua immigrazione e della domanda elevata di spazi residenziali e commerciali, negli ultimi anni gli affitti introitati sono in gran parte cresciuti (v. grafico in alto a sinistra).

Nonostante ciò, i rendimenti degli utili distribuiti sono continuamente diminuiti negli ultimi anni anche per le azioni e i fondi immobiliari. Ciò dipende dal fatto che i prezzi degli immobili sono saliti parecchio e i nuovi oggetti hanno dovuto essere acquistati a prezzi molto più elevati, riducendo il rendimento iniziale. Inoltre, i prezzi dei fondi e delle azioni sono esplosi (v. grafico in alto a destra) e anche questo ha contribuito a una riduzione del rendimento degli utili distribuiti.

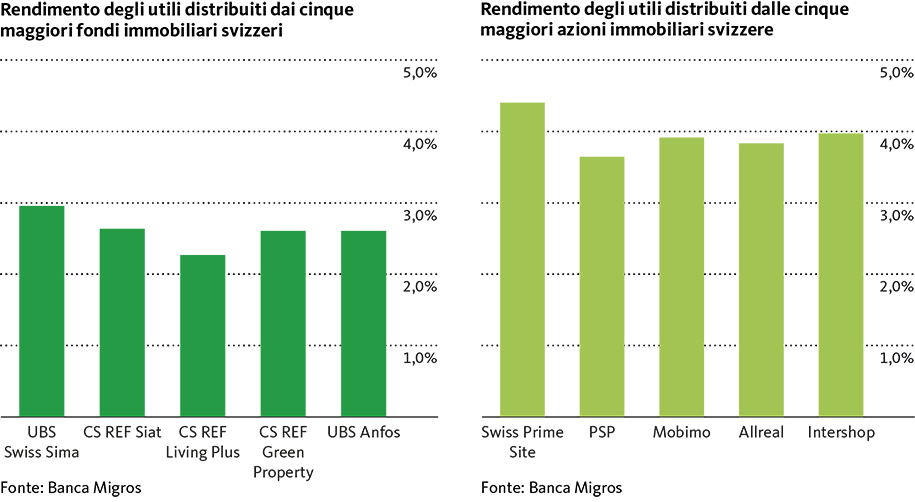

Eppure il rendimento medio degli utili distribuiti dai fondi immobiliari svizzeri rimane in media su un interessante 2,7% (v. grafico in basso a sinistra). Per le azioni immobiliari è addirittura più elevato di un punto percentuale (v. grafico sotto a destra). Se si confrontano questi valori con il rendimento dell’obbligazione della Confederazione a 10 anni, la differenza si situa attualmente su un ragguardevole 3%.

Anche gli immobili reagiscono negativamente agli aumenti dei tassi.

Il recente aumento dei tassi di riferimento deciso dalla banca centrale americana a metà dicembre ha dimostrato che i tassi bassi non sono eterni. Il loro rialzo ha fatto retrocedere non solo i prezzi delle obbligazioni, ma anche quelli delle azioni e dei fondi immobiliari. Per gli immobili l’ascesa dei tassi comporta spesso una flessione della domanda. Nel contempo diminuisce il controvalore dei futuri affitti introitati, che vengono scontati a un tasso più alto.

In Svizzera non si prevede un’imminente inversione di rotta.

La Banca nazionale svizzera (BNS) rimane concentrata sulla lotta al franco forte, pertanto mantiene basso il livello dei tassi. Per gli investitori in obbligazioni è dunque poco probabile che l’attuale situazione cambi. I rendimenti rimangono desolatamente bassi. Un aumento della fascia di oscillazione del Libor è attesa non prima del 2018.

Considerando la bassa pressione inflazionistica e la persistente forza del franco, l’attesa inversione di rotta sul fronte dei tassi dovrebbe rimanere moderata in prospettiva storica. Inoltre, non presupponiamo che la domanda di immobili si indebolisca troppo, poiché la Svizzera rimane interessante come piazza economica e luogo dove vivere. Le azioni e i fondi immobiliari dovrebbero rimanere dunque molto più interessanti delle obbligazioni anche in questo scenario. Nella prospettiva attuale una flessione dei prezzi degli immobili dovuta all’aumento dei tassi rappresenterebbe un’opportunità di acquisto.