Recessione, aumento dei tassi d’interesse, inflazione, guerra: le condizioni quadro, infatti, sembrano sconsigliare gli investimenti in borsa. Ma per chi intende investire nel lungo periodo questo potrebbe essere un buon momento per farlo, ancor meglio se con il supporto di professionisti del mercato finanziario.

Si tratta dello scenario peggiore che gli investitori stanno sperimentando in questo momento: recessione, aumento dei tassi d’interesse e inflazione, ai quali si aggiungono guerra e rischi geopolitici. Non c’è da stupirsi che nell’anno in corso l’indice azionario mondiale MSCI World ha già perso oltre il 20% rispetto al suo livello massimo.

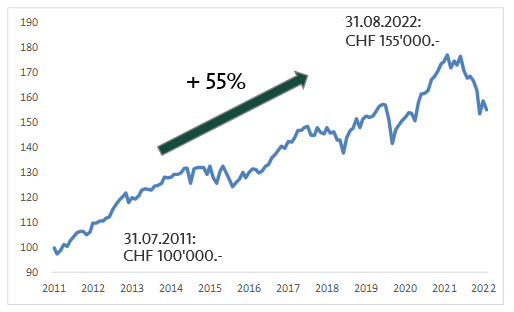

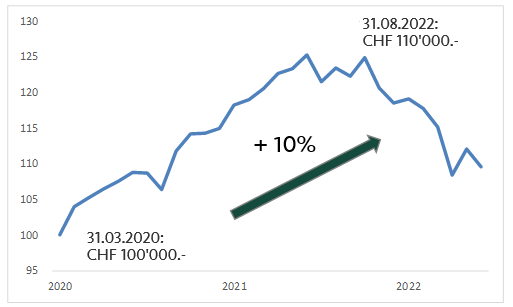

Dall’analisi della Banca Migros emerge tuttavia che un simile crollo è una novità assoluta. Dal 2005 ci sono stati tre crolli in cui l’MSCI World ha perso il 15% rispetto al picco dei sei mesi precedenti: la crisi finanziaria del 2008, la crisi dell’euro del 2011 e la crisi del coronavirus del 2020. E l’analisi dimostra inoltre che si è trattato di opportunità di acquisto convenienti per chi intendeva investire a lungo termine.

Per ottenere un rendimento a due cifre occorre opporsi all’istinto gregario

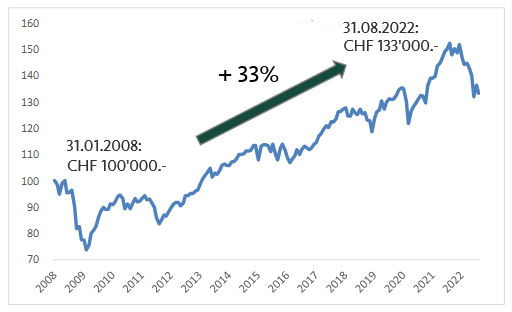

Crisi finanziaria 2008, crisi dell’euro 2011, crisi del coronavirus 2020: chi ha fatto ingresso nei mercati azionari dopo la flessione del 15% con un mandato di gestione patrimoniale, scegliendo un mix patrimoniale con circa il 50% di azioni, ha ottenuto in tutti e tre i casi un rendimento a due cifre (cfr. grafici).

Come si spiega questo buon risultato? La ragione risiede nella psicologia del mercato azionario: il ramo della finanza che si occupa dell’approccio adottato negli investimenti si chiama finanza comportamentale (behavioural finance). Le sue scoperte dimostrano, infatti, che la maggior parte degli investitori è fortemente guidata dalle emozioni e che la paura e l’avidità sono i motori di molti movimenti di mercato. Al momento domina la paura. In un contesto di questo genere può valere la pena di assumere una posizione contraria all’istinto gregario e non fare ciò che fanno tutti gli altri (contrarian investing). Comprare quando tutti vendono, a lungo termine può essere una strategia intelligente.

Tempismo: non mancare la tendenza al rialzo a lungo termine

Acquistare quando tutti vendono sembra facile, ma non è sempre il momento giusto per farlo. Dall’analisi della Banca Migros emerge che, se si investe nel mercato azionario durante una flessione del 15%, la tempistica non è sempre ottimale. Considerato a posteriori e a titolo di esempio, chiunque avesse effettuato investimenti durante la crisi finanziaria del 2008, e precisamente dopo la flessione del 15% avvenuta in gennaio dello stesso anno, avrebbe investito prematuramente. A causa di ulteriori crolli delle borse si sarebbe verificata una perdita temporanea fino al 26%. Tuttavia, non si sarebbe perso il successivo rialzo delle borse a lungo termine e fino a oggi si sarebbe ottenuto in totale un rendimento considerevole di circa il 33%.

Analogamente, con l’attuale correzione del mercato esiste l’opportunità che un investimento a lungo termine consegua buoni rendimenti. È pur vero che le gravose condizioni quadro economiche e geopolitiche manterranno le borse con il fiato sospeso almeno fino alla fine dell’anno, ma l’umore potrebbe cambiare rapidamente. Se dovessero emergere chiari segnali di distensione per quanto riguarda l’inflazione e/o la guerra in Ucraina, ciò dovrebbe garantire una rapida ripresa delle borse.

Tuttavia, come investitore privato affrontare di propria iniziativa una tale fase negativa del mercato logora i nervi e lo stress psicologico può indurre a prendere decisioni d’investimento sbagliate. Per contro, aiuta delegare le decisioni d’investimento a professionisti dei mercati finanziari nell’ambito di un mandato di gestione patrimoniale o di un mandato di consulenza in investimenti oppure richiedere il supporto di specialisti in investimenti nell’ambito di una soluzione in fondi.

Soluzione strategica: beneficiare di valutazioni interessanti in diverse classi di asset

La ripresa delle borse potrebbe essere favorita anche dalle valutazioni delle azioni. A causa delle perdite di corso, queste sono infatti notevolmente diminuite, diventando così più interessanti rispetto all’inizio dell’anno. Stando alle previsioni del provider di dati FactSet, il rapporto prezzo/utile a 12 mesi dell’indice di riferimento statunitense S&P 500 è pari a 15,8. La valutazione è quindi nettamente più favorevole rispetto alla media pluriennale (media quinquennale 18,6 e media decennale 17).

Ma non sono soltanto le azioni a presentare attualmente valutazioni vantaggiose. A differenza di molte altre correzioni di mercato, in questo mercato ribassista, oltre alle azioni, si sono trovate sotto pressione anche le obbligazioni e determinati investimenti alternativi, tra cui l’oro. Nel complesso, oggi la maggior parte delle classi di asset è nettamente inferiore rispetto all’inizio dell’anno, un vantaggio per coloro che intendono investire nei mandati di gestione patrimoniale e nei cosiddetti fondi strategici. Nell’ambito del mandato di gestione patrimoniale o dei fondi strategici, infatti, non si investe soltanto in azioni, ma in diverse classi di asset.

Ingresso scaglionato: ridurre il rischio dell’investimento

Siete ancora scettici sulle opportunità a lungo termine di un investimento in borsa? In tal caso, è consigliabile un ingresso scaglionato. In una prima fase si investe solo un importo parziale. Se i corsi continuano a scendere, è possibile effettuare acquisti a prezzi più convenienti e quindi ridurre il prezzo d’acquisto. Se, al contrario, le quotazioni salgono, avrete già investito una parte del capitale. Così si riduce il rischio di rincorrere il mercato in caso di rialzo dei corsi.

Con un piano di risparmio in fondi si compie un ulteriore passo avanti: la somma investita viene suddivisa in importi fissi mensili. In questo modo si acquista automaticamente un numero maggiore di quote quando la quotazione di borsa scende e un numero inferiore quando la quotazione di borsa sale. Il vantaggio risiede nel fatto che lo scaglionamento temporale degli importi d’investimento attenua le fluttuazioni delle quotazioni e riduce il rischio dell’investimento.

Investite online in modo semplice e agevole

Fissate un colloquio d’investimento personalizzato per una videoconsulenza da casa o in una succursale. Oppure cominciate subito a investire online: con il nostro mandato di gestione patrimoniale Focus a partire da un importo unico di 5000 franchi o con un piano di risparmio in fondi già a partire da 50 franchi al mese.

Non dimenticate il conto di risparmio

Non dimenticate il conto di risparmio

Un patrimonio ben strutturato non comprende solo investimenti in titoli per obiettivi di investimento a lungo termine. Include anche fondi liquidi per obiettivi di risparmio a breve termine, da uno a due anni, e un gruzzolo pari a diverse mensilità, più importante che mai nell’attuale periodo di incertezza economica. Sia gli obiettivi d’investimento a breve termine che un gruzzolo possono essere coperti da un conto di risparmio.