Se le quotazioni azionarie precipitano com’è successo negli ultimi giorni, spesso la sentenza è: «Tipico della borsa, un comportamento da psicopatici». Ma dietro i movimenti dei prezzi c’è qualcosa di più di un’avidità o una paura esagerate. Come mostra la nostra analisi, la borsa è un anticipatore infallibile dell’andamento dell’economia reale.

Dall’ex cancelliere tedesco Helmut Schmidt ci è stato tramandato il detto che «le borse sono animate in sostanza da psicopatici». Molti sottoscriverebbero senz’altro questa affermazione perché hanno l’ostinata convinzione che la borsa sia un terreno di caccia per gli speculatori e i prezzi dei titoli si muovano senza alcun rapporto con l’«economia reale».

È vero che in borsa non mancano fasi di euforia o panico eccessivo, causate dall’istinto gregario degli investitori. Ma questi periodi rappresentano decisamente un’eccezione.

Di solito i movimenti dei prezzi dei titoli sono un segnale sorprendentemente preciso dell’effettivo andamento della congiuntura.

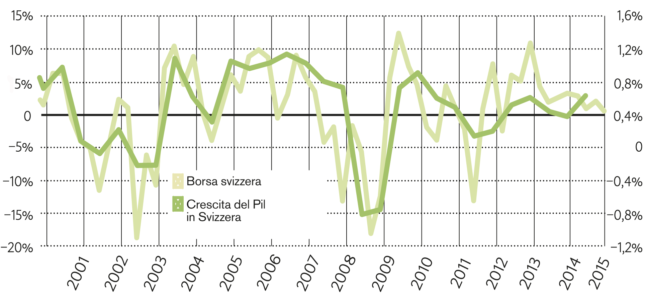

Lo dimostra il seguente grafico, che illustra come si sono mossi la borsa svizzera e il prodotto interno lordo (Pil) dal 2000. Le curve sono quasi parallele per lunghi tratti. Soprattutto nei punti di svolta, che rivestono una particolare importanza, le concordanze sono evidenti. Dunque non c’è segno del presunto «comportamento psicopatico» della borsa.

Tuttavia è importante precisare un aspetto: gli eventi in borsa non si riflettono nei dati congiunturali immediatamente, bensì a una distanza di sei-dodici mesi. In altre parole, l’andamento della borsa anticipa le variazioni della crescita del Pil di circa sei mesi-un anno. Per raffigurarlo nel grafico, ho arretrato di sei mesi la curva riferita all’andamento delle azioni.

Parallelismi evidenti tra borsa ed economia reale

Il grafico dimostra anche che, a più riprese, le quotazioni azionarie hanno mandato segnali fuorvianti, tra l’altro lo scivolone del secondo semestre 2011 è stato un falso allarme. Comunque, la borsa ha anticipato con notevole regolarità quello che sarebbe successo sul fronte della congiuntura circa sei mesi più tardi. Così, dopo la crisi della New Economy, la borsa svizzera ha invertito la rotta già nel marzo 2003, mentre la recessione è stata superata solo nel terzo trimestre. Altro esempio: nello Swiss Market Index (SMI) la crisi finanziaria del 2008 si è manifestata già in gennaio con un crollo dei titoli, mentre il prodotto interno lordo è precipitato solo nel quarto trimestre, ma in modo molto più pesante.

Proprio in queste fasi di cambiamenti, il carattere precursore della borsa può indurre facilmente a pensare che abbia una «vita propria incontrollata». Quindi, se l’economia marcia a un ritmo sostenuto, mentre le quotazioni precipitano inaspettatamente, sembra giusto sentenziare che «la borsa è di nuovo impazzita».

Eppure, per valutare in modo attendibile se la borsa era davvero fuori strada con le sue anticipazioni, occorre aspettare sei mesi o, addirittura, un anno intero.

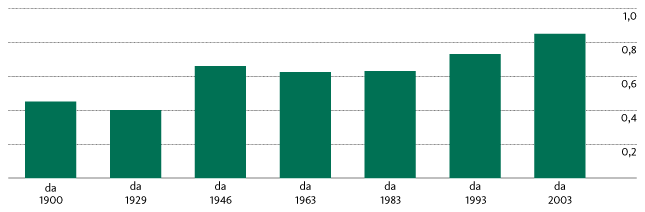

Un importante anello di congiunzione tra la borsa e la congiuntura è rappresentato dalle aspettative dei mercati azionari relativamente agli utili delle singole società. Anche qui si riflettono molteplici fattori, tra cui la fiducia dei consumatori o il costo del denaro, che influenzano a loro volta l’andamento dell’economia. Questa correlazione tra i mercati azionari e l’evoluzione del Pil è regolarmente cresciuta negli ultimi decenni, soprattutto nei paesi industrializzati (v. il grafico seguente). Da un lato ciò depone a favore dell’attendibilità delle previsioni sugli utili, dall’altro negli ultimi tempi emergono interazioni con sempre maggiore frequenza e si parla del cosiddetto «effetto ricchezza»: dal momento che molte persone hanno investito una gran parte del capitale di vecchiaia in azioni, anche indirettamente tramite le casse pensioni, il rialzo o il ribasso delle quotazioni di borsa si ripercuote sul comportamento dei consumatori e, quindi, sulla congiuntura.

Numero crescente di risultati pertinenti: la borsa come indicatore dell’andamento del Pil

Se non è giusto etichettare la borsa come «psicopatica», altrettanto sbagliato è fidarsi ciecamente dei mercati come se fossero una «sfera di cristallo». Una volta il vincitore del premio Nobel Paul Samuelson ha dichiarato, con tono beffardo, che i mercati azionari sono riusciti a prevedere nove delle ultime cinque recessioni. Eppure una simile percentuale di successi è più che rispettabile. Recentemente il settimanale «The Economist» ha analizzato le previsioni congiunturali elaborate dal Fondo monetario internazionale (Fmi) dal 1999. In 220 casi si è verificata una recessione, ma solo per la metà di essi l’Fmi è riuscito ad anticipare correttamente la flessione del Pil per l’anno successivo nella sua previsione di ottobre, ossia con tre mesi di anticipo. È evidente che i pronostici economici sono una questione spinosa.

André Kostolany, un guru della borsa, ha paragonato il rapporto tra la congiuntura e la borsa all’immagine di un cane e del suo padrone durante una passeggiata. Il cane, curioso, cammina davanti. Qualche volta prende la direzione sbagliata, quindi corre rapidamente indietro. Ma nella maggior parte dei casi il cane imbocca istintivamente la direzione giusta, persino quando il suo padrone non ha ancora deciso dove vuole andare.