Quest’anno, l’andamento degli indici giapponesi è particolarmente positivo. I fattori trainanti sono soprattutto la forte posizione nel mercato asiatico, lo yen debole e le riforme statali. Warren Buffet, leggenda della borsa, punta sul Giappone. È giustificato puntare sul Giappone?

Il Nikkei 225 registra la performance più solida da oltre 30 anni

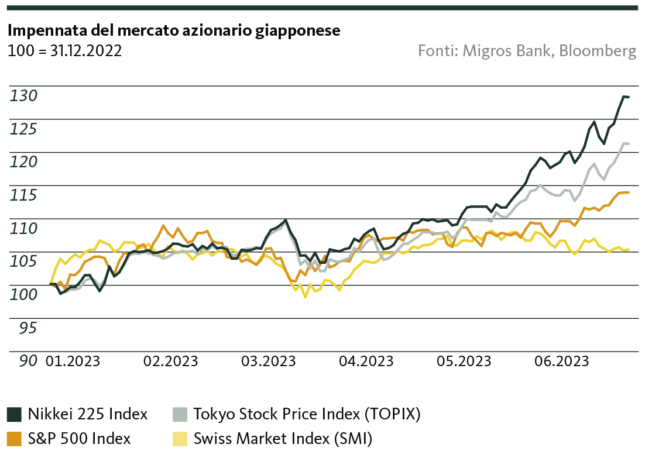

Ad eccezione del Nasdaq statunitense, quest’anno nessun altro indice ha registrato un andamento altrettanto positivo come quello del Nikkei 225, l’indice giapponese. Dall’inizio dell’anno ha guadagnato il 30%, mentre l’S&P 500 e lo SMI sono cresciuti rispettivamente solo del 14% e del 5%. Da oltre 30 anni il mercato azionario giapponese non registrava una crescita così significativa. A differenza del Nasdaq, la tendenza al rialzo non è sostenuta solo dal settore tecnologico, ma dall’ampio mercato.

La percezione negativa verso le azioni giapponesi persiste ancora, principalmente a causa della bassa crescita economica degli ultimi decenni. Recentemente le prospettive per il Giappone sono diventate più ottimistiche. Proprio queste migliori prospettive, con le concomitanti basse valutazioni, hanno probabilmente indotto il leggendario Warren Buffet a puntare maggiormente sulle azioni giapponesi. La sua azienda Berkshire Hathaway possiede oggi più azioni in Giappone che in qualsiasi altro Paese al di fuori degli USA. È giustificato questo ottimismo per le azioni giapponesi?

Una posizione forte nella grande regione asiatica

Nell’ultimo trimestre, il Giappone è cresciuto dell’1,9% rispetto all’anno precedente. Questa crescita è riconducibile soprattutto ai consumi privati. Attualmente, la forte domanda interna sta compensando le esportazioni, non particolarmente elevate a causa del rallentamento dell’economia globale. Soprattutto nel settore del turismo, dopo che il governo giapponese ha allentato le restrizioni di ingresso imposte per il Covid, vi è attualmente un boom di arrivi di turisti cinesi.

Il Giappone è profondamente integrato nell’economia asiatica, beneficia del dinamismo economico del mercato asiatico e, diversamente dalla Cina, gode di un’elevata stabilità politica, interessante per chi investe.

Uno yen debole giova alle esportazioni giapponesi

Dall’inizio dell’anno, lo yen ha perso l’8% rispetto al dollaro. Nello stesso periodo lo yen ha addirittura ceduto il 10% rispetto al franco svizzero. Lo yen debole potenzia la competitività delle imprese giapponesi ed è il frutto della politica monetaria ultraespansiva della Bank of Japan (BOJ). Con un programma di acquisto di obbligazioni la BOJ controlla i tassi d’interesse. Attraverso questo programma di acquisto, si riesce a stabilizzare gli interessi e a mantenere i tassi di mercato entro una forbice desiderata. Per il rendimento dei titoli di Stato a dieci anni, nel dicembre 2022 è stata stabilita una fascia di oscillazione tra il -0,5% e il +0,5%. Sebbene l’inflazione sia pari al 3,5%, la Banca centrale giapponese intende mantenere la politica monetaria ultraespansiva. Alla luce delle incertezze della congiuntura globale, i costi di un abbandono della politica ultraespansiva sono ritenuti eccessivi.

Un ulteriore vantaggio della politica monetaria espansiva sono i bassi tassi d’interesse. A differenza delle aziende statunitensi ed europee, quelle giapponesi sono ancora in grado di ottenere prestiti bancari convenienti.

Riforme governative: riassetto della governance aziendale

Per molto tempo le società giapponesi sono state considerate non dinamiche, inefficienti e poco favorevoli agli azionisti. Ecco perché, mediante riforme nell’area della corporate governance (in italiano: governance aziendale), l’ultimo presidente Shinzo Abe ha cercato di cambiare le obsolete strutture delle imprese e di rafforzare la posizione degli azionisti. Il maggiore coinvolgimento degli azionisti si è tradotto in una cultura aziendale sempre più dinamica e favorevole agli azionisti. I manager delle società giapponesi adottano sempre più misure volte a migliorare le valutazioni e i rendimenti del capitale proprio delle loro imprese, ad esempio effettuando distribuzioni agli azionisti sotto forma di dividendi.

Riassumendo, le azioni giapponesi fanno ora indubbiamente più gola. La solida posizione in Asia, la debolezza dello yen e le riforme del governo sono stati importanti motori dell’attuale crescita del mercato azionario giapponese. Questa evoluzione positiva va però osservata con cautela. La significativa espansione nel primo trimestre è attribuibile a un effetto base positivo, poiché l’anno precedente la crescita era stata molto bassa in seguito alla pandemia. Il Giappone non ha ancora raggiunto i livelli pre-pandemia. I bassi salari potrebbero complicare il proseguire della ripresa dell’economia giapponese e pesare sulla domanda interna. In aprile, infatti, i salari sono diminuiti del 3% in termini reali rispetto all’anno precedente. Ulteriori sfide sono il deficit di investimenti esteri dovuto alla politica dei tassi d’interesse, il livello incredibilmente alto del debito pubblico e l’aumento dei prezzi delle importazioni. A ciò si aggiunge, come in molti Paesi occidentali, l’invecchiamento della società e la conseguente carenza di personale qualificato. Il fenomeno è infatti ancora più marcato in Giappone che in Svizzera, anche a causa della politica restrittiva in materia di immigrazione. Il Giappone non punta sulla migrazione, come fanno molti altri Paesi, ma sui robot. Lasciamoci sorprendere e stiamo a vedere se i robot potranno sostenere l’economia giapponese in un percorso di crescita a lungo termine.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Le informazioni non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio né della capacità di rischio né della situazione finanziaria né di altre esigenze particolari del destinatario o della destinataria. La/Il destinataria/o è espressamente invitata/o a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è consultabile sulla pagina web bancamigros.ch/fib-it. Il contenuto di questa pubblicazione potrebbe essere stato interamente o parzialmente creato con l’aiuto dell’intelligenza artificiale. Nell’impiego dell’intelligenza artificiale, la Banca Migros SA utilizza tecnologie selezionate e non pubblica contenuti generati meccanicamente senza verifica umana. Indipendentemente dal fatto che le presenti informazioni siano state create con o senza l’aiuto dell’intelligenza artificiale, la Banca Migros SA non fornisce alcuna garanzia in merito alla loro esattezza o completezza e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura che potrebbero derivare dalle presenti informazioni. Le informazioni qui riportate rappresentano esclusivamente un’istantanea della situazione al momento della stampa; non sono previsti aggiornamenti automatici regolari.