Die Ölpreise haben im Zuge der Corona-Krise massiv nachgegeben. Lohnt es sich also, in Öl anzulegen? Es ist Vorsicht angebracht, denn Ölinvestitionen haben ihre Tücken. Die beginnen schon bei den vielen Fachbegriffen, über die auch versierte Anleger zuweilen stolpern. Mit ein paar einfachen Überlegungen lässt sich allerdings viel Licht ins Dunkel bringen.

Nehmen wir an, Sie besitzen eine Aktie. Der Besitz dieses Wertpapiers ist für Sie mit vergleichsweise geringen Kosten verbunden: Da Sie die Aktie nicht bei sich zu Hause haben, entstehen Ihnen zusätzlich zu den Bankgebühren keine Ausgaben für eine sichere physische Aufbewahrung. Gleichzeitig generieren Sie während der Haltedauer üblicherweise ein zusätzliches Einkommen in Form von Dividendenzahlungen.

Anders sieht es aus, wenn Sie statt einer Aktie einen Rohstoff in einer bestimmten Menge halten, sagen wir 5’000 Liter Heizöl. Für dieses Öl braucht es Platz, in der Regel einen Öltank. Dieser Öltank verursacht laufende Kosten, einerseits in Form von Unterhalt und Amortisation, und andererseits in Form von entgangenen Einnahmen. Schliesslich könnten Sie den für die Öllagerung benötigten Platz beispielsweise auch vermieten. Zugegeben – dort, wo sich der Öltank in aller Regel befindet, würden Sie kaum riesige Mieteinnahmen erzielen. Wenn Sie allerdings statt eines Öltanks ein zusätzliches Zimmer gebaut hätten, könnte damit via Vermietung ein Zusatzeinkommen erwirtschaftet werden.

Der Nutzen der Verfügbarkeit

Durch die Öllagerung entsteht Ihnen aber auch ein Nutzen. Stellen Sie sich einen unerwartet heftigen und langandauernden Kälteeinbruch vor. Stellen Sie sich weiter vor, dass Sie und Ihr Nachbar über ein Haus mit Ölheizung verfügen. Und jetzt stellen Sie sich als letztes vor, dass Ihr bedauernswerter Nachbar über keinen Tropfen Öl verfügt, während in Ihrem Keller 5’000 Liter davon lagern. Die Lagerhaltung generiert also einen Nutzen für Sie – man spricht von der so genannten Verfügbarkeitsprämie.

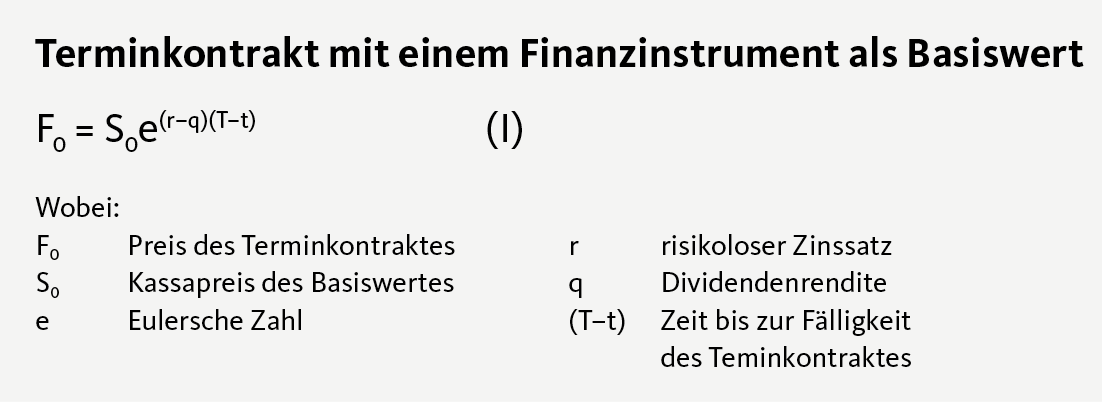

Soweit ist alles ziemlich einfach. Etwas komplizierter wird es, wenn Sie mittels eines Terminkontraktes den Basiswert heute bezahlen, dieser aber erst zu einem späteren Zeitpunkt in Ihren Besitz übergeht. Wie beim direkten Kauf ist auch bei einem solchen Termingeschäft der angemessene Preis das entscheidende Kriterium. Nur ist dieser ein bisschen umständlicher zu ermitteln. Wenn es sich beim Basiswert beispielsweise um eine Aktie mit einem stark nach unten gerichteten Kurstrend handelt, wollen Sie heute sicherlich nicht den aktuellen Kassapreis bezahlen, wenn das Wertpapier erst morgen, bei einem voraussichtlich tieferen Preis in Ihren Besitz übergeht. Gleichzeitig möchten Sie auch für das eigegangene Risiko entschädigt werden. Formal lassen sich die diese Gedanken bei einem Termingeschäft wie folgt zusammenfassen:

Das sieht komplizierter aus, als es ist. Die Formel fasst letztlich nur die obigen Überlegungen zusammen und beschreibt den Preis eines Terminkontraktes F0 als eine Funktion des Basiswert-Kassapreises S0, der Dividendenrendite q, des risikofreien Zinssatzes r sowie der Zeitdauer (T-t) bis zur Fälligkeit des Kontraktes. Das Ganze wird ergänzt durch einen konstanten Faktor e. Dies ist die Eulersche Zahl, ihr Wert beträgt etwas mehr als 2,7 und findet sich in vielen Formeln mit zeitlich versetzten Zahlungen.

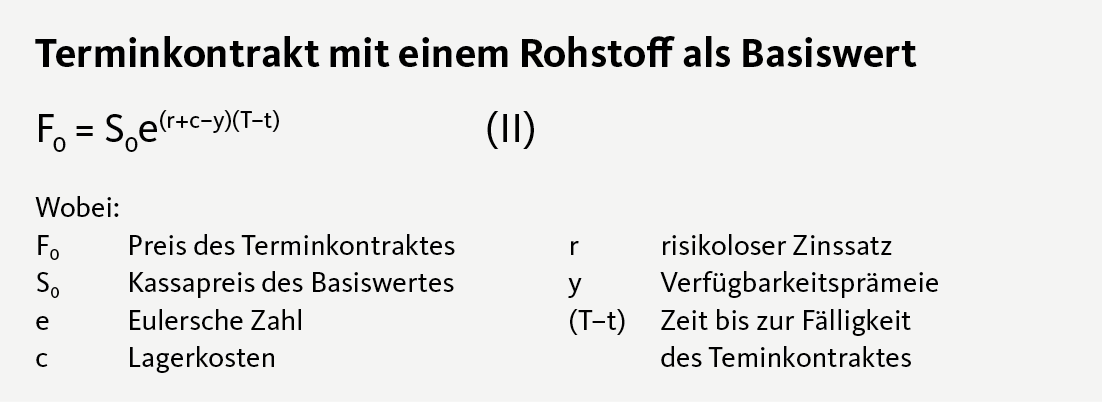

Ähnlich verhält es sich, wenn es sich beim Basiswert um einen Rohstoff handelt. Wie wir oben gesehen haben, gilt es beim physischen Besitz von Heizöl die Lagerkosten sowie die Verfügbarkeitsprämie in die Rechnung miteinzubeziehen. Diese beiden Grössen müssen daher auch berücksichtigt werden, wenn ein Rohstoff auf Termin gekauft wird und der angemessene Preis für den entsprechenden Kontrakt zu ermitteln ist. Damit verändert sich die Formel (I) wie folgt:

Sie sehen: eine Hexerei ist es auch im Falle eines Rohstoff-Terminkontraktes nicht. Die Formel zur Preisbestimmung bleibt beinahe die gleiche wie im Falle einer Aktie als Basiswert. Hinzu kommen einzig die Lagerkosten c. Ausserdem wir die Dividendenrendite q wird durch die Verfügbarkeitsprämie y ersetzt.

Kennen Sie Cushing?

Es gibt aber einen weiteren Aspekt den Ölinvestoren beachten müssen: Während Sie als Hausbesitzer bei einem Termingeschäft natürlich möchten, dass die Lieferung zum vereinbarten Zeitpunkt auch tatsächlich erfolgt, möchten Sie als Finanzinvestor eben genau dies tunlichst vermeiden. Warum?

Überlegen wir uns folgendes: Um in Öl zu investieren, kaufen Sie an der New York Mercantile Exchange (NYMEX), der weltgrössten Warenterminbörse, einen Terminkontrakt mit Rohöl der Sorte Western Texas Intermediate (WTI) als Basiswert und einer Laufzeit von einem Monat. Dabei gilt es zwei entscheidende Dinge zu beachten.

Erstens bezieht sich der standardisierte Kontrakt immer auf 1’000 Fass à 159 Liter. Und zweitens befindet sich der physische Lieferpunkt bei Fälligkeit immer in der amerikanischen Kleinstadt Cushing. Die Standardisierung des Kontraktes hat den grossen Vorteil einer erheblichen Senkung der Transaktionskosten zwischen Käufer und Verkäufer. Andererseits bewirkt sie, dass die Lieferung irgendwo an einem unscheinbaren Ort im tiefsten Oklahoma erfolgt.

Bloss kein physisches Öl!

Das wollen Finanzanleger definitiv nicht. Sie wollen lediglich an der Entwicklung des Ölpreises partizipieren. Um dennoch langfristig investiert sein zu können, greifen sie daher auf das Mittel des Rollens zurück. Das heisst, sie wechseln vor der Fälligkeit des laufenden Kontrakts in einen Kontrakt mit späterer Fälligkeit. So bleiben sie investiert und stellen sicher, dass kein Öl geliefert wird. Dieses Prozedere wird so oft wiederholt, wie es die gewünschte Investitionsdauer erforderlich macht.

In aller Regel sind Rollprozesse ebenso alltäglich wie unspektakulär. Problematisch wird es, wenn das Angebot von Öl die Nachfrage massiv übersteigt (Angebotsüberhang), während gleichzeitig die Lager schon sehr gut gefüllt sind. Dann wollen auch Ölhändler – also jene Marktteilnehmer, die am tatsächlichen Besitz von Öl interessiert sind und die fälligen Kontrakte in der Regel kaufen – möglichst kein zusätzliches Öl geliefert bekommen. Denn je höher die Lagerbestände sind, desto knapper ist das verfügbare Platzangebot und umso mehr steigt der Preis für die Lagerung.

Wenn aber weder Finanzanleger, noch Händler an einer physischen Öllieferung interessiert sind, finden sich immer weniger Käufer für den laufenden Kontrakt. Das Rollen wird umso schwieriger, je näher der Fälligkeitstermin rückt. Die regelrechte Panik davor, massenhaft unerwünschtes und nur zu extrem hohen kosten lagerbares Öl zu erhalten, führte im April zu einem äusserst seltenen Ereignis am Ölmarkt: Der unmittelbar vor Fälligkeit stehende WTI-Kontrakt handelte notierte zu einem negativen Preis: Die Inhaber der Kontrakte mussten einen Aufpreis bezahlen, damit sie das Öl kurz vor Verfall noch loswurden.

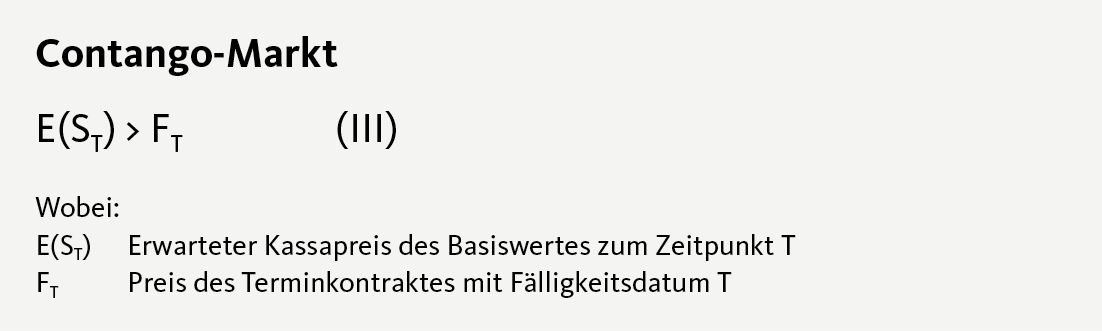

Diese Situation ist jedoch aussergewöhnlich. Sie ist bedingt durch die stark gesunkene Nachfrage nach Treibstoff aufgrund der Corona-Krise. Kehren wir deshalb zu Ihrem Terminkontrakt auf WTI zurück und nehmen an, dass negative Preise insgesamt eine absolute Ausnahme darstellen: Mit dem regelmässigen Rollen können Sie zwar die physische Öllieferung vermeiden, müssen sich jedoch folgende Szenarien vergegenwärtigen: Wenn der Ölpreis steigt, steigt der Formel (II) folgend auch der Preis für die zukünftigen Terminkontrakte. Man spricht in einem solchen Fall von einem Contango-Markt – das heisst, dass die Preise für langlaufende Kontrakte höher liegen, als jene für kurzlaufende. Formal dargestellt:

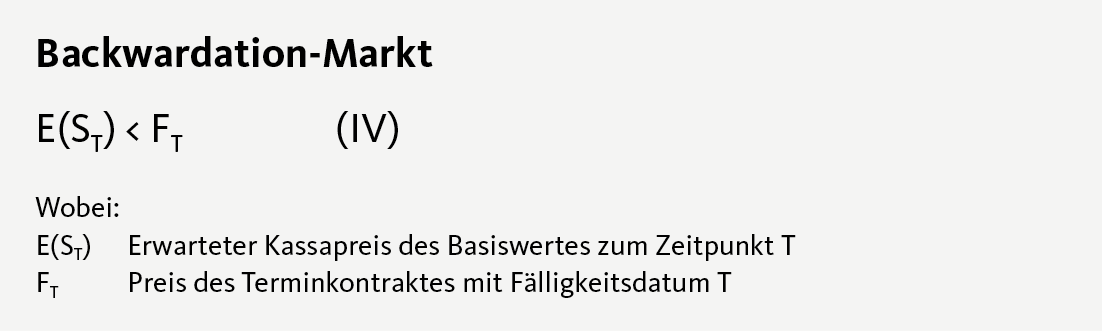

Gibt hingegen der Ölpreis nach, sinkt auch der Preis für die zukünftigen Terminkontrakte und man spricht von einem Backwardation-Markt – das heisst, dass die Preise für langlaufende Kontrakte tiefer liegen, als jene für kurzlaufende. Formal dargestellt:

Beide Szenarien sind aus Anlegersicht mit Herausforderungen behaftet. In einer Contago-Situation würden Sie aufgrund des steigenden Preises des Basiswerts bei jedem Rollen eine geringere Menge Rohöl erhalten. Da die Kontrakte jedoch auf 1’000 Fass normiert sind, bedeutet dies letztlich, dass Sie bei jedem Rollvorgang finanzielle Mittel nachschiessen müssen. Bei einem Backwardation-Markt handkehrum, stellt sich die Frage, warum Sie überhaupt in Öl investiert sein sollten.

Investitionen in Öl sollen wohlüberlegt sein

Wenn Sie am physischen Besitz kleiner Mengen bestimmter Ölprodukten interessiert sind, gibt es handfeste Gründe für eine Art Termingeschäft. Beispielsweise empfiehlt es sich, Heizöl in einem günstigen Preisumfeld auf Termin zu kaufen. Möchten Sie jedoch als Anleger in Rohöl investieren, gehen Sie letztlich eine Wette darauf ein, dass der Verkauf des letzten Terminkontraktes am Ende Ihrer Investitionsperiode die für den gesamten Zeitraum erwünschte Rendite generiert. Dies ist in einem Contango-Markt möglich, kann jedoch je nach Anlagedauer und angesichts der Rollverluste ein erhebliches Risiko darstellen.

Wenn Sie also in Öl investieren möchten, halten wir es für empfehlenswert, dieses Engagement über einen entsprechenden Fonds oder über ein Strukturiertes Produkt zu tätigen, bei dem das Risiko-Rendite-Profil deutlich besser zu beurteilen ist. Bei solchen Anlagelösungen handelt es sich oftmals um so genannte rolloptimierte Produkte. Eine solche Risikooptimierung gibt es jedoch nicht umsonst. Es gilt daher, die effektive Minderung des Rollrisikos gegen die dadurch anfallenden Kosten aufzuwägen.