Non in tutto il mondo la fase dei tassi d’interesse negativi è ormai storia. Nonostante un’inflazione eccessiva, la politica monetaria della Banca centrale giapponese resta ultraespansiva. Ciò che intende ottenere così la banca centrale del Giappone è un nuovo paradigma: passare da un contesto deflazionistico a un’inflazione sostenuta dalla crescita salariale che stimoli i consumi privati. Finora i risultati sono scarsi e lo yen è più debole che mai.

L’ultimo dei Mohicani

Negli anni successivi alla crisi finanziaria ed economica globale, in tutto il mondo numerose banche centrali hanno gradualmente allentato la loro politica monetaria. La Banca centrale europea, la Banca nazionale svizzera e le banche centrali di Danimarca, Svezia e Giappone hanno addirittura adottato una politica monetaria ultraespansiva puntando in tal modo su tassi di riferimento negativi. Con obiettivi chiari: promuovere la crescita del credito per stimolare l’economia e indebolire la valuta nazionale per sostenere l’industria delle esportazioni. Ancora prima della pandemia del covid, la Riksbank svedese aveva aumentato il suo tasso di riferimento. La fase dei tassi bassi nell’eurozona, in Svizzera e in Danimarca è terminata nel corso dello scorso anno, quando una smisurata inflazione costringeva le banche centrali ad aumentare rapidamente e bruscamente i tassi di riferimento. Come l’ultimo dei Mohicani, la Banca del Giappone (BOJ) si attiene ai tassi di interesse negativi.

Una politica monetaria singolare

Il tasso di riferimento della BOJ è invece rimasto invariato in territorio negativo dal 2016 al -0,1%, anche se il Giappone non è stato risparmiato dall’aumento dei prezzi. Il tasso d’inflazione ha raggiunto il picco (4,3%) a gennaio 2023 per poi diminuire man mano. In agosto è stato del 3,2%, un valore ancora senz’altro elevato per gli standard giapponesi. Analogamente alla maggior parte delle altre banche centrali, la BOJ punta a un tasso d’inflazione sostenibile del 2% che sia il risultato della crescita salariale. L’aumento dei salari mira a stimolare i consumi privati, con conseguenze positive per la crescita economica.

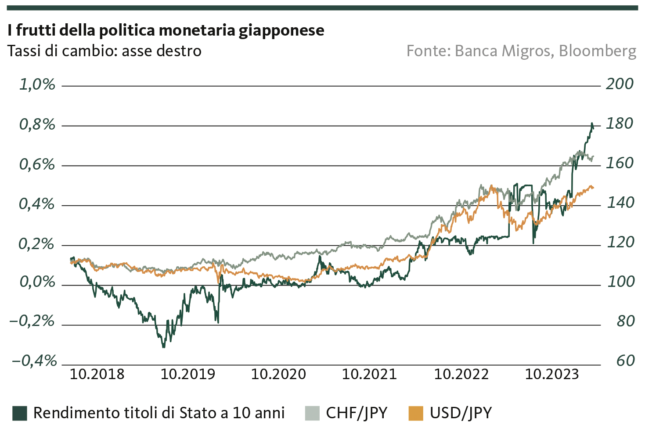

Ecco perché la politica monetaria nel Paese del Sol Levante è un po’ più complessa e singolare: l’obiettivo della stabilità dei prezzi è perseguito tramite il controllo della curva dei rendimenti introdotto nel 2016. Ciò significa che, a differenza di altre banche centrali, la BOJ controlla non solo i tassi d’interesse a breve termine, ma anche il rendimento dei titoli di Stato a 10 anni, che attualmente può oscillare tra il +0,5% e il -0,5%. Questo controllo del rendimento viene messo in atto con ingenti interventi sul mercato obbligazionario nazionale. La BOJ è il principale creditore del governo giapponese e detiene più della metà dei titoli di Stato in circolazione, di tutte le scadenze, che ha accumulato in anni di acquisti. Secondo le stime del Fondo monetario internazionale, la quota della BOJ dei titoli di Stato a 10 anni è addirittura pari all’80% circa.

A luglio, il governatore della BOJ Kazuo Ueda ha annunciato un allentamento del controllo della curva dei rendimenti da parte della BOJ e una tolleranza futura di un rendimento dei titoli di Stato a 10 anni fino all’1%. L’espansione di fatto della forbice target è dovuta a due motivi: da un lato, la BOJ vuole un maggiore allineamento dei tassi di interesse a lungo termine all’inflazione attuale; dall’altro, per la prima volta, si preoccupa ufficialmente della debolezza della valuta giapponese. È un nuovo paradigma: fino a poco tempo fa si diceva che la politica valutaria non rientrava nel processo decisionale della politica monetaria.

Il crollo dello yen favorisce le esportazioni giapponesi

Il ciclo di inasprimento delle banche centrali occidentali iniziato nel 2022 ha portato al graduale ampliamento del differenziale dei tassi tra lo yen e le altre valute, ciò che ha innescato un’accelerazione del deprezzamento dello yen che si osservava da anni. Nell’arco di due anni lo yen ha subito un netto deprezzamento rispetto al dollaro USA e al franco svizzero (rispettivamente del -31% e del -35%). Dato che quella giapponese è un’economia fortemente basata sulle esportazioni, il forte deprezzamento della valuta non ha causato una recessione economica. Spinta dal commercio estero, nei primi due trimestri del 2023 l’economia è effettivamente cresciuta più del previsto. Il successo delle aziende orientate all’esportazione si riflette anche nell’andamento della borsa: l’indice di riferimento giapponese Nikkei 225, formato da molte società orientate al commercio internazionale, si colloca circa il 25% al di sopra del livello di inizio anno.

Il rovescio della medaglia

Ma la debolezza dello yen ha anche i suoi risvolti negativi. Ha ad esempio rincarato le importazioni di prodotti petroliferi, da cui il Giappone dipende date le sue scarse riserve di risorse. Analogamente a quanto avvenuto nel nostro Paese, nel corso del 2022 l’inflazione si è rapidamente estesa ad altri settori, tra cui quelli dei prodotti alimentari o dei servizi. La perdita di potere d’acquisto provocata dalla debolezza dello yen pesa dunque, in ultima analisi, sui consumi interni e quindi sull’andamento congiunturale.

La Banca centrale del Giappone si trova in una situazione scomoda: pur volendo l’inflazione, quella attuale non è quella auspicata. È il risultato di un mix di problemi di approvvigionamento e di aumenti esogeni dei prezzi. Preferirebbe un’inflazione derivante dalla crescita dei salari che stimoli i consumi privati. Ma a questo proposito l’attuale crescita salariale è lungi dall’essere sufficiente. L’esperimento di politica monetaria ultraespansiva proseguirà dunque, e il suo esito rimane incerto.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Le informazioni non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio né della capacità di rischio né della situazione finanziaria né di altre esigenze particolari del destinatario o della destinataria. La/Il destinataria/o è espressamente invitata/o a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è consultabile sulla pagina web bancamigros.ch/fib-it. Il contenuto di questa pubblicazione potrebbe essere stato interamente o parzialmente creato con l’aiuto dell’intelligenza artificiale. Nell’impiego dell’intelligenza artificiale, la Banca Migros SA utilizza tecnologie selezionate e non pubblica contenuti generati meccanicamente senza verifica umana. Indipendentemente dal fatto che le presenti informazioni siano state create con o senza l’aiuto dell’intelligenza artificiale, la Banca Migros SA non fornisce alcuna garanzia in merito alla loro esattezza o completezza e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura che potrebbero derivare dalle presenti informazioni. Le informazioni qui riportate rappresentano esclusivamente un’istantanea della situazione al momento della stampa; non sono previsti aggiornamenti automatici regolari.