Nicht überall auf der Welt ist die Negativzinsphase Geschichte. Trotz überschiessender Inflation bleibt die Geldpolitik der japanischen Zentralbank ultraexpansiv. Erreichen möchte die japanische Notenbank damit einen Paradigmenwechsel: von einem deflationären Umfeld zu einer vom Lohnwachstum gestützten Inflation, die den privaten Konsum ankurbelt. Bisher sind die Ergebnisse mager und der Yen ist schwach wie nie zuvor.

Der letzte Mohikaner

In den Jahren nach der globalen Finanz- und Wirtschaftskrise lockerten zahlreiche Notenbanken auf der ganzen Welt ihre Geldpolitik allmählich. Die Europäische Zentralbank, die Schweizerische Nationalbank sowie die Notenbanken aus Dänemark, Schweden und Japan setzten gar auf eine ultraexpansive Geldpolitik und damit auf negative Leitzinsen. Die Ziele waren klar: die Förderung des Kreditwachstums zur Ankurbelung der Konjunktur und die Schwächung der heimischen Währung zur Unterstützung der Exportindustrie. Noch vor der Corona-Pandemie hob die schwedische Riksbank ihren Leitzins an. Die Tiefzinsphase endete in der Eurozone, in der Schweiz und in Dänemark im Verlauf des letzten Jahres, als die überschiessende Inflation die Notenbanken dazu zwang, die Leitzinsen rasch und markant anzuheben. Gewissermassen als letzter Mohikaner hält die japanische Zentralbank (Bank of Japan, BOJ) an Negativzinsen fest.

Eine einzigartige Geldpolitik

Der Leitzins der BOJ steht seit 2016 unverändert im negativen Bereich bei -0,1 Prozent, auch wenn Japan von Preissteigerungen nicht verschont geblieben ist. Die Inflationsrate erreichte den Peak mit 4,3 Prozent im Januar 2023 und gab danach allmählich nach. Im August lag sie bei 3,2 Prozent, für japanische Verhältnisse durchaus ein noch immer hoher Wert. Die BOJ strebt, ähnlich wie die meisten anderen Notenbanken, eine nachhaltige Inflationsrate von 2 Prozent an, die aus dem Lohnwachstum resultiert. Das Lohnzuwachs soll den privaten Konsum ankurbeln – mit positiven Folgen für das Wirtschaftswachstum.

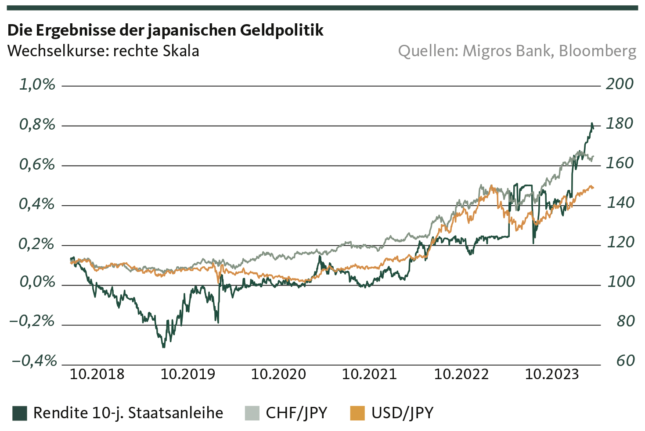

Deshalb ist die Geldpolitik im Land der aufgehenden Sonne etwas komplizierter und einzigartig: Das Ziel der Preisstabilität wird anhand der im Jahr 2016 eingeführten Steuerung der Zinsstrukturkurve umgesetzt. Das bedeutet, dass die BOJ im Gegensatz zu anderen Zentralbanken nicht nur die kurzfristigen Zinsen kontrolliert, sondern auch die Rendite der 10-jährigen Staatsanleihen, die aktuell zwischen plus und minus 0,5 Prozent betragen darf. Diese Steuerung der Rendite wird durch massive Interventionen am heimischen Anleihenmarkt umgesetzt. Die BOJ ist der Hauptgläubiger der japanischen Regierung und besitzt mehr als die Hälfte der ausstehenden Staatsanleihen aller Laufzeiten, die sie während jahrzentlanger Einkäufe angesammelt hat. Gemäss Schätzung des Internationalen Währungsfonds beträgt der BOJ-Anteil bei den 10-jährigen Staatsanleihen sogar rund 80 Prozent.

Im Juli gab der BOJ-Gouverneur Kazuo Ueda bekannt, dass die BOJ die Kontrolle der Zinskurve lockert und künftig eine Rendite der 10-jährigen Staatsanleihen von bis zu 1 Prozent toleriert. Die faktische Erweiterung des Zielbands erfolgt aus zwei Gründen: Zum einen möchte die BOJ die längerfristigen Zinsen stärker mit der aktuellen Inflation in Einklang zu bringen; zum anderen sorgt sie sich zum ersten Mal offiziell über die Schwäche der japanischen Währung. Dies ist ein Paradigmenwechsel: Bis vor Kurzem hiess es, dass die Währungspolitik nicht Teil des geldpolitischen Entscheidungsprozess sei.

Sinkflug des Yens vergünstigt die japanischen Exporte

Der im Jahr 2022 angefangene Zinsstraffungszyklus der westlichen Zentralbanken hat zur allmählichen Ausweiterung der Zinsdifferenz zwischen dem Yen und anderen Währungen geführt. Das hat eine Beschleunigung der seit Jahren zu beobachtenden Abwertung des Yens ausgelöst. Innerhalb zweier Jahre hat sich der Yen gegenüber dem US-Dollar und dem Schweizer Franken deutlich abgewertet (-31 bzw. -35 Prozent). Da die japanische Wirtschaft stark exportlastig ist, hat die steile Abwertung der Währung zu keinem wirtschaftlichen Einbruch geführt. Tatsächlich ist die Wirtschaft in den ersten beiden Quartalen 2023 getrieben vom Aussenhandel stärker als erwartet gewachsen. Der Erfolg der exportorientierten Unternehmen spiegelt sich auch in der Börsenentwicklung: Der japanische Leitindex Nikkei 225, der viele international ausgerichtete Unternehmen beinhaltet, notiert rund 25 Prozent über dem Jahresanfangsniveau.

Die Kehrseite der Medaille

Die Schwäche des Yens hat aber auch ihre Schattenseiten. So verteuerte sie beispielsweise die Importe von Erdölprodukten, auf deren Einfuhr Japan aufgrund geringer eigener Ressourcenreserven angewiesen ist. Ähnlich wie hierzulande hat sich die Teuerung im Jahresverlauf 2022 rasch auf andere Bereiche wie Nahrungsmittel oder Dienstleistungen ausgeweitet. Der durch den schwachen Yen ausgelöste Kaufkraftverlust belastet also schliesslich den Binnenkonsum und damit die Konjunkturentwicklung.

Die japanische Zentralbank findet sich in einer ungemütlichen Lage: Zwar wünscht sie sich die Inflation, aber die gegenwärtige ist nicht die gewünschte Art. Sie resultiert aus einer Mischung von Lieferengpässen und exogenen Preissteigerungen. Sie würde eine Inflation bevorzugen, die aus dem Lohnwachstum stammt, die den privaten Konsum ankurbelt. Dafür ist das aktuelle Lohnwachstum aber deutlich zu tief. Das Experiment der ultralockeren Geldpolitik wird also weitergehen – und sein Ausgang bleibt ungewiss.

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide auf Grund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Die Migros Bank übernimmt keine Garantie für die Richtigkeit bzw. die Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche durch den Gebrauch dieser Information entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.