Nonostante l’inversione di tendenza nella politica monetaria con l’abolizione del tasso negativo, resta sotto pressione lo yen giapponese. Sebbene le autorità giapponesi siano in grado di stabilizzare il tasso di cambio nel breve periodo mediante interventi sui mercati valutari, questi provvedimenti non bastano a garantire una ripresa duratura.

Lo scorso marzo, per la prima volta dopo 17 anni, la Bank of Japan (BoJ) ha aumentato il tasso di riferimento da -0,1% a una forbice target tra lo 0% e lo 0,1%, ponendo così fine a un’era di tassi negativi durata otto anni. È stato inoltre abolito il controllo (unico al mondo) della curva dei tassi d’interesse che ha consentito alle autorità monetarie di influire in modo decisivo sul rendimento dei titoli di Stato a 10 anni mediante acquisti su larga scala e di fissarlo allo 0% per diversi anni. Solo negli ultimi due anni sono state tollerate oscillazioni all’interno di una fascia più ampia. Tuttavia, ciò non significa che nel prossimo futuro saranno esclusivamente la domanda e l’offerta a determinare i rendimenti: la BoJ ha dichiarato di voler continuare ad acquistare obbligazioni del governo giapponese nella stessa misura.

Negli ultimi decenni l’economia giapponese è stata caratterizzata da una debole crescita economica e da un ristagno dei prezzi. Con una politica monetaria ultraespansiva, lo scopo della BoJ era stimolare l’economia ed eliminare la deflazione, un fenomeno che può mettere a repentaglio la crescita economica. L’obiettivo di una politica monetaria attuata con misure non convenzionali è ottenere una «sana» tendenza al rialzo dei prezzi con un tasso d’inflazione annuo del 2% circa. Nell’ottica delle autorità monetarie, l’inflazione dovrebbe derivare dalla crescita dei salari, in modo da stimolare i consumi privati grazie al crescente potere d’acquisto delle famiglie. Per molto tempo non è stato così. È pur vero che il Giappone non ha potuto sottrarsi alla fase inflazionistica globale, ma il rincaro che ne è scaturito non è stato quello auspicato.

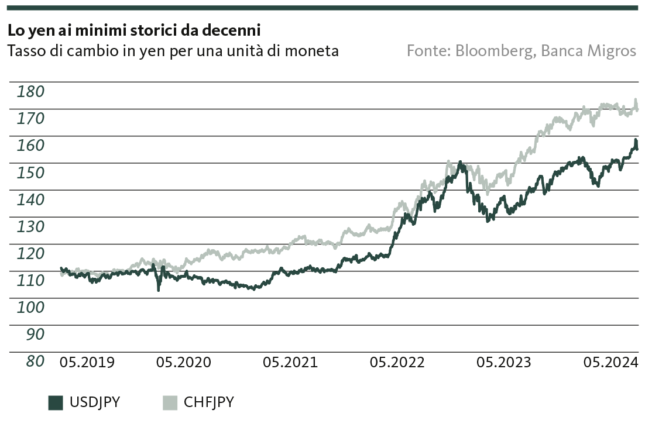

Nonostante l’inflazione abbia superato il valore target – il picco del 4,3% è stato raggiunto nel gennaio 2023 – la banca centrale si è astenuta dall’aumentare i tassi e ha ritoccato soltanto la fascia di riferimento per i tassi a lungo termine. L’inazione della BoJ in un contesto internazionale in cui le banche centrali dei Paesi industrializzati hanno innalzato rapidamente i loro tassi di riferimento a livelli elevati, ha portato a una significativa svalutazione dello yen. Nel giro di tre anni, la moneta giapponese si è deprezzata drasticamente di oltre il 40% nei confronti sia del franco che del dollaro statunitense, la moneta della principale destinazione delle esportazioni delle imprese giapponesi.

Ciò nonostante, la BoJ non si è lasciata influenzare dagli eventi dei mercati valutari ed è rimasta in attesa di un segnale positivo di crescita salariale. E il segnale è giunto a metà marzo, quando la confederazione sindacale Rengo, che rappresenta soprattutto il personale delle grandi aziende, ha annunciato una crescita salariale di oltre il 5% per l’anno in corso, il livello più alto dagli anni Novanta. La crescita salariale supera l’attuale inflazione e dopo molto tempo le famiglie giapponesi torneranno a beneficiare di aumenti reali di potere d’acquisto. Per la Bank of Japan è stato un motivo sufficiente per aumentare il tasso di riferimento. L’effetto dell’aumento dei tassi da 10 a 20 punti base sui mercati finanziari è stato però limitato: è stata certamente una mossa simbolica, ma ritenuta insufficiente per frenare o addirittura invertire la svalutazione. Sulla scia dell’attenuarsi delle aspettative di riduzione dei tassi d’interesse negli Stati uniti, a fine aprile nella negoziazione giornaliera è stata superata la soglia dei 160 yen per un dollaro USA.

Il recente aumento della volatilità della coppia di valute USD-JPY segnala interventi sul mercato dei cambi: il livello di guardia è stato raggiunto e le autorità giapponesi vogliono ora dare manforte a un debole yen. Si attende tuttavia ancora un annuncio ufficiale. A differenza della Svizzera, le decisioni riguardanti eventuali interventi sul mercato dei cambi vengono approvate dal Ministero delle Finanze e quindi attuate dalla BoJ. Il 29 aprile la banca centrale ha venduto circa 35 miliardi di dollari USA per sostenere lo yen dopo che era sceso al livello più basso degli ultimi 34 anni. Ciò malgrado, la vendita di valute estere di proprietà della BoJ è solo un rimedio temporaneo alla debolezza dello yen. Questo strumento può essere utilizzato per stabilizzare il tasso di cambio in modo occasionale, ma la causa risiede nell’ampio differenziale dei tassi d’interesse tra i Paesi industrializzati e il Giappone. Solo una sensibile riduzione del differenziale dei tassi d’interesse mediante tagli dei tassi d’interesse all’estero (che però negli Stati Uniti si fanno ancora attendere) e degli aumenti dei tassi in Giappone potranno innescare un netto cambiamento. In questo contesto, la decisione sui tassi presa a metà aprile di non procedere ad ulteriori aumenti dei tassi solleva l’interrogativo di fino a che punto il Giappone intenda sostenere la propria moneta.

Non è ancora chiaro se la debolezza dello yen diventerà la nuova malattia cronica dell’economia giapponese. Al momento c’è poco che faccia pensare a un rapido apprezzamento. E così, ancora per qualche tempo, per gli svizzeri i viaggi in Estremo Oriente saranno più convenienti che in passato. Per contro, gli investitori locali possono trarre meno vantaggio dalla buona performance del mercato azionario giapponese, in quanto la svalutazione della moneta giapponese consuma una parte non indifferente dell’utile di corso, mentre resta piuttosto scarsa l’attrattiva delle altre classi di asset, a causa del basso livello dei tassi.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Le informazioni non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio né della capacità di rischio né della situazione finanziaria né di altre esigenze particolari del destinatario o della destinataria. La/Il destinataria/o è espressamente invitata/o a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è consultabile sulla pagina web bancamigros.ch/fib-it. Il contenuto di questa pubblicazione potrebbe essere stato interamente o parzialmente creato con l’aiuto dell’intelligenza artificiale. Nell’impiego dell’intelligenza artificiale, la Banca Migros SA utilizza tecnologie selezionate e non pubblica contenuti generati meccanicamente senza verifica umana. Indipendentemente dal fatto che le presenti informazioni siano state create con o senza l’aiuto dell’intelligenza artificiale, la Banca Migros SA non fornisce alcuna garanzia in merito alla loro esattezza o completezza e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura che potrebbero derivare dalle presenti informazioni. Le informazioni qui riportate rappresentano esclusivamente un’istantanea della situazione al momento della stampa; non sono previsti aggiornamenti automatici regolari.