Le obbligazioni sono titoli di debito e dunque investimenti meno rischiosi rispetto alle azioni. Pur non avendo il potenziale di queste ultime, presentano altri vantaggi, tra cui il pagamento di determinati interessi. Se la qualità del debitore è accertata, le obbligazioni sono pertanto considerate investimenti conservativi.

Un’obbligazione (talvolta indicata anche con il termine inglese bond) è uno strumento di debito emesso da uno Stato, un ente pubblico o un’impresa per reperire risorse finanziarie di terzi sul mercato dei capitali. In pratica si tratta di un contratto tra uno di questi emittenti (debitore) e l’investitore (creditore). Comprando un’obbligazione si presta all’emittente il capitale obbligazionario. In cambio il debitore promette di restituire il capitale al creditore in un determinato momento nonché di pagare periodicamente gli interessi per tutta la durata del contratto (v. glossario).

I governi ricorrono alle obbligazioni a tutti i livelli (ad es. in Svizzera la Confederazione, i cantoni e le singole città) allo scopo di conseguire il capitale necessario per operazioni come la copertura del deficit di bilancio oppure la costruzione di infrastrutture quali strade, tunnel e reti ferroviarie. Le imprese possono ad esempio utilizzare le risorse così ottenute per finanziare progetti di espansione, come nuovi stabilimenti produttivi o acquisizioni.

La maggior parte degli investitori compra le obbligazioni per tre motivi: sicurezza, reddito e diversificazione.

Le obbligazioni sono una parte importante di ogni portafoglio ben diversificato (v. articolo sulla diversificazione).

La maggior parte degli investitori le compra per tre motivi: sicurezza, reddito e diversificazione. Di fatto, oltre ad assicurare proventi da interessi, possono conferire al portafoglio una certa stabilità che contribuisce a bilanciare l’intensità di fluttuazione delle azioni. Siccome la maggioranza delle obbligazioni prevede una cedola predefinita, nel gergo finanziario si definiscono «a tasso fisso». Poniamo il caso che sottoscriviate un’obbligazione per 10 000 franchi con una cedola fissa del 4% e una durata di 10 anni: per tutta la durata ricevete 400 franchi di interessi l’anno e alla scadenza vi viene rimborsato il valore nominale (10 000 franchi). Esistono anche obbligazioni a tasso variabile, per le quali gli interessi vengono calcolati sulla base di un tasso di riferimento (ad es. il Libor) con l’aggiunta di uno spread prefissato. Dopo ogni stacco della cedola il tasso variabile viene ricalcolato e rettificato.

Il tasso d’interesse di un’obbligazione si indica generalmente in percentuale del valore nominale. Il valore della cedola dipende dall’affidabilità creditizia dell’emittente (la cosiddetta solvibilità), dal livello generale dei tassi e dalla durata dell’obbligazione. La durata dei bond può variare da 3 mesi a oltre 30 anni. Come regola generale, le obbligazioni a lungo termine presentano rischi maggiori rispetto a quelle a breve termine e offrono pertanto interessi superiori. In questo modo si vuole compensare il rischio corso dall’investitore vincolando il proprio capitale per un periodo di tempo più esteso e accettando di attendere più a lungo la restituzione del valore nominale.

Per le obbligazioni emesse dalla Confederazione Svizzera il rischio di insolvenza si considera nullo.

Gli investitori svizzeri considerano le obbligazioni emesse dalla Confederazione Svizzera le più sicure, praticamente esenti da rischi. In altre parole è quasi impossibile che la tesoreria federale non ripaghi un’obbligazione. È per questo che di norma i titoli di stato presentano interessi più bassi rispetto alle obbligazioni di aziende storiche come Nestlé o Novartis. Anche i bond delle società annoverate tra le blue chip fruttano interessi inferiori rispetto a quelli provenienti da imprese a media e bassa capitalizzazione. In pratica, gli emittenti meno affidabili pagano tassi d’interesse superiori.

Gli emittenti caratterizzati da un maggiore rischio di credito offrono le cosiddette obbligazioni ad alto rendimento (high-yield) o spazzatura (junk). Si tratta di titoli speculativi emessi da debitori caratterizzati da una scarsa valutazione della solvibilità (rating) – ovvero un alto rischio di insolvenza – che pertanto remunerano gli investimenti con tassi di interesse elevati. Oltre all’inflazione, l’insolvenza è generalmente il fattore di rischio più rilevante per gli obbligazionisti. Riguardo all’inflazione potete tenere a mente la seguente regola: maggiore è il rincaro, più alti saranno gli interessi richiesti dagli investitori. Solo così questi possono assicurarsi che, dopo l’investimento, saranno ancora in grado di acquistare almeno la stessa quantità di beni che in precedenza.

All’altro capo dello spettro troviamo le obbligazioni investment grade. Si tratta di bond emessi da debitori di prima classe con un rating di solvibilità che va da buono a ottimo. La qualità dell’emittente lascia prevedere il pagamento puntuale degli interessi e il rimborso alla scadenza.

Le quotazioni delle obbligazioni sono influenzate soprattutto dagli interessi, ad esempio in funzione delle variazioni dei tassi, dell’inflazione o del rischio di controparte. Se i tassi d’interesse aumentano, le quotazioni delle obbligazioni scendono. In caso di interessi in ascesa i nuovi titoli emessi avranno infatti un tasso più elevato, rendendo meno allettanti le obbligazioni preesistenti caratterizzate da interessi più bassi. Se mantenete l’investimento fino alla scadenza, le fluttuazioni delle quotazioni non sono particolarmente rilevanti. Il vostro tasso d’interesse è stato stabilito al momento dell’acquisto e alla scadenza vi verrà rimborsato il valore nominale (il capitale originariamente investito), sempre ammesso che l’emittente sia solvibile.

Attualmente le obbligazioni in franchi presentano un rischio fortemente asimmetrico.

Alcuni investitori ritengono a torto che i bond vadano mantenuti fino alla scadenza. È invece possibile comprarli e venderli al prezzo di mercato sul cosiddetto mercato secondario. Cedendo un’obbligazione prima della scadenza, rischiate però di dover accettare un prezzo di mercato inferiore al valore nominale.

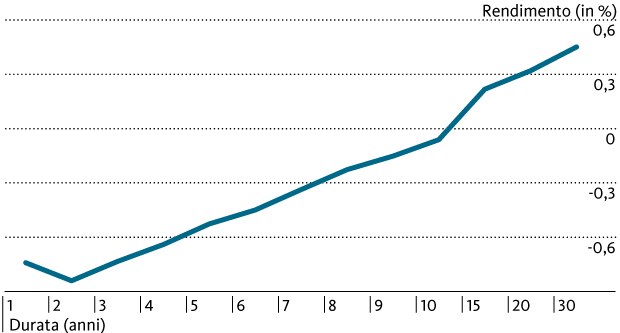

Attualmente le obbligazioni in franchi presentano un rischio fortemente asimmetrico. Molti rendimenti sono inferiori a zero ed è lecito aspettarsi anche un calo delle quotazioni. Ad esempio, gli interessi dei titoli di stato svizzeri con una durata fino a 12 anni si attestano su valori negativi. Nell’ambito della nostra politica d’investimenti consideriamo dunque le obbligazioni elvetiche poco interessanti al momento attuale. Molti investitori ricorrono a strategie alternative come durate maggiori, bond in valuta estera o emittenti con rating inferiori. Nella situazione corrente questa linea d’azione comporta rischi sostanzialmente maggiori a fronte di pochi rendimenti aggiuntivi. Per saperne di più sui rischi legati all’acquisto di obbligazioni potete leggere il seguente articolo.

Rendimento dei titoli di stato svizzeri (Aggiornato al 17.10.2017)

Finora abbiamo parlato soltanto di singole obbligazioni. Per i fondi d’investimento che investono in obbligazioni il discorso è leggermente diverso. Ad esempio, dato che non esiste una data di scadenza, l’importo investito e gli interessi pagati dal fondo risultano soggetti a fluttuazioni. Allora perché investire in un fondo obbligazionario? È necessaria una somma consistente per creare un portafoglio diversificato a partire dai singoli titoli. Al contrario, i fondi obbligazionari come il Migros Bank (CH) Fonds Sustainable 0 B, il Migros Bank (CH) Fonds 0 B o il Migros Bank (CH) Fonds SwissFrancBond A offrono un’immediata diversificazione.