Obligationen sind Schuldtitel und damit risikoärmere Anlagen als Aktien. Diese Wertpapiere bieten zwar nicht das Potenzial von Aktien, haben aber andere Vorzüge. Sie werfen einen bestimmten Zins ab. Obligationen mit guter Schuldnerqualität gelten daher als konservative Anlagen.

Eine Obligation (auch Anleihe oder Bond genannt) ist ein Schuldinstrument, das ein Staat, eine öffentliche Körperschaft oder ein Unternehmen emittiert, um Fremdmittel am Kapitalmarkt aufzunehmen. Grundsätzlich ist es ein Vertrag zwischen einer dieser Parteien, die als Kreditnehmer (Schuldner) tätig ist, und einem Investor, der als Kreditgeber (Gläubiger) agiert. Wenn Sie einen Bond kaufen, leihen Sie dem Emittenten der Anleihe Kapital. Der Schuldner leistet Ihnen im Gegenzug das Versprechen, das geliehene Kapital zu einem bestimmten Zeitpunkt zurückzuzahlen sowie periodische Zinszahlungen bis zum Laufzeitende der Anleihe zu leisten (siehe Glossar).

Regierungen auf allen Ebenen (in der Schweiz zum Beispiel Bund, Kantone und einzelne Städte) nutzen Anleihen zur Kapitalaufnahme, um beispielsweise Budget-Defizite zu decken oder den Bau von Infrastrukturprojekten wie Strassen, Tunnel oder Schienennetze zu finanzieren, während Unternehmen die ihnen zufliessenden Mittel unter anderem für Expansionsprojekte wie neue Produktionsstätten oder für Akquisitionen verwenden.

Die meisten Anleger kaufen Obligationen aus drei Gründen: Sicherheit, Einkommen und Diversifikation.

Anleihen sind ein wichtiger Bestandteil eines gut und breit diversifizierten Portfolios (vgl. Artikel zur Diversifikation). Die meisten Anleger kaufen Obligationen aus drei Gründen: Sicherheit, Einkommen und Diversifikation. Denn Anleihen können Ihrem Portfolio eine gewisse Stabilität verleihen, die der Schwankungsintensität von Aktien entgegenwirkt, und werfen gleichzeitig Zinserträge ab. Meistens sind Obligationen mit einem fixen Zinscoupon ausgestattet, daher werden sie im Jargon auch als Festverzinsliche bezeichnet. Angenommen, Sie zeichnen eine Obligation für 10’000 Franken mit einem fixen Zinscoupon von 4% und einer Laufzeit von zehn Jahren, dann erhalten Sie während der Laufzeit 400 Franken Zinsen pro Jahr und am Ende der Laufzeit beziehungsweise beim Verfall den Nennwert (10’000 Franken) zurück. Es gibt aber auch Obligationen mit variablem Zinssatz. Die variablen Zinsen werden in der Regel als ein vorgängig festgelegter Spread (Aufschlag) über einem Referenzzinssatz (zum Beispiel Libor) berechnet und nach jeder nachfolgenden Couponzahlung neu festgelegt.

Der Zinssatz einer Obligation wird üblicherweise in Prozenten vom Nennwert angegeben. Die Höhe des Zinscoupons hängt von der Kreditwürdigkeit des Emittenten (sogenannte Bonität), dem Zinsumfeld sowie der Laufzeit der Obligation ab. Die Laufzeit von Bonds kann von drei Monaten bis zu 30 Jahren und mehr variieren. Als Faustregel gilt: Langfristige Anleihen sind riskanter als kurzfristige Bonds und zahlen daher auch höhere Zinsen. Damit wird das Risiko des Investors ein stückweit entschädigt, da er sein Investitionskapital länger bindet und entsprechend länger auf die Rückzahlung des Nennwerts warten muss.

Die von der Schweizer Eidgenossenschaft emittierten Obligationen gelten betreffend Ausfallrisiko als praktisch risikofrei.

Aus Sicht eines Schweizer Anlegers sind die von der Schweizer Eidgenossenschaft emittierten Obligationen die sichersten Anleihen. Diese Papiere gelten als praktisch risikofrei. Mit anderen Worten: Es ist nahezu ausgeschlossen, dass die Bundestresorerie eine Anleihe nicht zurückzahlt. In der Regel zahlt eine Staatsanleihe deshalb einen geringeren Zins als eine Obligation, die von einem traditionsreichen Unternehmen wie Nestlé oder Novartis herausgegeben wird. Bonds von Blue-Chip-Unternehmen wiederum werfen tiefere Zinsen ab als eine Anleihe, die von einem mittel- oder kleinkapitalisierten Unternehmen stammt. Denn weniger kreditwürdige Emittenten zahlen einen höheren Zinssatz.

Die risikoreichsten Emittenten bieten sogenannte High-Yield- oder «Junk»-Anleihen an. Solche Hochzinspapiere sind Anleihen von Schuldnern mit einer tiefen Bonitätsbewertung (Rating), entsprechend höher ist das Ausfallrisiko und daher auch der Zinssatz dieser spekulativen Wertpapiere. Ganz allgemein ist ein Zahlungsausfall – neben der Inflation – das grösste Risiko für Anleihenanleger. Betreffend Inflation können Sie sich folgende Faustregel merken: Je höher die Teuerung, desto höher ist auch die von den Anlegern verlangte Verzinsung. Denn nur so ist sichergestellt, dass sich der Investor nach der Investition mindestens gleich viele Güter kaufen kann wie zuvor.

Am anderen Ende des Spektrums stehen die Investment-Grade-Anleihen. Das sind Obligationen von erstklassigen Schuldnern mit einer guten bis sehr guten Bonitätsnote. Die Qualität eines solchen Schuldners verspricht eine termingerechte Zinszahlung und Rückzahlung der Anleihe.

Den grössten Einfluss auf die Anleihekurse haben die Zinsen – beispielsweise aufgrund von Zinsänderungen, Inflation oder Gegenparteirisiko. Bei steigenden Zinsen fallen die Kurse der Anleihen. Das liegt daran, dass bei kletternden Zinsen neue Anleihen mit einem höheren Zinssatz emittiert werden, was bestehende Papiere mit niedrigeren Zinssätzen weniger reizvoll macht. Wenn Sie Ihre Anleihe bis zur Fälligkeit behalten, spielt es nicht so sehr eine Rolle, wie stark der Kurs schwankt. Ihr Zinssatz wurde beim Kauf festgelegt und nach Ablauf der Laufzeit erhalten Sie den Nennwert (das ursprünglich investierte Geld) der Anleihe zurück – immer vorausgesetzt, der Emittent ist zahlungsfähig.

Franken-Obligationen weisen zurzeit ein stark asymmetrisches Risiko auf.

Irrtümlicherweise meinen etliche Privatanleger, dass sie einen Bond bis zum Verfall halten müssen. Obligationen können Sie jedoch auch am sogenannten Sekundärmarkt zum Marktpreis kaufen und verkaufen. Verkaufen Sie eine Obligation vor dem Verfall, gehen Sie allerdings das Risiko ein, die Anleihe womöglich zu einem Marktpreis unter dem Nennwert veräussern zu müssen.

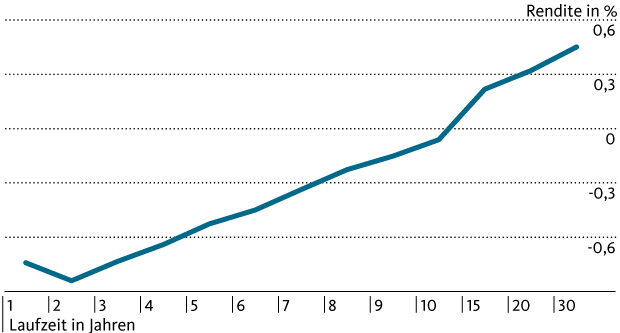

Franken-Obligationen weisen zurzeit ein stark asymmetrisches Risiko auf. Viele Renditen liegen unter null, gleichzeitig ist mit Kursverlusten zu rechnen. Die Renditen von Schweizer Staatsanleihen beispielsweise notieren bis zu einer Laufzeit von zwölf Jahren unter null. Im Rahmen unserer Anlagepolitik erachten wir Franken-Obligationen derzeit als unattraktiv. Viele Anleger wählen deshalb «Ausweichstrategien»: Sie wechseln auf längere Laufzeiten, Fremdwährungsanleihen oder schlechtere Bonitäten. Im aktuellen Umfeld bringt dies substanziell höhere Risiken, aber nur wenig Zusatzertrag. Mehr zu den Risiken beim Kauf von Obligationen erfahren Sie in diesem Blogbeitrag.

Renditen von Schweizer Staatsanleihen (Stand: 17.10.2017)

Bis jetzt haben wir nur über einzelne Anleihen gesprochen. Investmentfonds, die in Anleihen investieren, unterscheiden sich davon ein wenig: Anleihenfonds haben beispielsweise kein Fälligkeitsdatum, daher schwankt der von Ihnen investierte Betrag ebenso wie die Zinszahlungen, die diese Fonds abwerfen. Warum also doch in einen Obligationenfonds investieren? Sie benötigen viel Geld, um ein diversifiziertes Portfolio aus einzelnen Anleihen aufzubauen. Obligationenfonds wie beispielsweise der Migros Bank (CH) Fonds Sustainable 0 B, der Migros Bank (CH) Fonds 0 B oder der Migros Bank (CH) Fonds SwissFrancBond A bieten dagegen eine sofortige Diversifikation.