Ancora offuscato il clima nel settore bancario americano. Nel giro di due mesi, tre delle 30 più importanti banche hanno dovuto cessare l’attività. La crisi di fiducia non è ancora superata e altri istituti hanno subito pesanti crolli delle quotazioni.

Nonostante il crollo della fiducia nel settore finanziario a seguito della recente crisi bancaria, è stato possibile contenere i danni. La situazione negli Stati Uniti rimane tuttavia tesa: all’inizio di maggio le autorità di vigilanza hanno disposto la vendita di emergenza della First Republic a JP Morgan Chase. Il gigante globale del settore finanziario rileva i depositi restanti (93 miliardi di dollari) e la maggior parte dei valori patrimoniali, pari a circa 200 miliardi di dollari. La grande banca ha potuto inoltre negoziare con le autorità di vigilanza coperture a fronte di perdite sui crediti e altre garanzie. È invece totale la perdita subita dagli azionisti.

La banca californiana era nell’occhio del ciclone dall’inizio dell’anno e ha registrato una fuga di capitali senza precedenti: nel primo trimestre gli investitori hanno ritirato dalla banca più di 100 miliardi di dollari. All’inizio di marzo è iniziato il crollo del corso azionario: in due settimane il valore di un’azione è sceso da 122 a 12 dollari circa. L’aiuto finanziario di 30 miliardi di dollari fornito dalle grandi banche americane ha prodotto una temporanea stabilizzazione del mercato finanziario. Quest’ultima, tuttavia, è durata solo fino alla pubblicazione, alla fine di aprile, dei risultati finanziari del primo trimestre. La debolezza delle cifre ha provocato un nuovo crollo delle quotazioni e ha intensificato il deflusso dei fondi della clientela. All’inizio di maggio è poi giunta la fine definitiva della First Republic.

Altre banche in difficoltà

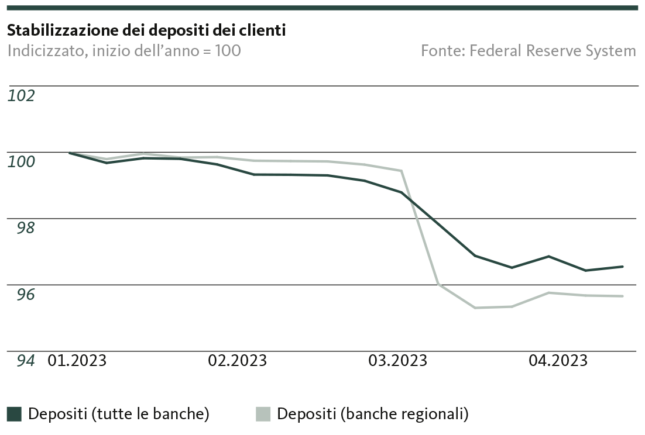

Durante l’amministrazione Trump sono state allentate alcune norme per gli istituti con un totale di bilancio inferiore ai 250 miliardi di dollari: da allora devono attenersi solo a prescrizioni minime in materia di rischio. A causa del forte aumento dei tassi d’interesse, molte di queste banche di piccole e medie dimensioni devono far fronte a grandi problemi di gestione e di garanzia degli impegni assunti. L’aumento dei tassi d’interesse determina una flessione del corso delle obbligazioni di cui è in possesso la banca e quindi perdite non realizzate. Se la banca deve vendere questi titoli per procurarsi liquidità, ecco che le perdite si concretizzano. E nell’ipotesi di un portafoglio non sufficientemente equilibrato, possono verificarsi dei problemi di liquidità. Inoltre, molte banche regionali hanno assistito a consistenti deflussi di depositi a causa della crisi di fiducia e, per sostenere i loro bilanci, sono state costrette ad attingere liquidità dai programmi governativi. I dati delle prime tre settimane di aprile indicano che per il momento è stata arrestata l’emorragia dei fondi dei clienti.

La situazione rimane fragile e vi sono altre banche regionali immerse in una crisi di fiducia, circostanza che ha portato a una nuova accelerazione dei deflussi di depositi. Tra queste figurano la Pacific Western Bank (PacWest) e la Western Alliance. Entrambe le banche sono attualmente alla ricerca di nuove fonti di finanziamento, compresa la vendita di alcune delle loro attività. In un contesto segnato dall’incertezza, Wall Street ha reagito male alle voci circolanti: dall’inizio dell’anno le azioni di PacWest e Western Alliance hanno perso rispettivamente il 75% e il 50% del loro valore.

Le banche regionali costituiscono la spina dorsale finanziaria dell’economia americana. Un ulteriore diffondersi della crisi potrebbe quindi avere gravi conseguenze per l’intera economia. Le misure adottate dal governo e dalla Federal Reserve per ripristinare la fiducia sembrano per il momento dare i loro frutti: è stato evitato un incendio di vaste dimensioni, ma i casi citati dimostrano che il fuoco cova ancora sotto la superficie. È quindi troppo presto per dare il cessato allarme definitivo.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio o della capacità di rischio o della situazione finanziaria o di altre esigenze particolari del destinatario. Il destinatario è espressamente tenuto a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è ottenibile tramite migrosbank.ch/bib. La Banca Migros non si assume alcuna responsabilità in merito all’esattezza o alla completezza delle informazioni fornite e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura, che potrebbero derivare dall’utilizzo delle presenti informazioni. Le informazioni riportate rispecchiano esclusivamente un’istantanea dei dati al momento della pubblicazione ed escludono pertanto qualsiasi adeguamento automatico a cadenza regolare.