I rendimenti delle obbligazioni sono sprofondati. Nella ricerca di possibilità con una remunerazione migliore gli investitori si orientano ai titoli emessi da debitori con una peggiore solvibilità. Il rendimento eccedente appare piuttosto magro considerando il rischio notevolmente superiore.

Il bello delle obbligazioni è che sono prevedibili: come crediti cartolarizzati conferiscono all’acquirente il diritto di ricevere pagamenti prestabiliti degli interessi e il valore nominale rimborsato alla scadenza. L’investitore sa in anticipo quale sarà il rendimento dell’intero investimento fino alla scadenza. La remunerazione scende con il migliorare della solvibilità del debitore. Certamente gli investitori in azioni non conoscono tutta questa affidabilità.

Eppure gli investitori obbligazionari non hanno niente da festeggiare in questo momento: i tassi sono sprofondati.

Il rendimento dei titoli di stato svizzeri con durata decennale, ad esempio, ammonta al -0.14%. Sì, avete letto bene, è proprio il segno meno. In altri termini dobbiamo pagare per mettere a disposizione dello Stato capitali a lungo termine. Nella ricerca di possibilità con una remunerazione migliore gli investitori obbligazionari tornano sempre più spesso ai titoli da cui un tempo fuggivano: scelgono le obbligazioni con durate più lunghe (che sono meglio remunerate, ma implicano anche un rischio di fluttuazione maggiore) oppure si orientano alle obbligazioni emesse da debitori con una peggiore solvibilità. Invece di un’obbligazione con rating AAA ne viene scelta una, ad esempio, con rating BBB.

La scala dei rating di gran parte delle agenzie di valutazione del credito va da «AAA» (nota più alta) a «D» (in mora).

La sostanziale differenza tra i diversi livelli di rating sta nel rischio di default, ossia la probabilità che un debitore non riesca a rimborsare all’investitore il denaro prestato. Secondo l’agenzia di rating Standard & Poor’s (S&P) un’azienda con l’ottima valutazione AAA fallirà soltanto nell’1% dei casi su un orizzonte temporale di dieci anni. Per le aziende con un rating peggiore il rischio è molto più alto. Nella fascia BBB la probabilità di default è del 4%, per le obbligazioni con rating BB è già del 13%.

Gli investitori obbligazionari che si orientano alle obbligazioni più rischiose assurgono a fenomeno globale di massa.

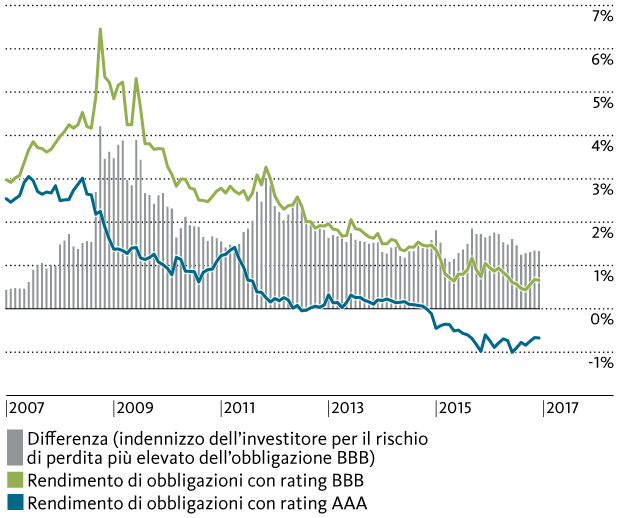

Quindi deprimono involontariamente sui rendimenti che sperano di ottenere da questi investimenti. Infatti, se sale la domanda, i prezzi delle obbligazioni aumentano, il che a sua volta fa scendere il provento complessivo dell’investimento (ossia: il rendimento). In Svizzera il rendimento di un’obbligazione BBB con durata cinque anni è tuttora dello 0.8% Il rendimento eccedente rispetto a un’obbligazione AAA della Confederazione (che si trova decisamente in territorio negativo) è pari appena all’1.4% (v. grafico).

Considerando il fatto che il mancato rimborso di un’obbligazione BBB è molto più frequente, un premio di rischio dell’1.4% l’anno appare piuttosto magro. L’indennizzo pagato all’investitore per assumersi rischi molto più elevati in termini di solvibilità è progressivamente diminuito negli ultimi anni.

Obbligazioni in franchi: andamento storico del differenziale di rendimento tra le obbligazioni con rating AAA e quelle con rating BBB (durata: circa 5 anni)

Puntare su rating peggiori può provocare pesanti perdite, soprattutto se si deteriora la situazione economica, poiché in queste fasi è più frequente che le aziende non rimborsino i loro debiti. In caso di default l’obbligazione in questione rischia un grosso deprezzamento. Ma il pericolo di subire perdite non è limitato a un evento di questa portata, poiché in un clima di incertezza le obbligazioni con un rating inferiore perdono generalmente più terreno delle obbligazioni con il massimo rating.

Per proteggersi da quest’amara sorte c’è una soluzione semplice: l’investitore sceglie una strategia in linea con le proprie esigenze di rischio e la segue con coerenza. È consigliabile puntare sull’assistenza di un esperto, ad esempio nell’ambito di un mandato di gestione patrimoniale oppure acquistando un fondo invece di singoli investimenti. I gestori di fondi e di portafoglio monitorano e amministrano il rischio in sintonia con il profilo dell’investitore per conseguire un rendimento adeguato al rischio assunto. Nell’ambito di questo processo viene tra l’altro analizzato attentamente se i rischi di default sono indennizzati in misura adeguata.

In ultima istanza spetta all’investitore decidere se vuole un mandato di gestione patrimoniale oppure se preferisce agire di propria iniziativa. In ogni caso vale comunque la pena di affrontare consapevolmente il problema dei rischi nascosti. Il vostro consulente vi aiuta volentieri a scegliere le soluzioni giuste.