I factsheet dei fondi sono uno strumento importante per gli investitori che vogliono conoscere in maniera più dettagliata come viene investito il loro denaro. Il factsheet fornisce svariate informazioni, fra di esse gli obiettivi del fondo, le singole posizioni di maggiore entità, gli indicatori di rischio, l’andamento del rendimento nel passato e i costi.

I fondi d’investimento rappresentano un’interessante possibilità di costituzione di patrimonio nel lungo periodo. Consentono agli investitori privati di investire nei mercati finanziari internazionali anche con contributi monetari ridotti ampiamente diversificati e di fruire di interessanti opportunità di rendimento senza però assumere un rischio eccessivo.

Che sia mediante fondi strategici classici o sostenibili, obbligazioni, azioni o fondi previdenziali o con un piano di risparmio in fondi. La Banca Migros gestisce un’ampia gamma di fondi per ogni esigenza di investimento. Ed è proprio nei periodi di tassi bassi, in cui il classico conto di risparmio non frutta pressoché interessi, quando conviene effettuare investimenti a lungo termine. I fondi d’investimento permettono infatti di ottenere nel lungo periodo rendimenti superiori agli interessi sui risparmi.

Una bussola nella giungla dei fondi

Chi investe in Svizzera può scegliere fra un gran numero di fondi. Nella giungla dei fondi non è però facile mantenere una visione d’insieme. Il sito web della Swiss Funds & Asset Management Association (SFAMA) offre una valida panoramica del mercato svizzero dei fondi. Un’altra fonte di informazioni sui fondi da consigliare è il sito di fundinfo.

A seconda della vostra propensione al rischio, determinati fondi saranno più indicati per voi rispetto ad altri. I fondi d’investimento possono generare un flusso regolare di reddito oppure possono investire al fine di incrementare il capitale investito. È possibile anche combinare entrambe le varianti. Dipende dalla classe di asset e dagli obiettivi del fondo. Prima di decidere come investire dovreste però confrontare i diversi fondi tenendo conto della vostra propensione e disponibilità al rischio.

Quali informazioni fornisce il factsheet dei fondi della Banca Migros?

I cosiddetti factsheet dedicati ai fondi rappresentano un valido strumento. Per ogni loro fondo, i distributori di fondi sono tenuti a presentare la relativa scheda informativa. Lo scopo di questo factsheet è fornire a investitori potenziali o attuali informazioni che consentano di adottare decisioni ponderate riguardo agli investimenti. Pur potendo presentare una struttura e un formato diverso a seconda del distributore, le schede dei fondi contengono il più delle volte dati organizzati secondo principi simili. Utilizzando come esempio un factsheet della Banca Migros, vi illustriamo in seguito quali sono i dati riportati in una scheda informativa.

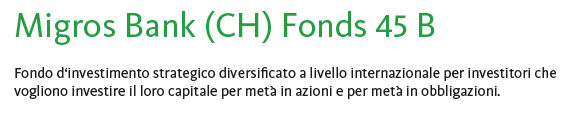

Nella denominazione di un fondo è sempre incluso il nome della società che lo gestisce. Può inoltre indicare la principale tipologia di investimento del fondo (ad es. obbligazioni, azioni o mercato monetario), la strategia d’investimento (ad es. conservativa o dinamica) oppure l’orientamento dell’investimento (ad es. Swiss Stocks o European Opportunity).

Nei fondi della Banca Migros, il nome del fondo specifica il domicilio dello stesso (CH per la Svizzera o LUX per il Lussemburgo) e la quota azionaria media del portafoglio se è un fondo strategico contenente altre classi di asset oltre alle azioni. La quota azionaria può muoversi in una forbice dallo 0 all’85 percento. I nostri fondi sostenibili presentano nella denominazione anche il termine «Sustainable».

Il nome del fondo permette inoltre di sapere se è a distribuzione oppure a capitalizzazione. I fondi a distribuzione sono contrassegnati da una «A», ad esempio «Migros Bank (CH) Fonds Swiss Stock A». I fondi a capitalizzazione sono invece provvisti della lettera «B», come «Migros Bank (CH) Fonds 45 B».

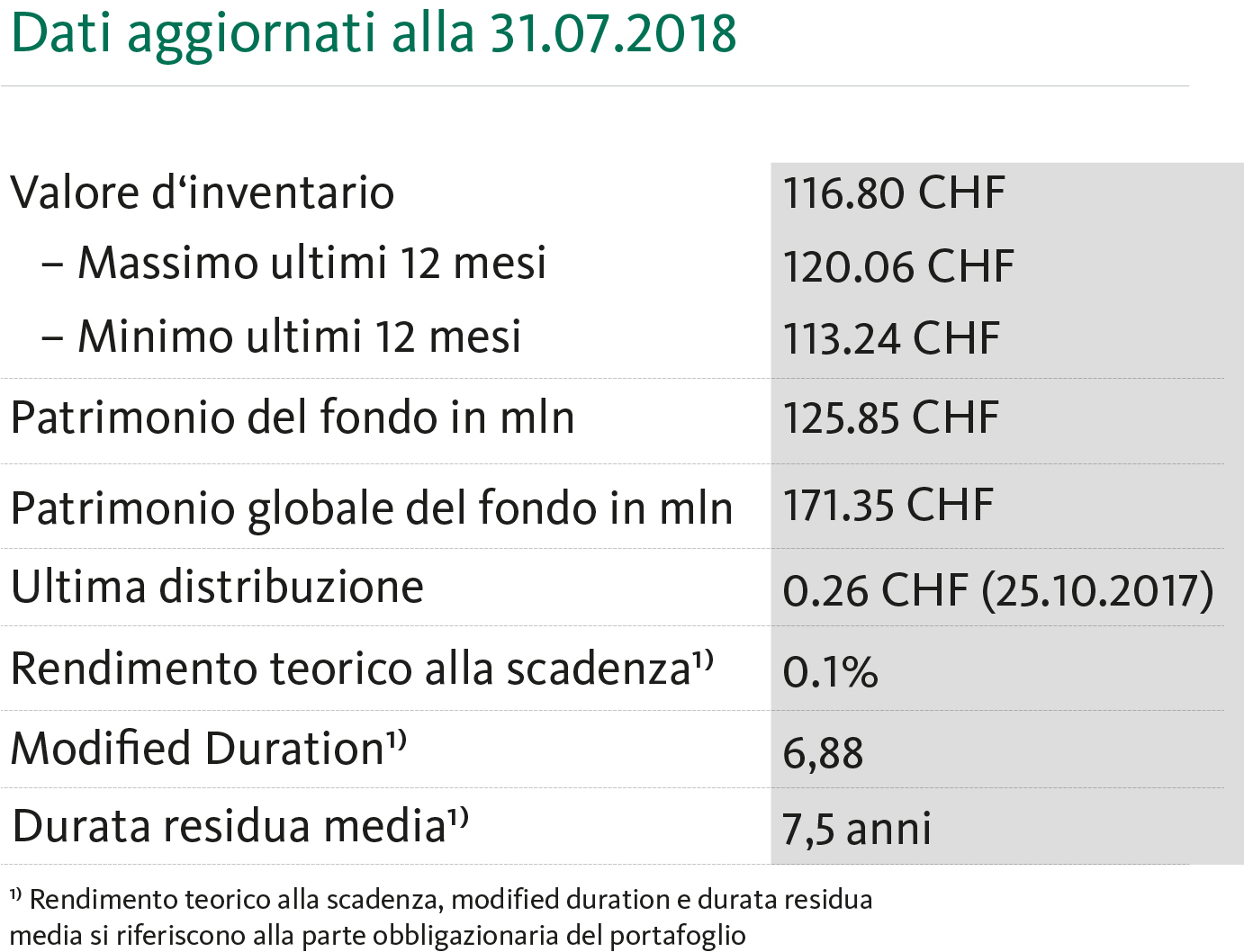

Il ritratto del fondo illustra in breve gli obiettivi del fondo nonché il tipo di orientamento che segue il fondo per raggiungerli. Questa sintesi suggerisce inoltre il tipo di investitore a cui si rivolge il fondo.

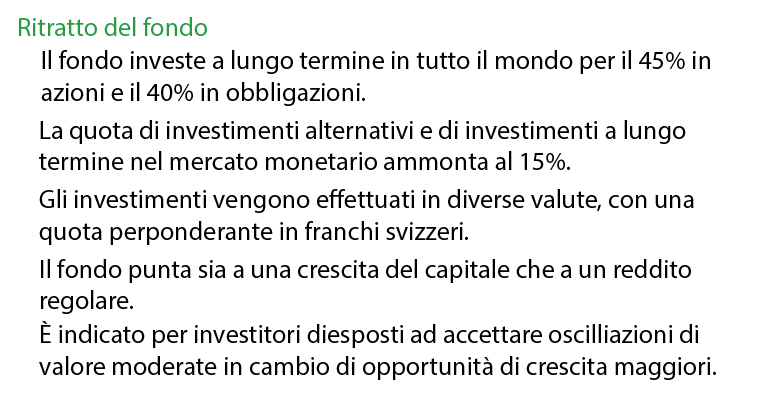

Il tipo di fondo indica se è un fondo aperto oppure chiuso. Nei fondi d’investimento aperti gli investitori hanno la facoltà di acquistare e vendere quote in qualsiasi momento. In aggiunta, questi fondi possono emettere continuamente nuove quote, a condizione che vi sia interesse da parte degli investitori. Essi sono tenuti a ritirare le quote emesse al prezzo attuale di rimborso. I fondi chiusi sono invece generalmente fondi d’investimento di natura societaria (solitamente una società anonima) con capitale d’investimento fisso. Le quote vengono emesse in un determinato arco di tempo. In seguito, non vi sono di norma né emissioni né riscatti. Un fondo chiuso non deve neppure rimborsare le quote emesse. Un investitore che intende lasciare un fondo di questo tipo deve vendere le proprie quote a un altro investitore nel mercato aperto.

Il domicilio del fondo indica il paese in cui ha sede la società che lo gestisce. I fondi sono soggetti anche alle leggi fiscali e alle autorità di vigilanza del relativo paese di domicilio.

La gestione del portafoglio può essere effettuata da una società affiliata o da un team specializzato in gestione di fondi di una banca o di una società finanziaria. Il gestore è responsabile, fra le altre cose, della composizione e dell’amministrazione del fondo, del rebalancing e delle decisioni riguardanti il momento e l’oggetto degli acquisti e delle vendite.

La direzione del fondo amministra il fondo d’investimento nell’ambito delle attività dello stesso. Su incarico della direzione del fondo, la banca depositaria ha il compito di custodire il patrimonio del fondo e si occupa inoltre dell’emissione e del rimborso delle quote e del traffico dei pagamenti.

La data di lancio è il giorno in cui il fondo è stato negoziato per la prima volta. Più è vecchio il fondo, più potete generalmente fare affidamento sui suoi dati di performance, sempre ammesso che a tenere il fondo sia lo stesso gestore del fondo.

La moneta contabile è la valuta in cui viene negoziato il fondo. La chiusura dell’esercizio indica il giorno della chiusura annuale.

Alla voce proventi viene segnalata la politica di distribuzione di un fondo. Le distribuzioni di un fondo d’investimento corrispondono in linea di principio ai proventi che il fondo realizza nel corso di un anno d’investimento. Sono i proventi dovuti, come gli interessi e i dividendi. I fondi a distribuzione versano questi proventi a coloro che investono nelle quote dei fondi. Nella maggior parte dei casi questo pagamento viene effettuato una volta all’anno. I fondi a capitalizzazione reinvestono invece costantemente i proventi realizzati nel patrimonio del fondo.

La direzione del fondo applica una commissione amministrativa, la cosiddetta management fee, per l’attività di direzione e amministrazione, per il Fund Management nonché per il marketing e la distribuzione. La commissione varia a seconda del tipo di fondo.

La sigla TER significa Total Expense Ratio. È un indicatore dei costi annui di un fondo d’investimento in percentuale del patrimonio del fondo. Comprende tutte le commissioni (quindi anche la commissione amministrativa) addebitate per il fondo nel corso di un esercizio (oltre alla commissione amministrativa, anche i costi di distribuzione del prodotto). Il TER non include però i costi di transazione sostenuti per gli ordini di titoli nel fondo d’investimento. Un indice basso è un dato positivo per l’investitore.

Il benchmark è il termine tecnico indicante il valore di riferimento. È il parametro o l’indice di riferimento in base al quale si misura la performance del fondo e quindi anche la prestazione del gestore del fondo. Può essere ad esempio un indice azionario o obbligazionario. Il Customized Benchmark è un indice di riferimento che riflette con la maggiore precisione possibile la strategia del fondo. In un fondo strategico questo valore di riferimento è composto il più delle volte da un indice del mercato monetario, un indice obbligazionario e uno azionario.

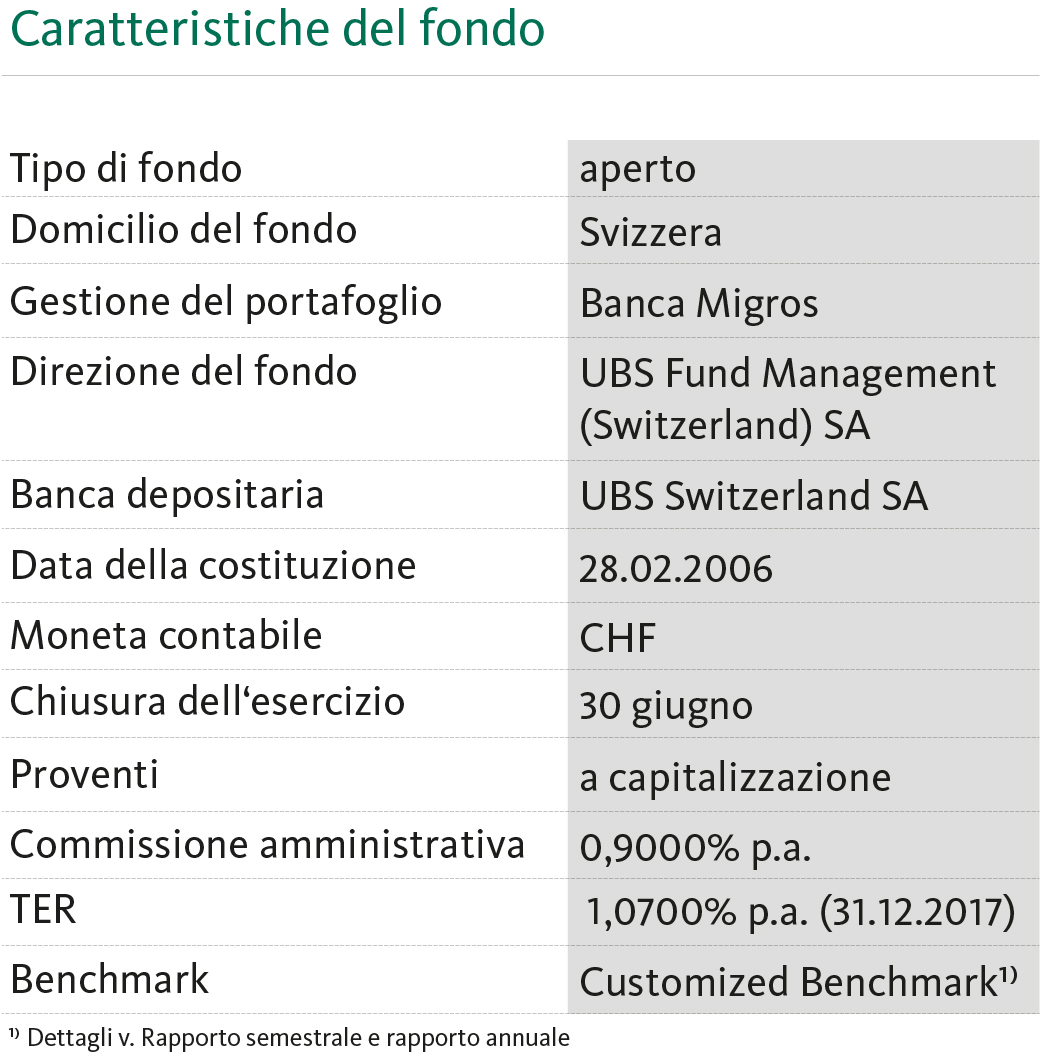

Il valore d’inventario, detto in inglese Net Asset Value, esprime il valore contabile intrinseco di un fondo. È il risultato della somma di tutti gli attivi del fondo valutati al prezzo di mercato meno il totale degli obblighi. Suddividendo questo valore per il numero di quote emesse, si ottiene il prezzo o il valore d’inventario di una quota del fondo. Nel caso dei Migros Bank Fonds questo valore equivale al prezzo di riscatto, per altri fondi vengono talvolta aggiunte o detratte anche commissioni di emissione e di riscatto.

Il patrimonio del fondo indica l’ammontare di denaro della clientela del fondo gestito alla data di riferimento. Se per un fondo vi sono diverse tranche, il patrimonio cumulato di queste tranche viene indicato alla voce patrimonio globale del fondo. Il fondo strategico Migros Bank (CH) Fonds 45 B è disponibile ad esempio anche come fondo previdenziale (Migros Bank (CH) Fonds 45 V). I fondi previdenziali si prestano per l’investimento del vostro 3º pilastro e del vostro avere di libero passaggio.

L’ultima distribuzione specifica per ogni quota del fondo l’ultimo importo distribuito agli investitori o capitalizzato. Se avete acquistato quote del fondo prima della data di riferimento, siete autorizzati alla distribuzione purché deteniate le quote del fondo fino alla data di distribuzione. Per i Migros Bank Fonds la data di distribuzione/capitalizzazione è a ottobre.

I termini «rendimento teorico alla scadenza», «Modified Duration» e «durata residua media» si riferiscono alla parte obbligazionaria del portafoglio. Il rendimento teorico alla scadenza è un valore di stima indicante il rendimento dell’attuale portafoglio obbligazionario previsto per i prossimi dodici mesi. La Modified Duration esprime il rischio di variazione dei tassi delle obbligazioni. Indica il grado di sensibilità della quotazione di un’obbligazione rispetto a una variazione dei tassi di 1 punto percentuale. Nel presente esempio ciò significa in termini concreti che con un aumento del livello dei tassi di 1 punto percentuale il portafoglio obbligazionario del fondo registra una perdita di valore del 6,88 percento e viceversa. La durata residua indica il periodo restante fino alla scadenza di un investimento obbligazionario. Le obbligazioni del fondo sotto riportato hanno una durata residua media di 7,5 anni.

I factsheet dei fondi forniscono sempre anche dati statistici che consentono di trarre conclusioni sul rischio di un fondo. Il parametro beta misura l’intensità di fluttuazione della quotazione del fondo rispetto al suo valore di riferimento. Questo indicatore segnala la misura del rischio. Indica il grado di oscillazione dei fondi rispetto al parametro di riferimento. Se il beta è compreso tra 0 e 1, il fondo presenta una variazione media della quotazione inferiore a quella del valore di riferimento. Un valore pari a 1 significa che il fondo ha oscillazioni superiori a quelle del benchmark. Un beta negativo vuol dire invece che l’andamento della quotazione si muove nella direzione opposta.

La correlazione indica il grado di interdipendenza della quotazione di due o più fondi (ad esempio fondo e valore di riferimento). Questo indicatore si colloca tra -1 e 1. Un valore positivo significa un andamento della quotazione parallelo, un valore negativo denota invece un andamento opposto. Se la correlazione è pari a zero, non si osservano nessi di dipendenza fra l’andamento delle quotazioni dei due investimenti. Una correlazione pari a 1 indica invece che i due investimenti si muovono sempre nella stessa direzione. Nell’esempio qui riportato, la correlazione è vicinissima a 1. Il fondo si muove quindi quasi ogni giorno nella stessa direzione del valore di riferimento. Non significa però che gli utili e le perdite quotidiane del fondo siano dello stesso ammontare di quelli del valore di riferimento. La correlazione permette solo di rilevare se si muovono nella stessa direzione. A indicare l’andamento medio del fondo rispetto al benchmark è invece il beta.

Il rischio globale, detto anche volatilità, indica il rischio medio di fluttuazione del portafoglio del fondo. Nella teoria del portafoglio, il rischio di un investimento viene misurato con l’ammontare delle fluttuazioni dei proventi. Il rischio e il rendimento sono direttamente connessi l’uno con l’altro.

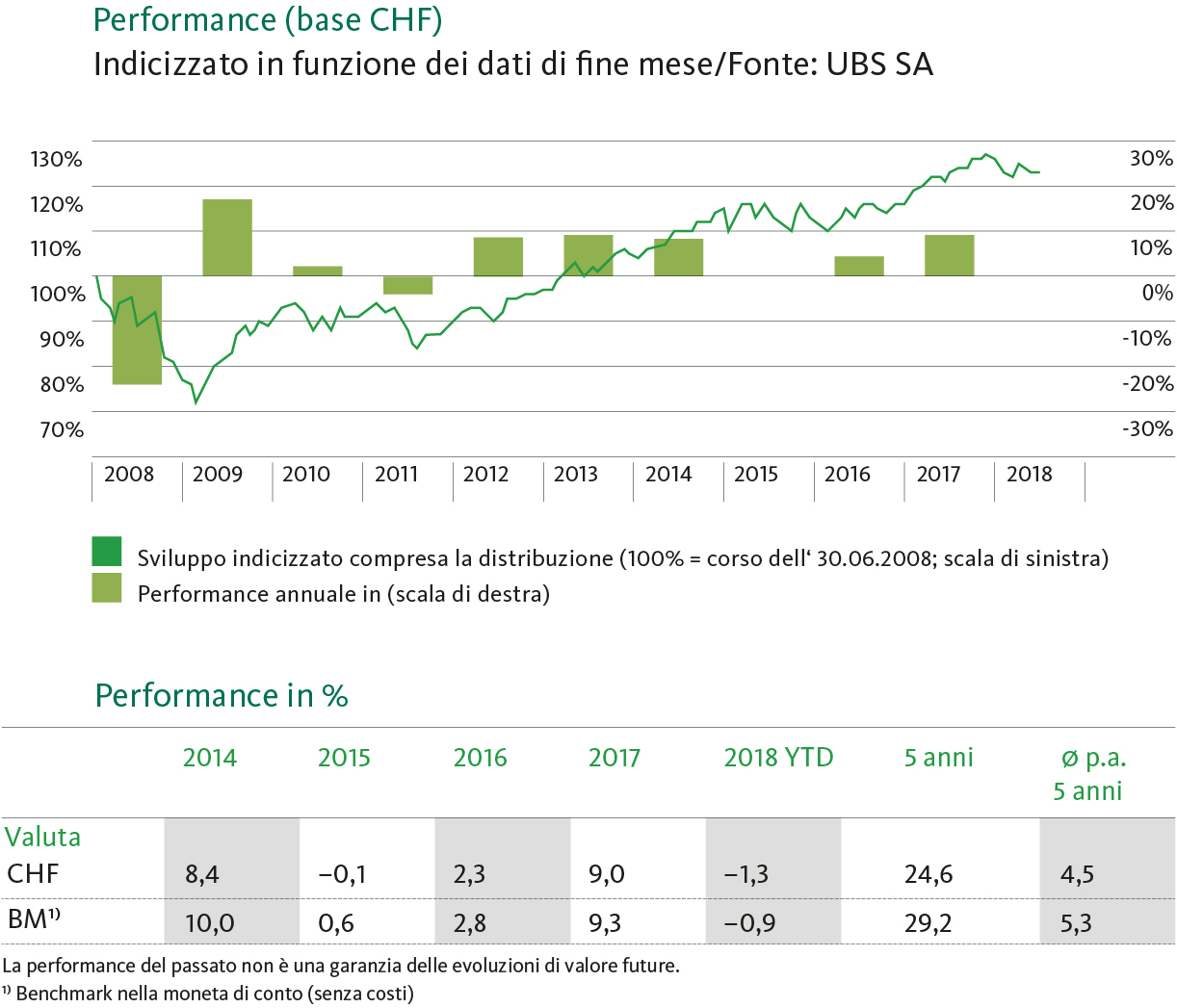

Spesso un’immagine vale più di 1000 parole. Il grafico e la relativa tabella illustrano la performance storica del fondo e qual è stato il suo andamento rispetto al valore di riferimento. Aiuta a capire come si è sviluppato il fondo rispetto a prodotti simili o al mercato nel complesso. Non si deve però dimenticare che l’andamento nel passato non rappresenta una garanzia dell’andamento futuro.

Una buona evoluzione rispetto al benchmark per periodi prolungati rivela una gestione abile del fondo e un accurato processo di investimento dell’istituto finanziario interessato, e non il risultato di un semplice colpo di fortuna negli investimenti. La performance a breve termine (periodo inferiore a tre anni) può subire forti oscillazioni e offrire un’immagine distorta della performance. Occorre fare attenzione anche ad altre trappole. È possibile che l’attuale gestore del fondo lo amministri da solo un anno, di conseguenza ogni performance precedente (che sia stata buona o scarsa) non fornisce alcun dato sulle sue prestazioni. Poiché il capitale investito si sposta in parte con il gestore del fondo, ormai molte società di gestione omettono l’indicazione esplicita del gestore del fondo. La prudenza è d’obbligo se si tratta dei cosiddetti «dati di performance simulati», che calcolano quale sarebbe stato il comportamento storico del fondo con la composizione attuale. È una procedura chiamata anche «backtesting» e viene utilizzata qualche volta, soprattutto per i fondi di più recente data.

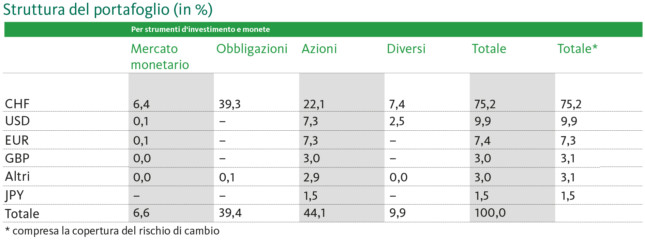

La struttura del portafoglio fornisce dati sulla ponderazione delle singole classi di asset rispetto al portafoglio nel complesso. Specifica inoltre in quali monete sono investite le singole classi di asset. Nel nostro esempio si osserva che nel complesso il 44,1 percento del patrimonio del fondo è investito in azioni e il 22,1% in azioni svizzere. Questa panoramica sotto forma di tabella permette di stabilire se il fondo è in linea con i vostri obiettivi di investimento personali e/o con la vostra propensione al rischio. Quanto più elevata è la quota azionaria, più intense saranno le fluttuazioni della quotazione che dovrete affrontare. Al contrario invece, con una quota di azioni più elevata, i rendimenti sono solitamente migliori nel lungo termine rispetto a quelli di un fondo puramente obbligazionario.

Gli investitori più giovani tendono a mantenere una quota azionaria relativamente elevata nel portafoglio, in quanto possono sopportare meglio il rischio di flessioni temporanee dei prezzi avendo un periodo d’investimento più lungo. Per un pensionato, invece, ad avere priorità sono generalmente il mantenimento del capitale e un flusso costante di reddito e non tanto l’incremento di valore. Di conseguenza, nel portafoglio la quota azionaria dovrebbe essere ridotta. È pur vero che la regola perfetta per stabilire la quota azionaria non esiste, ma una regola generale prescrive che la quota azionaria dovrebbe ammontare all’incirca a «100 meno l’età».

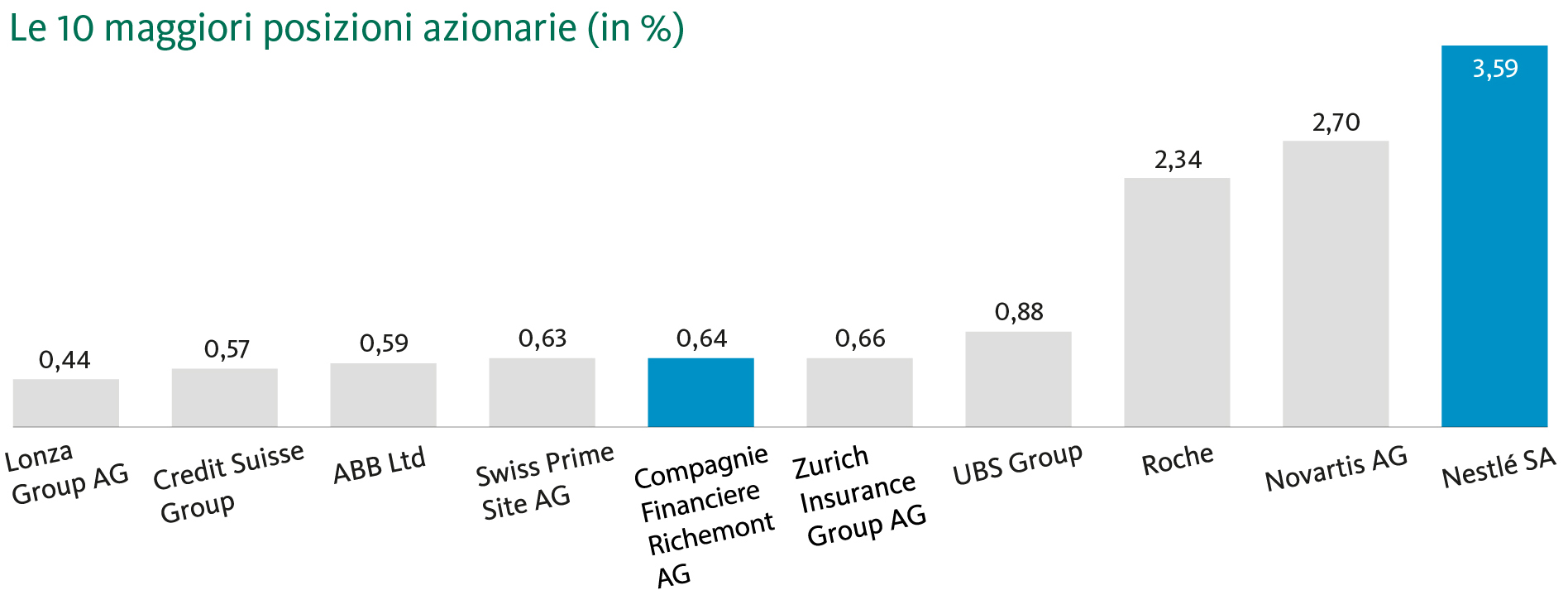

Il factsheet di un fondo include quasi sempre una top ten. In questa sezione, un fondo con quota azionaria indica le dieci aziende principali in cui il gestore del fondo ha investito il denaro. Il dato riporta la quota percentuale del patrimonio del fondo. Alcuni fondi investono in consolidate società Blue Chip, mentre altri si concentrano su giovani imprese in fase di crescita. La scelta dipende dalla strategia del gestore del fondo. In questa sezione è descritta inoltre una ripartizione per settore. Questi dati sono utili anche nel confronto tra fondi diversi.

L’elenco segnala anche il grado di concentrazione nel portafoglio. Se, ad esempio, le dieci partecipazioni più elevate rappresentano più della metà del patrimonio del fondo, un fondo di questo tipo sarà molto più mirato di un prodotto della concorrenza, in cui la top ten costituisce solo un quarto del denaro amministrato. Gli investitori dovrebbero sempre verificare se un fondo ha investito oltre la media in determinati titoli singoli o settori. Quanto più ampio è l’investimento di un fondo, tanto meno sarà solitamente soggetto a oscillazioni. Questa sicurezza addizionale comporta però spesso delle opportunità di rendimento ridotte. Il fondo più adatto a voi dipende da svariati fattori, fra cui la vostra tolleranza al rischio.

Ipotizziamo che vogliate acquistare un fondo che non appartiene alla gamma dei fondi della vostra banca di fiducia. Come comunicate al vostro consulente qual è il prodotto che vi interessa? I nomi dei fondi servono di norma a ben poco nell’identificazione del prodotto giusto. Spesso c’è il rischio di confusione. A tal fine si prestano molto meglio le sottoscrizioni di titoli.

Il numero di valore è un codice univoco in tutto il territorio svizzero che consente di identificare i titoli quotati in Borsa o ammessi alla negoziazione. Se il fondo non è domiciliato in Svizzera, è tuttavia possibile che non gli sia stato assegnato il numero di valore. In questo caso è utile il numero ISIN (International Securities Identification Number). Questo codice garantisce l’identificazione di un titolo a livello internazionale. I titoli possono essere cercati anche utilizzando il ticker di Bloomberg o la pagina di Reuters.

Gentili signori,

leggo attentamente ogni Vostra comunicazione e le trovo sempre molto appropriate e corrette.

Desidero avere delucidazione sui fondi congelati.

Cordiali saluti.

Rag. Donato Iannece