Soffiano ancora venti contrari per le banche regionali americane. Dal mercato degli immobili commerciali si prospettano nuove avversità. Con l’aumento dei tassi cresce infatti il rischio di gravi default dei crediti.

È un cocktail molto amaro per le banche regionali americane: da un lato, il crollo della Silicon Valley Bank (SVB) ha bruscamente reso consapevoli i mercati finanziari dei rischi cui sono esposti gli istituti di piccole e medie dimensioni nell’esacerbato contesto dei tassi d’interesse. Le banche con un bilancio inferiore a 250 miliardi di dollari sono infatti esentate dagli stress test e dalle regolamentazioni particolarmente severe adottate in seguito alla crisi finanziaria. Di conseguenza, vi è stato spesso un certo lassismo anche nella gestione del rischio di questi istituti. Un lassismo eccessivo, come dimostra il caso della SVB, ma anche della Silvergate Bank o della Signature Bank.

L’home office è ora una zavorra

E inoltre le banche regionali statunitensi intravedono già la prossima tempesta, proveniente questa volta, anzi, per l’ennesima volta, da un mercato immobiliare americano in difficoltà. Tuttavia, rispetto alla vigilia della crisi finanziaria globale di 15 anni fa, il rischio non è rappresentato dai mutui ipotecari di bassa qualità e dalla cartolarizzazione opaca. È piuttosto il sottoutilizzo degli immobili commerciali ad alimentare le preoccupazioni circa le prossime perturbazioni del settore bancario. Perché anche dopo il coronavirus l’home office è ancora molto diffuso nel mondo del lavoro americano. Ne consegue che molti uffici restano deserti, e i grandi gruppi hanno drasticamente ridimensionato i loro propositi di creare nuove superfici a destinazione ufficio. Ecco il risultato: le superfici sfitte a livello nazionale hanno raggiunto un livello mai visto dagli anni Ottanta.

Ma ne sono interessati non solo gli immobili a uso ufficio. Con l’aumentare dei lavoratori a domicilio, cala il numero di coloro che vanno a mangiare al ristorante, che sbrigano commissioni nelle pause e che si ritrovano dopo il lavoro per prendere una birra insieme. Sono pertanto svariati i venti contrari che soffiano per i diversi tipi di superfici commerciali. La situazione sta diventando un problema sempre più grave per le banche regionali, le quali sono gli attori principali nella concessione di crediti per gli immobili commerciali americani. Un’analisi della Bank of America indica che esse detengono circa il 70% di questi prestiti nei loro libri contabili.

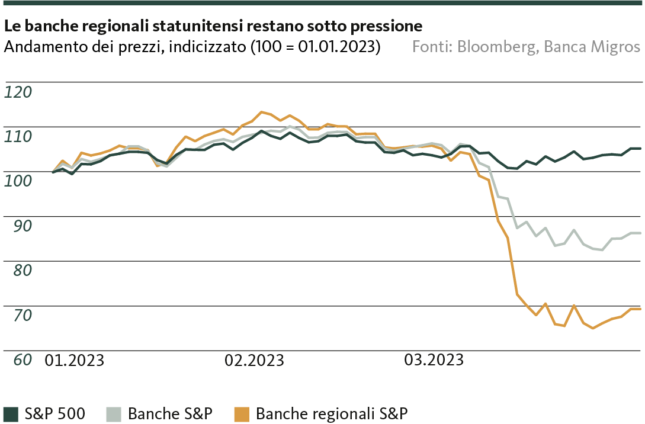

Non c’è quindi da stupirsi che i corsi azionari delle banche regionali rimangano sotto forte pressione (v. grafico). Cresce infatti il timore di ulteriori guai in cui potrebbero incappare le piccole e medie banche statunitensi. Solo quest’anno sono in scadenza prestiti immobiliari commerciali per un valore di 450 miliardi, che dovranno essere rifinanziati nel nuovo contesto dei tassi d’interesse. Molti di questi prestiti sono stati contratti quando il tasso di interesse sfiorava ancora lo 0%. Nel frattempo il tasso di riferimento negli Stati Uniti viaggia sul 4,75% – 5%.

Crescono anche i rischi congiunturali

Queste circostanze non solo creano condizioni difficili per le banche, ma alimentano anche le preoccupazioni di una possibile stretta creditizia. Alla luce dell’evidente inasprimento delle condizioni di rifinanziamento, le banche si preparano infatti dotandosi di prassi creditizie più restrittive di fronte al rischio di insolvenza. I recenti sviluppi dimostrano che il timore di tali default non sia infondato. In febbraio, ad esempio, un fondo Brookfield non è stato in grado di rimborsare un prestito di 785 milioni di dollari garantito con torri adibite a ufficio a Los Angeles. E la Columbia Property Trust, una controllata della società d’investimento Pimco, non è riuscita a rimborsare neanche prestiti per 1,7 miliardi di dollari. Tra le garanzie dei prestiti c’erano anche edifici Twitter di San Francisco e New York.

In tale contesto è probabile che, anziché cessare, per le banche regionali americane i venti contrari tendano a imperversare ancora di più. Un’economia statunitense quantomeno in forte rallentamento, il profilarsi di un inasprimento della regolamentazione e l’aumento del rischio di default nel settore immobiliare commerciale continuano a pesare fortemente. Di questo amaro cocktail restano ancora sorsi da mandare giù.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio o della capacità di rischio o della situazione finanziaria o di altre esigenze particolari del destinatario. Il destinatario è espressamente tenuto a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è ottenibile tramite migrosbank.ch/bib. La Banca Migros non si assume alcuna responsabilità in merito all’esattezza o alla completezza delle informazioni fornite e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura, che potrebbero derivare dall’utilizzo delle presenti informazioni. Le informazioni riportate rispecchiano esclusivamente un’istantanea dei dati al momento della pubblicazione ed escludono pertanto qualsiasi adeguamento automatico a cadenza regolare.