Les banques régionales américaines ne sont pas sorties d’affaire. Une nouvelle secousse se profile en lien avec le marché de l’immobilier commercial. En effet, la hausse des taux d’intérêt augmente le risque de graves défauts de crédit.

Les banques régionales américaines se trouvent prises entre deux feux: d’une part, l’effondrement de la Silicon Valley Bank (SVB) a brusquement focalisé l’attention des marchés financiers sur les risques encourus par les établissements de petite et moyenne taille dans un contexte de hausse des taux d’intérêt. En effet, les établissements financiers dont la somme au bilan est inférieure à 250 milliards de dollars ne sont pas soumis aux tests de solidité et aux réglementations particulièrement strictes qui ont suivi la crise financière. De ce fait, la gestion des risques de ces établissements s’avère souvent laxiste. Trop laxiste, comme le montre le cas de la SVB, mais aussi de la Silvergate Bank ou de la Signature Bank.

Le télétravail pèse lourd

D’autre part, les banques régionales américaines voient se profiler un nouveau front de turbulences, venant cette fois-ci – voire une fois de plus – du marché immobilier américain en difficulté. Mais contrairement à la période précédant la crise financière mondiale de 2008, le risque n’est pas lié à la mauvaise qualité ou à la titrisation douteuse des prêts hypothécaires. Cette fois-ci, c’est la sous-occupation des surfaces commerciales qui suscite des craintes d’une prochaine crise du secteur bancaire. En effet, le télétravail reste largement répandu dans le monde du travail américain, même après la crise du Covid. Par conséquent, de nombreux bureaux restent inoccupés et les grands groupes ont fortement revu à la baisse leurs ambitions en matière de nouvelles surfaces de bureaux. Résultat: dans tout le pays, les taux de vacance n’ont jamais été aussi élevés depuis les années 1980.

Mais les immeubles commerciaux ne sont pas les seuls touchés. Comme les salariés travaillent de plus en plus souvent à domicile, ils se rendent moins au restaurant, ne font pas de courses pendant les pauses et se retrouvent moins souvent autour d’une bière après le travail. La situation est plus ou moins délicate selon le type de surface commerciale. Le problème ne cesse de s’aggraver pour les banques régionales, qui sont les principales prêteuses de l’immobilier commercial américain. Selon une analyse de la Bank of America, elles détiennent environ 70% de ces crédits dans leurs comptes.

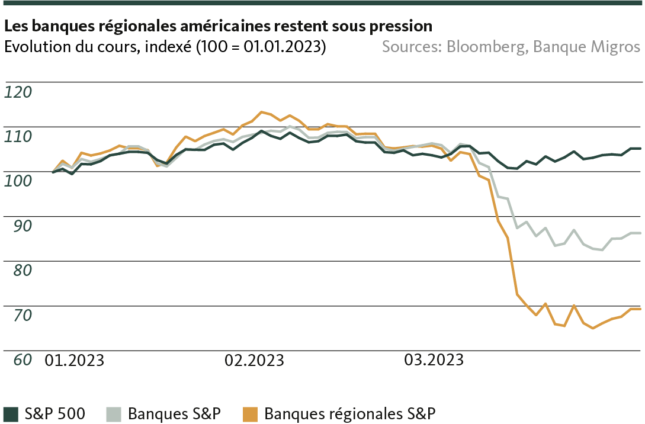

Il n’est donc pas étonnant que le cours de leurs actions continue de subir une forte pression (voir graphique). En effet, la crainte d’une nouvelle crise affectant les petites et moyennes banques américaines ne cesse de croître. Rien que cette année, 450 milliards de dollars en crédits immobiliers commerciaux arrivent à échéance et devront être refinancés dans le nouvel environnement des taux. Bon nombre de ces prêts ont été contractés alors que le niveau des taux d’intérêt était encore proche de 0%. Aujourd’hui, le taux directeur aux États-Unis se situe entre 4,75% et 5%.

Les risques conjoncturels augmentent aussi

D’une part, cette situation complique la vie des banques et d’autre part, elle nourrit la crainte d’un resserrement du crédit. Compte tenu du durcissement significatif des conditions de refinancement, les banques se prémunissent contre les risques de défauts de paiement en limitant l’octroi de crédits. Les derniers événements ont prouvé le bien-fondé de ces craintes. Ainsi, en février, un fonds Brookfield n’a pas pu rembourser un prêt de 785 millions de dollars garanti par des tours de bureaux à Los Angeles. De même, Columbia Property Trust – une filiale de la société d’investissement Pimco – n’a pas pu rembourser des prêts d’un montant de 1,7 milliard de dollars. Les bâtiments Twitter à San Francisco et à New York faisaient partie des garanties sur ces crédits.

Dans ce contexte, il faut s’attendre à ce que les difficultés qui pèsent sur les banques régionales américaines se renforcent au lieu de s’estomper. Le ralentissement marqué de l’économie américaine, le durcissement réglementaire qui se dessine et l’accroissement du risque de défaut de paiement dans le secteur de l’immobilier commercial continuent de peser lourdement. La tempête n’est pas finie.

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent pas une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du destinataire. Le destinataire est expressément invité à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur migrosbank.ch/bib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. La Banque Migros ne garantit ni l’exactitude ni l’exhaustivité des présentes informations et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de l’utilisation de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.