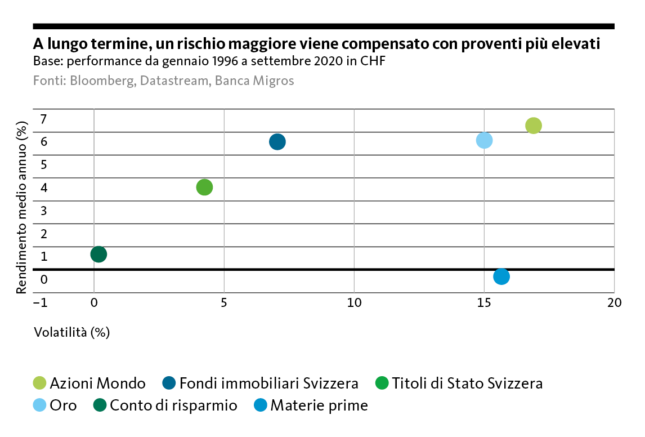

Chi vuole ottenere un incremento patrimoniale deve essere disposto ad assumere rischi d’investimento. Negli ultimi 25 anni, tuttavia, il rischio non è stato remunerato in egual misura per tutte le classi di asset.

Nella prima parte della nostra serie di articoli sugli investimenti abbiamo mostrato che il conto di risparmio serve soprattutto a conservare in sicurezza il patrimonio e a preservare il potere d’acquisto. Chi vuole conseguire maggiori proventi sul proprio capitale può investire in obbligazioni, azioni e investimenti alternativi.

Maggiore è il rischio, più elevato è il rendimento

Investire in borsa significa che gli investitori devono accettare fluttuazioni del patrimonio. Persino le obbligazioni, considerate generalmente investimenti sicuri, possono subire perdite di corso. Possono passare anni prima di recuperare le perdite dovute ai corsi. In casi estremi, può verificarsi anche un’inadempienza del debitore.

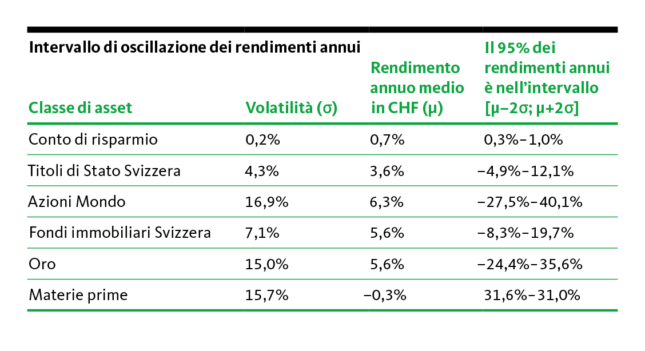

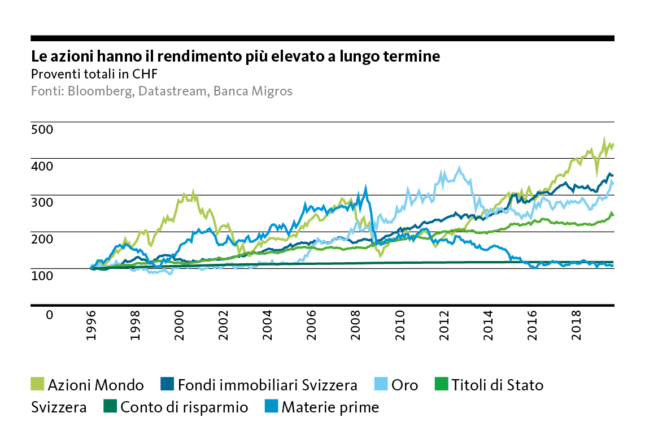

L’ampiezza delle oscillazioni dei rendimenti è ancora maggiore nel caso di altre classi di asset, come ad esempio azioni, oro e fondi immobiliari. Tuttavia, rischi di corso superiori sono anche compensati da rendimenti supplementari. Nella nostra analisi a lungo termine di sei classi di asset selezionate (azioni globali, oro, fondi immobiliari svizzeri, titoli di Stato svizzeri, materie prime e conto di risparmio), come previsto, le azioni hanno registrato la migliore performance.

A volte, tuttavia, gli investimenti azionari hanno attraversato lunghi periodi di magra durante il periodo in esame. Coloro che assumono rischi elevati dovrebbero avere un lungo orizzonte d’investimento e molta pazienza: nel 2008 l’indice azionario mondiale (MSCI World) è precipitato del 40% circa; convertito in franchi svizzeri, il crollo è stato ancora più pronunciato. Solo cinque anni dopo (in franchi svizzeri addirittura sei) le perdite di corso sono state recuperate.

Fondi immobiliari lucrativi

Inoltre, il rischio aggiuntivo non è compensato con lo stesso premio di rendimento per ogni investimento. Un esempio eclatante è quello delle materie prime: alla fine del 2020, misurate rispetto a un ampio indice, le materie prime erano ancora quotate al 62% al di sotto del loro massimo record prima della crisi finanziaria, con una volatilità delle quotazioni simile alle azioni o all’oro. Nella nostra analisi storica le altre classi di asset hanno ottenuto risultati nettamente migliori.

I fondi immobiliari svizzeri hanno realizzato una performance decisamente migliore. Hanno fornito quasi gli stessi rendimenti medi delle azioni e dell’oro, ma le loro oscillazioni dei corsi (rilevate come volatilità, spiegazioni v. riquadro) erano molto più contenute. Il rischio di corso è stato quindi particolarmente ben compensato nel caso dei fondi immobiliari. Gli investimenti immobiliari hanno beneficiato della ripresa economica, dell’immigrazione e del costante calo dei tassi d’interesse dagli anni Novanta in poi.

Nel raffronto storico anche i titoli di Stato svizzeri hanno registrato una buona performance. Il continuo calo dei tassi d’interesse ha comportato sostanziali utili di corso per i titoli a lunga scadenza. In un contesto caratterizzato da tassi d’interesse sempre più bassi, le obbligazioni più vecchie con cedole più elevate erano molto richieste. Tuttavia, il boom delle obbligazioni è probabilmente finito. Da circa cinque anni, i rendimenti dei titoli di Stato svizzeri tendono lateralmente in territorio negativo. Di conseguenza, è improbabile che le obbligazioni rendano molto nei prossimi anni.