Dall’inizio dell’anno i mercati azionari globali hanno registrato un andamento positivo. Purtroppo il mercato azionario svizzero è indietro rispetto a quelli internazionali. In particolare, a gravare sulla performance dell’indice di riferimento svizzero SMI sono i due colossi Roche e Nestlé. Ciononostante, il mercato azionario svizzero, di impostazione difensiva, rimane la scelta giusta nell’attuale contesto di mercato.

L’attuale contesto di mercato è a mezzetinte. L’euforia per la riduzione dei tassi d’interesse osservata all’inizio dell’anno si è un po’ affievolita e molti operatori di mercato danno per scontato che i tassi rimarranno piuttosto elevati per un periodo prolungato. Se all’inizio dell’anno nei mercati a termine si prevedevano ancora fino a sei tagli dei tassi d’interesse negli Stati Uniti, attualmente se ne prevedono solo due. Il calo dei nuovi posti di lavoro e il deteriorarsi della fiducia dei consumatori negli Stati Uniti indicano che il motore economico comincia lentamente a cedere. Il futuro andamento dipenderà in larga misura dai tassi dell’inflazione. Se l’inflazione scenderà, saranno più probabili i tagli dei tassi d’interesse.

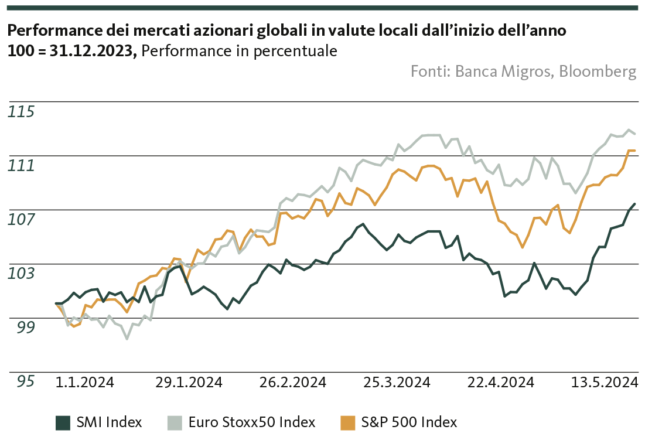

È quindi ancora più sorprendente che, nonostante il livello relativamente elevato dei tassi, i risultati societari siano stati prevalentemente buoni sia negli USA che in Europa, un dato che si riflette anche nella performance dei mercati azionari globali. L’indice del mercato azionario statunitense S&P 500 è salito di quasi l’11% dall’inizio dell’anno. Nello stesso periodo, l’indice del mercato azionario europeo Eurostoxx 50 è cresciuto addirittura di quasi il 13%. Con un 7% da inizio anno, la performance dello SMI è stata nettamente inferiore. Quali sono i motivi della performance meno brillante del mercato azionario svizzero?

In crisi i colossi Roche e Nestlé

I colossi Roche e Nestlé costituiscono insieme oltre il 30% dell’intero SMI. Entrambi affrontano problemi di svariata natura. Le azioni di Roche hanno perso il 6% del loro valore dall’inizio dell’anno. Sul versante dei medicamenti sono molti i brevetti scaduti, e attualmente i motori delle vendite sono solo due: il trattamento oftalmico Vabysmo e il farmaco contro i tumori del sangue Phesgo. Con un 8%, Ocrevus, farmaco per la sclerosi multipla, ed Hemlibra, prodotto per l’emofilia, non crescono più dell’intero mercato farmaceutico. Gli investitori temono che Roche non riesca a immettere sul mercato un numero sufficiente di medicamenti top-seller nel prossimo futuro. Un barlume di speranza è la recente acquisizione di Carmot Therapeutics per l’equivalente di 2,7 miliardi di dollari. L’azienda canadese sviluppa principi attivi per il trattamento dell’obesità e del diabete. Roche spera che l’acquisizione le consenta di conseguire una quota del lucroso mercato delle iniezioni dimagranti. I concorrenti farmaceutici Novo Nordisk ed Eli Lilly stanno ottenendo profitti record con i farmaci contro l’obesità. I principi attivi di Carmot Therapeutics sono ancora in una fase iniziale di sviluppo e devono ancora affermarsi nel mercato altamente competitivo delle iniezioni dimagranti. Vantaggioso per Roche è invece l’esaurirsi dell’effetto Covid nel comparto della diagnostica, che avverrà nel prossimo trimestre. Le perdite di fatturato per i test e i medicamenti per il Covid saranno quindi inferiori rispetto all’anno precedente.

Come Roche, anche il secondo colosso, Nestlé, sta facendo fronte a problemi particolari. Le azioni hanno perso il 4% di valore dall’inizio dell’anno. Per il quarto trimestre consecutivo, Nestlé delude il mercato con una crescita debole. Il produttore di Kitkat e Nespresso e di mangimi Purina versa in una situazione difficile, soprattutto nel mercato americano. Di fronte al persistente rincaro, molti consumatori statunitensi sono diventati più sensibili ai prezzi, anche dei generi alimentari, e stanno optando per i prodotti più convenienti. Un altro fattore a discapito di Nestlé è il sentiment negativo degli investitori. In particolare, i prodotti contenenti zucchero, come Nesquik, sono visti con scetticismo da molti investitori e probabilmente spingeranno Nestlé a prendere in considerazione modifiche al proprio portafoglio di prodotti. Una possibile minaccia per questa categoria di prodotti è rappresentata anche dalle iniezioni dimagranti, in quanto inibiscono la voglia di dolci.

Un mercato difensivo con un’interessante valutazione

Nonostante i colossi che attualmente frenano la performance dello SMI, il difensivo mercato azionario svizzero è interessante nell’attuale contesto caratterizzato da valutazioni elevate e dall’aumento dei rischi geopolitici: con un rapporto prezzo/utile di 23,4, l’indice americano S&P 500 è nettamente più caro dello SMI, che si attesta a 19,8. Nei mercati azionari con valutazioni elevate, anche il rischio di correzione è conseguentemente maggiore.

Se la volatilità dovesse aumentare e le speranze dei tagli sui tassi dovessero dissiparsi ulteriormente, i titoli difensivi del settore sanitario e dei beni di consumo di base saranno una buona scelta. Nel complesso, rispetto alle azioni tecnologiche esse risentono meno degli elevati tassi d’interesse e possono attutire l’andamento negativo dei corsi attraverso il pagamento di dividendi.

Il recente taglio dei tassi d’interesse da parte della Banca nazionale svizzera (BNS) dovrebbe avere un impatto positivo sul mercato azionario svizzero. Da un lato le imprese beneficiano di minori costi del capitale, dall’altro l’indebolirsi del franco svizzero favorisce le imprese orientate all’export attive a livello internazionale con un’elevata base di costi in Svizzera. L’indebolimento della moneta dovrebbe anche portare nel corso del tempo a una revisione al rialzo delle previsioni sugli utili di queste imprese.

Gli investitori non dovrebbero lasciarsi turbare eccessivamente dalla performance negativa dei due colossi Roche e Nestlé. Nonostante i loro problemi specifici, prima o poi Roche e Nestlé riprenderanno a crescere, anche grazie alla stabilità della domanda strutturale. È importante non concentrarsi solo sui colossi, ma includere nella selezione anche società a media e bassa capitalizzazione. A trarre particolare vantaggio da un’incipiente ripresa economica dovrebbero essere le imprese cicliche a media e bassa capitalizzazione. Impulsi positivi provenienti dalla zona euro, come ad esempio una ripresa del settore industriale o i tagli dei tassi di interesse da parte della Banca centrale europea, potrebbero accelerare l’auspicata ripresa.

Certificato Tracker «Banca Migros Swiss Equity Select» (ISIN: CH1218248495): Mix equilibrato di azioni svizzere difensive e cicliche di qualità

Alla luce dell’attuale contesto di mercato, è opportuno combinare azioni sensibili alla congiuntura e azioni meno cicliche. Con il certificato Tracker «Banca Migros Swiss Equity Select» gli investitori possono investire in un mix equilibrato di azioni difensive e cicliche di qualità. La selezione dei titoli è stata effettuata in base alla nostra ricerca azionaria tenendo conto di fattori chiave di rendimento quali il potenziale di corso, la valutazione o il livello di rischio dei singoli titoli. Abbiamo fiducia nelle azioni svizzere, anche alla luce delle previsioni sul prodotto interno lordo (PIL) di quest’anno. In Svizzera, la Banca Migros prevede un’accelerazione della crescita economica dallo 0,8% all’1,1%.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Le informazioni non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio né della capacità di rischio né della situazione finanziaria né di altre esigenze particolari del destinatario o della destinataria. La/Il destinataria/o è espressamente invitata/o a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è consultabile sulla pagina web bancamigros.ch/fib-it. Il contenuto di questa pubblicazione potrebbe essere stato interamente o parzialmente creato con l’aiuto dell’intelligenza artificiale. Nell’impiego dell’intelligenza artificiale, la Banca Migros SA utilizza tecnologie selezionate e non pubblica contenuti generati meccanicamente senza verifica umana. Indipendentemente dal fatto che le presenti informazioni siano state create con o senza l’aiuto dell’intelligenza artificiale, la Banca Migros SA non fornisce alcuna garanzia in merito alla loro esattezza o completezza e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura che potrebbero derivare dalle presenti informazioni. Le informazioni qui riportate rappresentano esclusivamente un’istantanea della situazione al momento della stampa; non sono previsti aggiornamenti automatici regolari.