È sbalorditivo il rally delle azioni bancarie europee. Dall’inizio dell’anno l’indice bancario europeo è cresciuto del 23%, quasi il doppio dell’EuroStoxx 50. L’aumento dei tassi cambia le carte in tavola nel settore bancario.

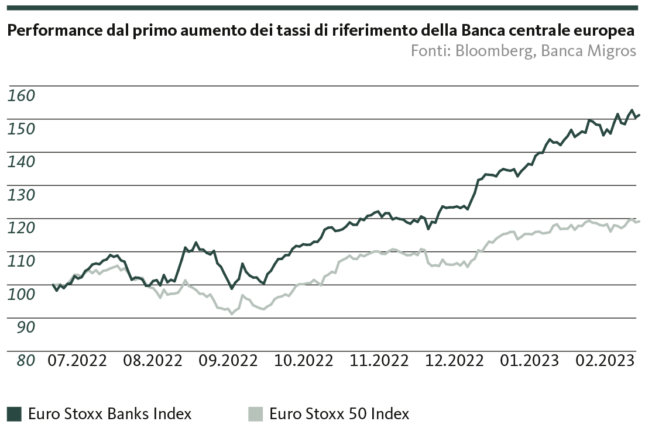

Le azioni bancarie non sono in linea generale le azioni più apprezzate in un portafoglio. Molti investitori associano le azioni bancarie alla crisi finanziaria sofferta in passato e alle banche che ancora oggi versano in una situazione difficile. Nonostante l’aumento del volume del credito, a causa dei bassi tassi d’interesse, nel passato le banche non sono state in grado di aumentare i rendimenti sui prestiti. Il tanto atteso aumento dei tassi d’interesse potrebbe far crescere la popolarità delle azioni bancarie. Mentre per le imprese i tassi d’interesse più elevati significano normalmente costi di finanziamento più elevati e hanno così una connotazione negativa, le banche ne traggono vantaggio. Le banche sono tra i pochi beneficiari di un rialzo dei tassi. Da quando la Banca centrale europea (BCE) ha attuato il primo aumento dei tassi di riferimento il 21 luglio dello scorso anno, l’indice Eurostoxx Banks è salito del 51%, mentre l’indice EuroStoxx 50 è cresciuto solo del 19% circa. Come si spiega questa straordinaria performance?

Gli interessi come importante fonte di reddito

Dall’ultima crisi finanziaria di oltre 10 anni fa, le banche sono penalizzate da interessi pari a zero o negativi. I bassi tassi d’interesse e la forte concorrenza delle grandi società FinTech hanno causato un’erosione dei margini e una scarsa redditività. Gli attuali aumenti dei tassi cambiano le carte in tavola per le banche: un pilastro centrale degli utili delle banche è quello rappresentato dalle operazioni sul differenziale dei tassi basate su prestiti e depositi. Dei tassi più elevati tendono ad ampliare il differenziale dei tassi, rafforzando così la redditività. Dell’attuale scenario dei tassi d’interesse beneficiano in particolare le banche europee che, a differenza degli istituti statunitensi incentrati sull’investment banking soggetto a oscillazioni, sono fortemente impegnate nell’attività di credito. Gli effetti dell’aumento dei tassi d’interesse si possono constatare nei risultati annuali: ad esempio, nel 2022 la Deutsche Bank ha realizzato un utile netto di circa cinque miliardi di euro, il miglior risultato degli ultimi 15 anni.

Redditività mai così alta dalla crisi finanziaria

In risposta alla crisi finanziaria del 2007-2008, la capitalizzazione delle banche è stata costantemente promossa con rigorosi requisiti normativi. La maggior parte delle banche possiede un bilancio solido ed elevati accantonamenti. Il recente aumento dei proventi da interessi va ad aumentare ulteriormente la redditività delle banche. Secondo gli analisti, il rendimento del capitale proprio dell’EuroStoxx Banks Index viene stimato quest’anno a oltre il 9%, raggiungendo il livello più alto mai registrato dalla crisi finanziaria. L’aumento dei rendimenti del capitale proprio rassicura le autorità di vigilanza finanziaria e fornisce un margine di manovra a fronte delle sfide cui va incontro il settore finanziario, come ad esempio il persistente deficit di digitalizzazione di molti istituti.

Non molto chiara la sostenibilità del rally

Non è chiaro, tuttavia, quanto sia sostenibile l’attuale rally delle azioni bancarie europee e per quanto tempo i tassi d’interesse continueranno ad alimentare questo rally. Finché l’economia europea si dimostrerà resistente e l’inflazione rimarrà elevata, anche la BCE manterrà il ciclo di riduzione dei tassi d’interesse. Già la prossima settimana, la BCE intende aumentare i tassi di riferimento di altri 50 punti base. Purtroppo il rialzo dei tassi ha anche un rovescio della medaglia, in quanto alimenta i venti contrari congiunturali. E ne può derivare un aumento delle perdite sui crediti. Tuttavia, con l’aumento della redditività e la solidità dei bilanci, le banche sono oggi in condizioni di gran lunga migliori per affrontare con successo un possibile scenario di recessione.

Lo scetticismo che regna tra gli investitori nei confronti delle azioni bancarie resta elevato. Negli ultimi decenni gli investimenti nelle banche sono stati ben poco remunerativi. Tuttavia, la forte capitalizzazione delle banche europee e la svolta dei tassi d’interesse potrebbero rafforzare la fiducia degli investitori.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Le informazioni non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio né della capacità di rischio né della situazione finanziaria né di altre esigenze particolari del destinatario o della destinataria. La/Il destinataria/o è espressamente invitata/o a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è consultabile sulla pagina web bancamigros.ch/fib-it. Il contenuto di questa pubblicazione potrebbe essere stato interamente o parzialmente creato con l’aiuto dell’intelligenza artificiale. Nell’impiego dell’intelligenza artificiale, la Banca Migros SA utilizza tecnologie selezionate e non pubblica contenuti generati meccanicamente senza verifica umana. Indipendentemente dal fatto che le presenti informazioni siano state create con o senza l’aiuto dell’intelligenza artificiale, la Banca Migros SA non fornisce alcuna garanzia in merito alla loro esattezza o completezza e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura che potrebbero derivare dalle presenti informazioni. Le informazioni qui riportate rappresentano esclusivamente un’istantanea della situazione al momento della stampa; non sono previsti aggiornamenti automatici regolari.