Una crescita economica robusta, una crescita salariale superiore alla media e un’inflazione in calo, seppure ultimamente stagnante. Sono questi i criteri su cui poggerà la prossima decisione sui tassi della Fed. Le condizioni per un allentamento della politica monetaria non sono ancora soddisfatte e un taglio prematuro dei tassi d’interesse potrebbe dare nuovo slancio alla temuta spirale salari-prezzi nel settore dei servizi.

Non passa una settimana in cui nuovi dati congiunturali o dichiarazioni di un membro del Comitato federale del mercato aperto della banca centrale statunitense modifichino le aspettative del mercato riguardo alla portata e al ritmo dei tagli dei tassi d’interesse. In vista della prossima decisione sui tassi d’interesse di mercoledì 20 marzo, vogliamo ampliare la veduta e fornire una panoramica dei principali dati economici USA che costituiscono la base decisionale della Federal Reserve.

Perde slancio il calo dell’inflazione

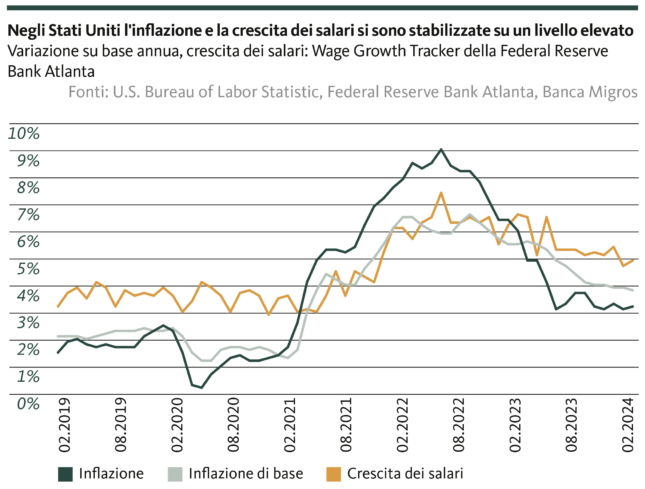

In una corsa lunga, si dice spesso che l’ultimo chilometro è il più difficile. Si scorge la meta e ci vuole un ultimo sforzo per tagliarla. La situazione attuale sul fronte dell’inflazione è simile: da giugno 2023 il tasso d’inflazione si muove entro una fascia compresa tra il 3,1% e il 3,7%. L’obiettivo del 2% della banca centrale statunitense sembra certamente a portata di mano, ma la tendenza al ribasso pare essersi interrotta. L’inflazione complessiva non è la misura corretta dell’aumento dei prezzi soggiacente, essendo influenzata da elementi volatili come i prezzi dell’energia e dei prodotti alimentari. Per questo motivo si utilizza il concetto di inflazione sottostante, che esclude i due settori di consumo. Negli ultimi sei mesi l’inflazione sottostante è scesa solo di 0,3 punti percentuali.

Qual è la causa di questa inflazione così persistente? Vi è un settore di consumo, ampio ed eterogeneo, in cui i prezzi si mantengono elevati. Mentre i prezzi dei beni sono ormai addirittura in calo, per i servizi l’inflazione supera ancora il 5%. In particolare, sono le spese per l’alloggio (tra cui soprattutto gli affitti) e i trasporti a registrare ancora forti aumenti dei prezzi. A causa della limitata sostituibilità dei servizi nazionali con quelli esteri, i fornitori di servizi sono in grado di trasferire meglio l’aumento dei costi di produzione.

Un esempio: una consumatrice americana che vuole acquistare un cellulare ha un’ampia scelta di dispositivi prodotti da fornitori sia nazionali che esteri. Ma la scelta si restringe se intende sottoscrivere un abbonamento telefonico. A offrire questo servizio possono essere esclusivamente imprese di telecomunicazioni nazionali, e nel definire i prezzi esse considerano solo fattori nazionali (struttura dei costi, concorrenza interna).

Il mercato del lavoro rimane in buona forma e sostiene i consumi privati

All’inizio della fase inflazionistica, i consumatori americani si trovavano in una situazione favorevole nella loro qualità di lavoratori. Lo scoppio della pandemia di COVID ha provocato un forte aumento della disoccupazione in un mercato del lavoro molto meno protetto rispetto a quello europeo: ad aprile 2020 il tasso di disoccupazione era pari al 14,8%. Allo stesso tempo, le condizioni d’ingresso nel Paese sono state notevolmente inasprite. La rapida riapertura dell’economia si è tradotta in uno squilibrio tra la domanda e l’offerta sul mercato del lavoro: mancava forza lavoro. A seguito della pandemia, il tasso di occupazione (quota di occupati sulla popolazione) è sceso dal 63% a un momentaneo 60% (attualmente si situa al 62,5%). Ciò indicava che diversi milioni di lavoratori erano usciti dal mercato del lavoro. La mancanza di forza lavoro non poteva essere compensata dalla scarsa immigrazione, con una conseguente insolita situazione in cui i posti di lavoro vacanti erano talvolta il doppio del numero di disoccupati.

Il risultato: il potere contrattuale dei lavoratori nella definizione delle retribuzioni è aumentato notevolmente e ha innescato una crescita salariale superiore alla media che perdura tuttora. Salari più alti significano costi più elevati lungo la catena del valore delle aziende, le quali adeguano pertanto i prezzi per non mettere sotto pressione i margini di profitto. È la cosiddetta spirale salari-prezzi, che nel peggiore dei casi può sfuggire al controllo. Anche se negli Stati Uniti non si è arrivati a tanto, il persistere di una crescita elevata dei salari rende difficile il compito della Federal Reserve di riportare permanentemente l’inflazione al di sotto della soglia del 2%.

Come spesso accade nelle analisi economiche, non esiste una sola faccia della medaglia. D’altro canto, la crescita salariale sostiene i consumi privati, che rappresentano circa il 70% del prodotto interno lordo statunitense. Nonostante il rapido aumento del tasso di riferimento della Fed di complessivamente 525 punti base, l’economia non è entrata in recessione. Anzi, la crescita economica rimane robusta e prevediamo solo un leggero rallentamento: sarà un atterraggio morbido. Grazie ai risparmi accumulati durante la pandemia e agli aumenti salariali, che hanno determinato da ultimo un aumento del potere d’acquisto reale, gli americani spendono con disinvoltura. Anche sul fronte degli investimenti la situazione è meno cupa di quanto ci si potesse aspettare, viste le condizioni restrittive di finanziamento.

La Fed in attesa dell’estate

Una crescita economica robusta, una crescita salariale superiore alla media e un’inflazione in calo, seppure ultimamente stagnante. Sono queste le condizioni quadro che influenzeranno il futuro corso della politica monetaria negli Stati Uniti. Sul piano teorico, un ulteriore aumento dei tassi d’interesse non sarebbe del tutto inappropriato e potrebbe essere facilmente assorbito dall’economia. Su quello pratico, invece, è una possibilità da escludere, in quanto il presidente della Fed ha più volte segnalato che il picco dei tassi d’interesse è ormai stato raggiunto.

Non vi è tuttavia una necessità urgente di intervenire. La Fed vuole evitare un allentamento prematuro della politica monetaria, che potrebbe dare nuovo impulso alla temuta spirale salari-prezzi. Per molto tempo ha rappresentato un serio problema per i mercati. Alla fine del 2023 era già stata considerata una prima riduzione dei tassi d’interesse per la riunione del 20 marzo. Le eccessive aspettative del mercato sono state corrette e i mercati si aspettano un primo taglio dei tassi a giugno.

Correzioni così significative delle aspettative di mercato nel giro di poco tempo non sono insolite: a metà del 2023 gli operatori di mercato prevedevano una prima riduzione dei tassi d’interesse a fine 2023. È un segnale delle speranze poco realistiche che a volte prevalgono sui mercati finanziari e indica la scarsa attendibilità di queste aspettative. Alla luce dell’attuale situazione congiunturale e delle dichiarazioni della Federal Reserve, prevediamo un primo taglio dei tassi all’inizio dell’estate, seguito da altri due tagli nella seconda metà del 2024.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Le informazioni non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio né della capacità di rischio né della situazione finanziaria né di altre esigenze particolari del destinatario o della destinataria. La/Il destinataria/o è espressamente invitata/o a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è consultabile sulla pagina web bancamigros.ch/fib-it. Il contenuto di questa pubblicazione potrebbe essere stato interamente o parzialmente creato con l’aiuto dell’intelligenza artificiale. Nell’impiego dell’intelligenza artificiale, la Banca Migros SA utilizza tecnologie selezionate e non pubblica contenuti generati meccanicamente senza verifica umana. Indipendentemente dal fatto che le presenti informazioni siano state create con o senza l’aiuto dell’intelligenza artificiale, la Banca Migros SA non fornisce alcuna garanzia in merito alla loro esattezza o completezza e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura che potrebbero derivare dalle presenti informazioni. Le informazioni qui riportate rappresentano esclusivamente un’istantanea della situazione al momento della stampa; non sono previsti aggiornamenti automatici regolari.