Une croissance économique solide, une croissance salariale supérieure à la moyenne et une inflation à la baisse, mais qui a récemment stagné. C’est sur la base de ces critères que la Fed prendra prochainement sa nouvelle décision sur les taux d’intérêt. Les conditions d’un assouplissement de la politique monétaire ne sont pas encore réunies et une baisse anticipée des taux d’intérêt pourrait donner un nouvel élan à la spirale prix-salaires dans le secteur des services.

Il ne se passe pratiquement pas une semaine sans que de nouvelles données conjoncturelles ou les déclarations d’un membre du Comité de politique monétaire de la Réserve fédérale américaine (Fed) ne modifient les prévisions du marché sur l’ampleur et le rythme des baisses des taux. Dans la perspective de la prochaine décision sur les taux d’intérêt de mercredi 20 mars, nous voulons sortir de cette myopie et présenter un aperçu des principales données économiques américaines qui constituent la base des décisions de la Réserve fédérale.

Le recul de l’inflation s’essouffle

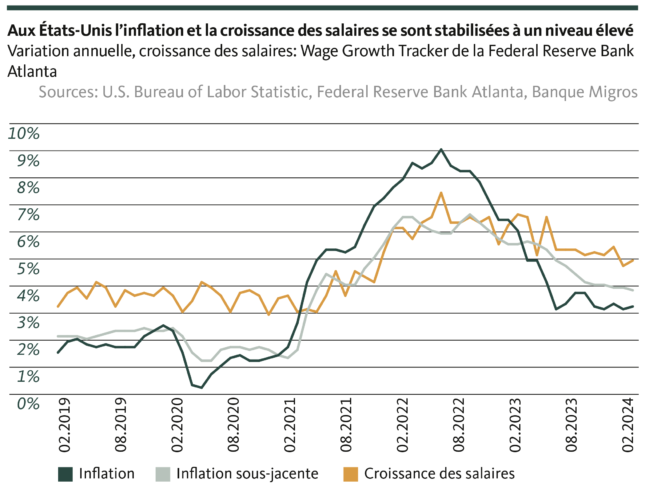

Dans une longue course, on dit souvent que le dernier kilomètre est le plus difficile. L’objectif est en vue et il faut un dernier effort pour l’atteindre. La situation actuelle sur le front de l’inflation est similaire: depuis juin 2023, le taux d’inflation évolue dans une fourchette comprise entre 3,1% et 3,7%. Si l’objectif de 2% de la Réserve fédérale américaine est certes à portée de main, la tendance baissière semble quant à elle brisée. L’inflation globale n’est pas une mesure appropriée de la hausse des prix sous-jacente, car elle est influencée par des composantes volatiles telles que les prix de l’énergie et des denrées alimentaires. C’est la raison pour laquelle on utilise la notion d’inflation de base, laquelle exclut ces deux secteurs de consommation. Au cours des six derniers mois, l’inflation de base n’a diminué que de 0,3 point de pourcentage.

Qu’est-ce qui rend l’inflation si tenace? Le secteur de la consommation, où les prix restent élevés, est important et hétérogène. Si les prix des marchandises sont même désormais en recul, l’inflation des services reste supérieure à 5%. Les dépenses relatives au logement (principalement les loyers) et aux transports continuent notamment d’enregistrer des hausses massives. En raison de la substituabilité limitée des services nationaux par des services étrangers, les prestataires de services sont mieux à même de répercuter l’augmentation des coûts de production.

En voici un exemple: lors de l’achat d’un téléphone portable, un consommateur américain dispose d’un large choix d’appareils fabriqués par des fournisseurs nationaux et étrangers. Mais le choix devient restreint s’il souhaite souscrire un abonnement téléphonique. Pour cette prestation de service, seules des entreprises de télécommunications nationales qui ne tiennent compte dans la fixation des prix que des facteurs nationaux (structure des coûts, concurrence nationale) entrent en ligne de compte.

Le marché de l’emploi reste en bonne forme et soutient la consommation des ménages

Au début de la phase d’inflation, les consommateurs américains se trouvaient dans une situation confortable en tant qu’employés. L’irruption de la pandémie de COVID a entraîné une forte hausse du chômage dans un marché du travail nettement moins protégé qu’en Europe: en avril 2020, le taux de chômage s’élevait à 14,8%. Dans le même temps, les conditions d’entrée sur le territoire ont été considérablement durcies. La réouverture rapide de l’économie a entraîné un déséquilibre entre la demande et l’offre sur le marché du travail, avec une pénurie de main-d’œuvre. Le taux d’activité (pourcentage de la population active) est passé de 63% à temporairement 60% à la suite de la pandémie (niveau actuel: 62,5%). Cela signifiait que plusieurs millions de salariés avaient quitté le marché du travail. Le manque de main-d’œuvre n’a pas été comblé par la faible immigration, ce qui a conduit à une situation inhabituelle où les offres d’emploi étaient parfois deux fois plus nombreuses que les chômeurs.

Par conséquent, le pouvoir de négociation des salariés dans la détermination du salaire s’est considérablement accru, ce qui a entraîné une croissance des salaires supérieure à la moyenne, et cette tendance persiste encore aujourd’hui. Des salaires plus élevés signifient des coûts plus élevés tout au long de la chaîne de valeur des entreprises, lesquelles ajustent ensuite leurs prix pour ne pas exercer de pression sur leurs marges bénéficiaires. Cette «spirale salaires-prix» peut, dans le pire des cas, échapper à tout contrôle. Les États-Unis n’en sont pas encore arrivés là, mais la persistance d’une forte croissance des salaires complique la tâche de la Réserve fédérale consistant à maintenir durablement l’inflation sous la barre des 2%.

Comme souvent dans l’analyse conjoncturelle, il n’y a pas qu’un seul côté de la pièce. La croissance des salaires soutient de l’autre côté la consommation privée, qui représente environ 70% du produit intérieur brut des États-Unis. Malgré le relèvement rapide du taux directeur de la Fed de 525 points de base au total, l’économie n’est pas tombée en récession. Au contraire, la croissance économique reste solide et nous ne tablons que sur un léger ralentissement: l’atterrissage va se faire en douceur. Les Américains dépensent généreusement grâce à l’épargne accumulée pendant la pandémie et aux hausses de salaires, qui ont récemment entraîné une hausse du pouvoir d’achat réel. Sur le front de l’investissement, la situation n’est pas aussi morose que ce que l’on aurait pu escompter compte tenu des conditions de financement restrictives.

La Fed attend jusqu’à l’été

Une croissance économique solide, une croissance salariale supérieure à la moyenne et une inflation à la baisse, mais qui a récemment stagné. Telles sont les conditions générales qui influenceront l’orientation future de la politique monétaire aux États-Unis. D’un point de vue théorique, une nouvelle hausse des taux d’intérêt n’est pas totalement inopportune et pourrait être bien absorbée par l’économie. Dans la pratique, cette possibilité est exclue, car le président de la Fed a laissé entendre à plusieurs reprises que le pic des taux d’intérêt a été atteint.

Mais il n’y a pas lieu d’agir en urgence. La Fed souhaite éviter un assouplissement prématuré de la politique monétaire, car il pourrait donner un nouvel élan à la redoutable spirale prix-salaires. Pendant longtemps, les marchés ont eu du mal à l’accepter. Fin 2023, une première baisse des taux a déjà été intégrée pour la réunion du 20 mars. Les anticipations démesurées du marché ont été corrigées et les marchés s’attendent à une première baisse des taux d’intérêt en juin.

Des corrections aussi nettes des attentes du marché à court terme n’ont rien d’inhabituel: mi-2023, les acteurs du marché s’attendaient à une première baisse des taux d’intérêt pour fin 2023. Cela témoigne des espoirs parfois irréalistes qui prévalent sur les marchés financiers et du manque de fiabilité de ces anticipations. Compte tenu de la situation conjoncturelle actuelle et des déclarations de la Réserve fédérale, nous tablons sur une première baisse des taux au début de l’été, suivie de deux nouvelles baisses des taux au second semestre 2024.

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent pas une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du destinataire. Le destinataire est expressément invité à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur migrosbank.ch/bib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. La Banque Migros ne garantit ni l’exactitude ni l’exhaustivité des présentes informations et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de l’utilisation de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.