In borsa domina soprattutto una costante: le quotazioni e gli indici di borsa oscillano, qualche volta intensamente, altre volte appena. In altre parole, i mercati sono volatili. A sua volta la volatilità è un buon metro di misura della propensione al rischio e della fiducia dei partecipanti al mercato.

Lo statunitense VIX è l’indice della volatilità più noto al mondo. Introdotto nel 1993 dal Chicago Board Options Exchange (CBOE), il VIX è spesso chiamato anche il «barometro della paura» tra gli addetti ai lavori. Ma la paura è fuori luogo: gli indici della volatilità sono strumenti utili per molti investitori su parecchi mercati, in quanto forniscono un quadro del clima di fiducia sui mercati azionari e possono essere utilizzati sia per coprirsi contro perdite di corso sia per for-mulare ipotesi ed eseguire analisi del rischio nel sistema finanziario.

Gli indici di volatilità rilevano la fluttuazione attesa del mercato.

Sul mercato azionario statunitense il VIX misura l’intensità della fluttuazione prevista nel breve termine, chiamata anche volatilità implicita, sulla base dei prezzi delle opzioni sull’indice S&P 500 a 30 giorni. Il suo omologo svizzero è il VSMI dello SIX Swiss Exchange che si riferisce all’indice di riferimento SMI. In Germania è utilizzato il VDAX. Questi indici sono indicatori dell’attesa fluttuazione del mercato o ampiezza dell’oscillazione, con un accento particolare su “attesa”. Né il VIX né il VSMI o il VDAX sono in ultima istanza rappresentativi dell’effettiva intensità della fluttuazione e di che cosa succederà sui mercati e quando.

In generale vale quanto segue: un valore elevato del VIX indica un mercato poco tranquillo, mentre un valore basso induce a presumere che il mercato si muoverà in una fascia piuttosto ristretta senza grossi saliscendi delle quotazioni. Per questo si dice anche che il VIX riproduce la propensione al rischio degli investitori, tanto più che sui mercati azionari si osserva la cosid-detta regola del gregge: gli investitori acquistano quando tutti acquistano e vendono quando tutti vendono. Quando il VIX retrocede, gli investitori sono più fiduciosi e propensi al rischio per quanto riguarda la loro strategia di trading. Un rialzo del VIX, invece, induce gli investitori a limitare il rischio in portafoglio.

Gli indici di volatilità riflettono soltanto un’attesa generale, fondata sui premi delle opzioni che gli investitori sono disposti a pagare per il diritto di acquistare o vendere un titolo. Per le opzioni questo premio può essere contrassegnato approssimativamente come rischio. I premi delle opzioni aumentano se il fabbisogno di garanzie sale. Nella sostanza il premio delle opzioni è simile a una polizza assicurativa. Quanto maggiore è il rischio, tanto più elevato è il premio. Ai fini dell’andamento delle contrattazioni significa quanto segue: i venditori dell’opzione che cre-dono in un aumento della volatilità (a breve termine) esigono premi più elevati dagli acquirenti delle opzioni. Questo aumento dei prezzi delle opzioni si riflette in un rialzo del VIX. Se, inve-ce, gli operatori pensano che la volatilità diminuirà, i venditori delle opzioni devono ridurre i premi per tornare ad attirare acquirenti.

Se la fiducia degli investitori è turbata, il VIX aumenta, se il clima si rasserena il barometro della volatilità diminuisce.

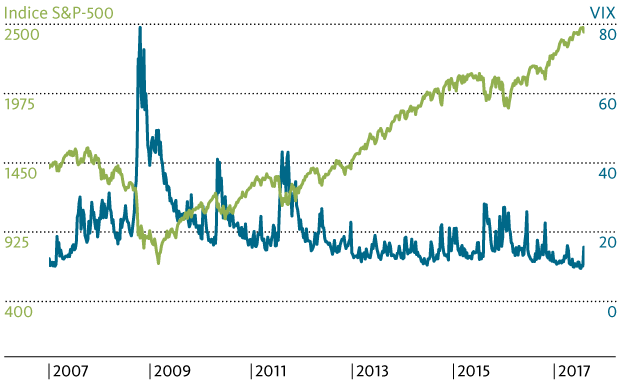

In termini di fiducia degli investitori e fluttuazioni dei prezzi del mercato azionario statunitense ciò significa che il VIX e lo S&P 500 sono correlati negativamente, ossia si muovono in gran parte in direzione opposta. Se il clima di fiducia degli investitori peggiora e contemporanea-mente i prezzi dei titoli scendono in borsa, la volatilità aumenta, ad esempio in seguito all’a-cuirsi dei rischi politici e delle tensioni, come è successo recentemente per l’incerta situazione con la Corea del Nord oppure per i deludenti utili societari pubblicati. Si riscontra anche l’opposto: se la fiducia degli investitori migliora, mentre i prezzi delle azioni salgono, il VIX scende. In questo contesto il VIX è uno degli indicatori più concreti. Se rivela un clima di fidu-cia particolarmente sfavorevole, nella maggior parte dei casi è tempo di entrare sul mercato. Per decidere, è utile capire se i mercati hanno raggiunto in un certo modo un picco del ciclo tra i due poli estremi della paura e dell’avidità. In caso affermativo, spesso significa che si sta delineando un’inversione di rotta e i mercati tenderanno nella direzione contraria.

Risk-on e risk-off

In prospettiva storica un valore del VIX inferiore a 20 in una situazione di tranquillità dei mer-cati è spesso accompagnato da un rialzo dei prezzi delle azioni. Se, invece, scende a un valo-re troppo basso, riflette una certa soddisfazione e assenza di preoccupazioni degli operatori. Ciò può essere un segnale di allerta e un segno premonitore di una fase di correzione in bor-sa, poiché quando gli investitori non nutrono preoccupazioni e sono fiduciosi, manca per così dire il capitale da investire per acquistare altre azioni, quindi salgono le quotazioni. Il successi-vo movimento significativo sui prezzi delle azioni è spesso al ribasso. Invece, un valore del VIX al di sopra di 30 va solitamente di pari passo con una volatilità e un’incertezza maggiori.

Sulla scia della crisi finanziaria ed economica del 2008/2009, ad esempio, il barometro della paura è volato anche sopra quota 80 (v. grafico), rispecchiando il panico tra gli investitori. Per gli investitori con un orientamento a lungo termine questi valori estremi si sono dimostrati una buona opportunità di accesso per gli affari da cogliere al volo. Come indicatore del clima di fiducia, infatti, il VIX è un buon rilevatore della domanda di azioni. Se la fiducia sul mercato sale a livelli così estremi, probabilmente chiunque voglia acquistare lo ha già fatto.

Tuttavia gli investitori non dovrebbero basare le proprie decisioni esclusivamente sul VIX. Per determinare il sentiment del mercato e i possibili punti di svolta in borsa è molto utile, ad esempio, analizzare anche i differenziali di rendimento (spread) tra le obbligazioni societarie e i titoli di stato come ulteriore indicatore del rischio. Ma l’interpretazione degli spread creditizi è un argomento da trattare in un prossimo blog.