Gli elettori hanno bocciato alle urne la riforma sulla previdenza 2020. È ora necessario pensare il prima possibile a nuove soluzioni soprattutto per l’AVS, poiché la situazione finanziaria del primo pilastro tenderà a peggiorare nei prossimi anni.

L’Assicurazione vecchiaia e superstiti (AVS) è il pilastro centrale del nostro sistema di previdenza. È obbligatoria per tutti i lavoratori dipendenti e si basa su un sistema di ripartizione. In altre parole, invece che accumulare il capitale per i singoli assicurati nel corso degli anni, i pagamenti dei beneficiari AVS si finanziano prevalentemente con i versamenti attuali. La Confederazione fornisce inoltre un contributo pari a quasi il 20% delle uscite e l’imposta sul valore aggiunto copre un ulteriore 6% delle spese.

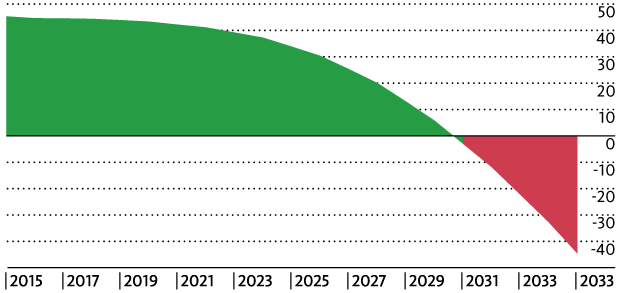

Fin dall’introduzione dell’AVS nel 1948 le entrate annue erano quasi sempre superiori alle uscite. In questo modo è stato possibile costituire un fondo di riserva che ammonta a 45 miliardi di franchi (il credito dell’AVS nei confronti dall’assicurazione d’invalidità, pari a circa 11 miliardi, è incluso in questo importo). La riserva attuale corrisponde all’incirca alla somma necessaria per pagare un anno civile di rendite AVS. Dal 2014 in poi il risultato di ripartizione si è invece rivelato costantemente negativo, ovvero le uscite dovute alle rendite hanno superato le entrate. Nel 2014 e nel 2016 l’AVS ha comunque chiuso l’anno leggermente in positivo in termini di risultati d’esercizio, poiché il rendimento del patrimonio del fondo AVS ha compensato l’esito negativo della ripartizione.

Senza riforma il fondo AVS si esaurirà entro il 2030.

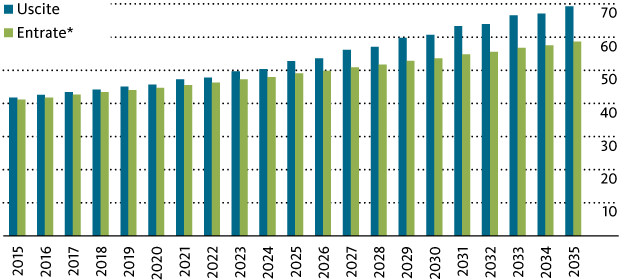

La scia positiva è però giunta alla fine. Secondo le previsioni dell’Ufficio federale delle assicurazioni sociali (UFAS), da quest’anno in poi anche il risultato d’esercizio sarà costantemente negativo. Nei prossimi anni il divario tra le entrate e le uscite è destinato ad aumentare. Senza riforma, nel 2025 l’AVS registrerà una perdita d’esercizio di 3 miliardi di franchi, che crescerà fino a un passivo annuo di 12 miliardi di franchi nel 2035.

Previsioni sulle entrate e le uscite dell’AVS (miliardi di franchi)

Fonte: Ufficio federale delle assicurazioni sociali (UFAS)

Previsioni sullo sviluppo del fondo AVS (miliardi di franchi)

In base a queste previsioni, il fondo AVS si esaurirà entro il 2030 e da quel momento le rendite non saranno più pienamente garantite. Questo andamento è dovuto soprattutto a sviluppi demografici, ma la riduzione del patrimonio del fondo è legata anche a un circolo vizioso. I redditi generati dagli investimenti continuano infatti a ridursi e contemporaneamente diminuisce anche l’orizzonte d’investimento. La direzione del fondo è dunque costretta a investire le restanti risorse in maniera più conservativa, causando così un ulteriore calo dei rendimenti.

Più beneficiari di rendite e per periodi più lunghi

Prima una buona notizia dal settore demografico: siamo sempre più sani e viviamo più a lungo. L’aspettativa di vita è notevolmente aumentata negli ultimi decenni ed è quindi cresciuta anche la durata media di percezione delle rendite. Negli ultimi 35 anni il periodo di percezione si è allungato di cinque anni per gli uomini e di quattro anni per le donne.

Per gli enti previdenziali fronteggiare questi sviluppi è un compito arduo, reso ancora più difficile dall’invecchiamento della popolazione. I pensionati rappresentano una quota crescente della popolazione complessiva, anche perché il numero di nascite è fortemente calato a partire dagli anni Settanta. Nel 1980 sono nati 73 661 bambini in Svizzera, a fronte dei 111 835 del 1965. Nel frattempo si è registrato un leggero miglioramento con i 87 883 bambini venuti al mondo nel 2016. Nei prossimi anni andranno però in pensione le persone nate in anni caratterizzati da una natalità elevata.

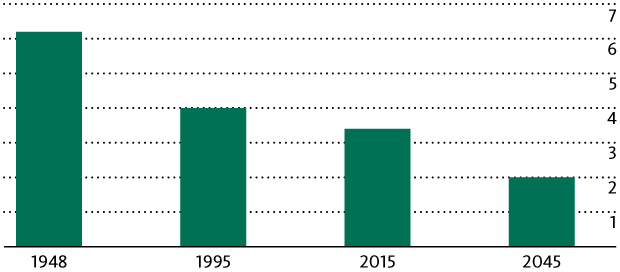

Fino al 2030 il numero di pensionati crescerà il doppio rispetto al numero di lavoratori. Secondo lo scenario di riferimento dell’Ufficio federale di statistica (UST), la popolazione permanente tra i 20 e i 64 anni aumenterà di 320 000 unità entro il 2030, mentre quella di età superiore ai 64 anni registrerà un incremento di 670 000 persone. Anche questo contribuirà a sbilanciare il rapporto tra il numero di lavoratori e di pensionati: attualmente in Svizzera si contano quasi 3,5 persone in età lavorativa per ogni beneficiario di rendita, ma nel 2045 saranno solo due (v. grafico 3). In questo scenario la popolazione occupata si espanderà soprattutto a causa dell’immigrazione.

Numero di persone in età lavorativa per beneficiario di rendita

Dopo il no alla riforma sulla previdenza 2020, la politica è chiamata a trovare soluzioni in tempi brevi. Per evitare l’esaurimento del fondo AVS è necessario mettere in atto delle misure di stabilizzazione al più presto possibile. In caso contrario questa fonte di reddito essenziale verrà a mancare in futuro o quantomeno risulterà notevolmente indebolita. Possibili linee d’azione sarebbero ad esempio l’aumento dell’età pensionabile o un’ampia promozione dell’occupazione anche dopo il raggiungimento dell’età di pensionamento. Introdurre un margine di flessibilità per le prestazioni previdenziali (rendendole cioè dipendenti dalle entrate) non sembra una strategia attuabile sotto il profilo politico. Si dovrà pertanto attingere ad altre fonti di reddito, ad esempio tramite un incremento dell’imposta sul valore aggiunto o un aumento dei contributi salariali. A lungo termine converrebbe anche offrire incentivi alle famiglie per favorire la crescita del tasso di natalità.

Considerate le incerte prospettive dei nostri istituti previdenziali, la previdenza privata risulta ancora più importante. Il vostro consulente della Banca Migros sarà lieto di assistervi nella scelta di soluzioni d’investimento adeguate.