L’euro si rivaluta sul franco svizzero? O il dollaro ha di nuovo perso terreno sull’euro? Sui mercati finanziari internazionali le valute sono una fonte inesauribile di titoli da prima pagina. Ma che cos’è esattamente il mercato valutario?

Arrivata l’estate, è tempo di vacanze. E quindi è tempo di cambiare il denaro. Ogni viaggiatore che va in banca e compra la valuta estera del Paese di destinazione, partecipa così alla negoziazione delle divise e dunque, in un certo senso, anche al mercato valutario. Così, ad esempio, potete cambiare franchi svizzeri (CHF) in euro (EUR) o dollari (USD) all’attuale tasso di cambio. O in altre parole, vendete franchi e comprate allo stesso tempo euro o dollari. Quando tornate dalle vacanze, rivendete la valuta estera in cambio della moneta locale, ovvero i franchi. Tutte le operazioni in divisa devono essere necessariamente effettuate sempre in parità di valuta.

Il mercato valutario internazionale, anche detto mercato dei cambi, delle divise oppure in breve Forex o FX (Foreign exchange market), si distingue da tutti gli altri mercati finanziari anche solo per le sue enormi dimensioni. Secondo l’ultimo «BIS Triennial Central Bank Survey», il rapporto triennale stilato dalla Banca dei regolamenti internazionali con sede a Basilea, in media il volume d’affari del mercato dei cambi ammonta a 5 100 miliardi di dollari al giorno (dati dell’aprile 2016), ovvero 210 miliardi di dollari l’ora. Il Forex è dunque il mercato finanziario di gran lunga più ampio e con maggiore liquidità al mondo. Volendo fare un confronto, al New York Stock Exchange (NYSE), la più importante borsa mondiale, in media vengono negoziate azioni per 30 miliardi di dollari al giorno. Perfino sommando il volume giornaliero di tutte le borse valori a livello globale si otterrebbe solo circa un quarto del volume d’affari quotidiano sul mercato internazionale dei cambi.

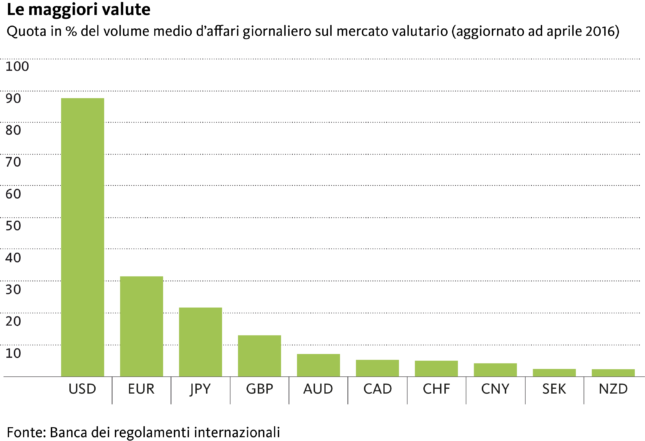

Il dollaro è coinvolto all’incirca nell’88% delle transazioni effettuate sul mercato valutario.

Caratteristica peculiare del Forex è la mancanza di una piazza centrale per lo scambio delle valute. La negoziazione delle divise avviene in forma elettronica al di fuori dei circuiti borsistici (OTC, over the counter). Anziché attraverso una sede centrale, tutte le transazioni vengono effettuate tramite reti informatiche che collegano operatori, banche centrali, società finanziarie, imprese, speculatori e via dicendo di tutto il mondo. Il mercato resta così aperto 24 ore su 24 e 5 giorni e mezzo alla settimana. Questo tra l’altro vuol dire che quando negli Stati Uniti si conclude il giorno di negoziazione, il Forex ricomincia a Tokyo e a Hong Kong, con la conseguenza che il mercato risulta molto attivo e liquido a ogni ora del giorno. Le transazioni si concentrano sulle piazze finanziarie più importanti al mondo, come Londra, New York, Singapore, Hong Kong, Tokyo e Zurigo. In Svizzera si svolge all’incirca il 2,4% del commercio di valuta mondiale.

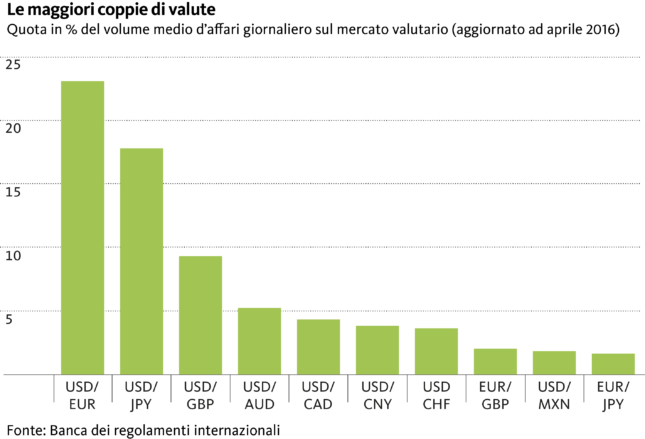

Coinvolto nell’88% circa delle transazioni effettuate sul mercato delle divise, il dollaro è la valuta più scambiata. Seguono l’euro (31,4%) e lo Yen (JPY, 21,6%), mentre il franco svizzero con ben il 4,8% si colloca al settimo posto della top ten mondiale. Dato che lo scambio avviene sempre in coppie di valute, come EUR/USD o CHF/EUR – in altre parole, nelle transazioni sono sempre coinvolte due diverse divise – il totale non corrisponde al 100%, bensì al 200%. La coppia di valute più importante è costituita da USD/EUR (23,1%), seguita da USD/JPY (17,8%) e USD/GBP (9,3%). Circa il 3,6% degli scambi mondiali riguarda la coppia di divise USD/CHF. All’incirca il 70% del commercio di valuta si concentra dunque solo su sette coppie di monete. Tra i principali operatori del mercato valutario si annoverano le maggiori banche, come Deutsche Bank, Citi, Barclays, UBS e HSBC.

Quando si parla di mercato valutario, la maggior parte delle persone intende il mercato a pronti.

Esistono tre modi in cui le istituzioni, le imprese e i privati possono partecipare allo scambio di valute, ovvero operando sul mercato spot (a pronti), sul mercato forward (a termine) o sul mercato dei future. Sul mercato spot le monete vengono comprate e vendute al tasso attuale. Il corso di cambio di due valute rispecchia diversi fattori, tra i quali la performance economica del Paese, gli attuali tassi d’interesse, eventi e influssi politici, catastrofi naturali o anche la percezione degli operatori riguardo al futuro andamento del cambio delle due valute. Un affare a pronti o uno «spot deal» è una transazione bilaterale nella quale una parte vende all’altra una determinata somma di denaro e riceve come contropartita il corrispettivo importo in valuta estera secondo l’attuale tasso di cambio. Quando si parla di mercato valutario, la maggior parte delle persone intende appunto il mercato a pronti.

Sul mercato forward le monete vengono scambiate come sul mercato spot, però con la differenza che il termine di consegna è differito nel tempo e le condizioni vengono concordate tra le parti. Ciò vuol dire che in una transazione forward le parti comprano o vendono un determinato importo di denaro a un prezzo prefissato. Con queste operazioni, le imprese orientate all’esportazione possono ad esempio ridurre i rischi legati alle valute o assicurarsi contro le fluttuazioni dei tassi di cambio.

A differenza che sul mercato spot, sul mercato dei future non si negoziano valute «reali», bensì strumenti finanziari derivati basati sul sottostante valutario. Si tratta di contratti standardizzati con i quali le parti si impegnano a scambiarsi una determinata valuta a un prezzo prefissato in una futura data prestabilita per la liquidazione. I future su valute (currency futures) vengono negoziati sui cosiddetti mercati a termine come il Chicago Mercantile Exchange.

La negoziazione delle valute può rivelarsi un’attività molto remunerativa. Tuttavia, data la sensibilità del mercato e l’elevata volatilità, si tratta di un settore ad alto rischio per gli operatori inesperti. Per gli scambi valutari, infatti, si deve sempre tenere sotto osservazione la situazione economica in due Paesi e spesso anche diversi indicatori economici e congiunturali che talora possono risultare contraddittori. Bisogna ad esempio considerare quale Paese presenta una maggiore crescita del PIL o un più alto tasso di occupazione, esaminare l’andamento dei tassi d’interesse, dell’inflazione o degli indici dei direttori degli acquisti, e tenere presente chi ha vinto le elezioni. Prima di affacciarsi sul mercato valutario, gli investitori dovrebbero quindi valutare attentamente il proprio livello di esperienza, i propri obiettivi d’investimento e la propria tolleranza al rischio.

Da una parte, l’andamento dei tassi di cambio a breve termine è difficile da prevedere; dall’altra, la politica, le banche centrali e le crisi concorrono notevolmente a determinare le fluttuazioni dei corsi di cambio e possono talora deviarli artificialmente. Basti pensare allo shock del franco forte nel gennaio del 2015, causato dalla decisione di abolire il tasso minimo di cambio con l’euro introdotto nel 2011, nonché ai continui interventi sul mercato valutario effettuati dalla Banca nazionale svizzera allo scopo di indebolire il franco. Ne sono esempi anche la politica monetaria anticonvenzionale messa in atto dalle banche centrali di tutto il mondo o gli attacchi speculativi sulle valute orchestrati da grandi investitori. Per la maggior parte dei privati le operazioni sul mercato valutario sono fin troppo rischiose e scherzando col fuoco – si sa – si finisce facilmente per bruciarsi. Ciononostante, su questo blog affronteremo occasionalmente anche altri aspetti del mercato valutario.