Es gibt unzählige Möglichkeiten, Geld anzulegen. Und genau in dieser Vielfalt liegt auch die Tücke – oder die berühmte «Qual der Wahl». Doch mit einer Anlagestrategie, die zu Ihnen passt, fällt die Auswahl leichter. Wir zeigen Ihnen, worauf es ankommt.

Was ist eine Anlagestrategie?

Eine Anlagestrategie ist wie ein roter Faden, der Ihnen Orientierung gibt: Sie legt fest, wie Sie Ihr Vermögen auf verschiedene Anlageklassen wie Aktien, Obligationen, Liquidität und übrige Anlagen (Immobilien, Gold usw.) verteilen. Dabei orientiert sie sich an Ihren individuellen Zielen, Ihrer Risikobereitschaft und Ihrem Anlagehorizont. Doch warum ist das so wichtig?

Spontane Entscheidungen oder das Mitlaufen bei kurzlebigen Hypes mögen gelegentlich Gewinne bringen, doch oft gleichen sie einem Glücksspiel. Was heute Erfolg verspricht, kann morgen Verluste einfahren. Der Schlüssel zum langfristigen Erfolg liegt vielmehr in Disziplin und Konsequenz: Denn wer sich an eine gut durchdachte Strategie hält, hat nicht nur bessere Chancen auf Stabilität, sondern bleibt auch in turbulenten Marktphasen gelassen.

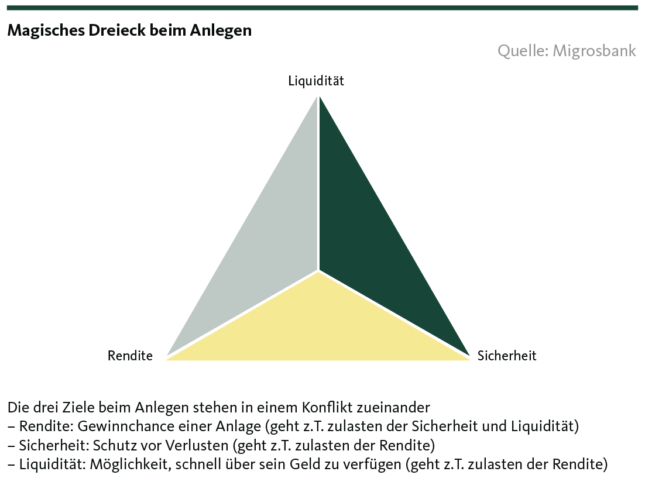

Das magische Dreieck: Rendite, Sicherheit, Liquidität

Das magische Dreieck der Geldanlage beschreibt die drei zentralen Ziele jeder Investition: Rendite, Sicherheit und Liquidität. Diese drei Faktoren stehen jedoch in einem Spannungsverhältnis zueinander – keine Anlagestrategie kann alle drei gleichzeitig maximieren. Deshalb ist es wichtig, Ihre Prioritäten klar zu setzen.

- Rendite: Wenn Ihre Investitionen wachsen und Erträge erzielen sollen, benötigen Sie Anlageformen mit höheren Renditechancen – zum Beispiel Aktien. Doch mehr Rendite bedeutet auch mehr Risiko.

- Sicherheit: Möchten Sie Ihr Vermögen schützen und Risiken minimieren, eignen sich Anlageklassen wie Obligationen. Der Preis für mehr Sicherheit ist weniger Rendite.

- Liquidität: Sie brauchen jederzeit Zugriff auf Ihr Geld? Dann sollten Sie in Anlageformen investieren, die schnell verfügbar sind, wie kurzfristige Festgelder. Der Preis dafür: niedrigere Renditen.

Die Herausforderung besteht darin, eine Balance zu finden, die Ihren Bedürfnissen und Zielen entspricht.

Welche Anlagestrategien gibt es?

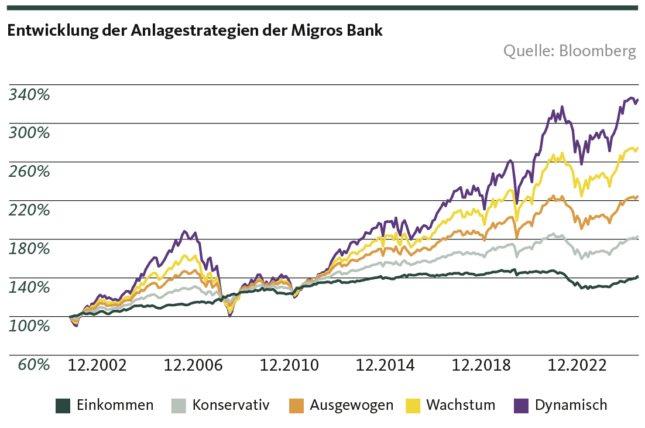

Je nach Anlagehorizont und Renditeerwartung lassen sich fünf Anlagestrategien ableiten:

- Einkommen: Sie schätzen Sicherheit und Risikominimierung. Oberste Priorität hat der Erhalt Ihres Kapitals. Vor allem Zinserträge aus Obligationen sorgen für einen Wertzuwachs im Verlauf der Zeit.

- Konservativ: Auch bei dieser Strategie geniesst Sicherheit eine hohe Priorität, allerdings können Sie etwas grössere Wertschwankungen verkraften und setzen auf höhere Renditen. Hierfür wird ein Teil Ihres Kapitals in Aktien investiert.

- Ausgewogen: Sie setzen auf einen ausgewogenen Mix aus Renditechancen und Risiko. Mit dieser Strategie wird ihr Geld jeweils etwa zur Hälfte in Aktien und Obligationen investiert. Durch die etwas grösseren Wertschwankungen, steigt zwar das Risiko, aber auch die mögliche Rendite.

- Wachstum: Sie möchten Gewinne mit Ihrem Geld erzielen und verkraften das damit verbundene Wertschwankungsrisiko. Ungefähr zwei Drittel Ihres Vermögens werden in Aktien investiert, um stark von den Entwicklungen an den Finanzmärkten zu profitieren.

- Dynamisch: Sie möchten stark überdurchschnittliche Renditen erzielen und können ein hohes Wertschwankungsrisiko tragen. Ihr Geld wird fast komplett und mit einem Zeithorizont von mindestens acht bis zehn Jahren in wachstumsorientierte Aktien investiert.

Wie finde ich die passende Strategie?

Geld anlegen ist eine sehr persönliche Angelegenheit, abhängig von der jeweiligen Lebenssituation, den Bedürfnissen und Erwartungen. Das Festhalten Ihrer persönlichen Ziele, Ihres Anlagehorizonts und Ihres Risikoprofils sind die entscheidenden Bausteine, um die passende Strategie zu finden.

Anlageziel

Ihr Anlageziel ist der erste und wichtigste Schritt, um die passende Anlagestrategie zu finden. Es gibt Aufschluss darüber, was Sie mit Ihrem Vermögen erreichen möchten und wie Sie Ihre Investments strukturieren sollten. Typische Ziele sind:

- Vermögensaufbau: Sie möchten ganz grundsätzlich Ihre finanzielle Situation verbessern. Egal, ob Sie klein anfangen oder bereits über ein gutes Polster verfügen – bei der Vermögensoptimierung geht es immer darum, eine gute Rendite zu erzielen. Das Ergebnis hängt dann aber von Ihrem Anlagehorizont und Ihrer Risikobereitschaft ab.

- Immobilienerwerb: Wenn Sie sich ein Wohnungs- oder Hauskauf zum Ziel setzen, sollten Ihre Anlagen auf Kapitalerhalt und Liquidität ausgelegt sein. Der Anlagehorizont richtet sich nach dem Zeitpunkt, bis wann Sie den Traum vom Eigenheim verwirklicht haben möchten.

- Grössere Auslagen: Planen Sie eine grössere Anschaffung, etwa eine Ausbildung oder den Kauf eines Autos, steht die schnelle Verfügbarkeit Ihres Kapitals im Vordergrund. Auch hier stellt sich die Frage, per wann Sie das Geld benötigen – dies bestimmt Ihren Anlagehorizont.

Anlagehorizont

Der Anlagehorizont gibt vor, wie lange Sie Ihr Geld investieren möchten, bevor Sie darauf zugreifen. Er ist eng mit Ihrem Anlageziel verknüpft und entscheidend dafür, welche Strategie am besten zu Ihnen passt. Je nach zeitlichem Rahmen unterscheidet man drei Horizonte:

- Kurzfristig: Ein Anlagezeitraum von bis zu drei Jahren. Hier ist Sicherheit das oberste Gebot. Ihr Kapital sollte in risikoarmen und liquiden Anlageformen geparkt werden, etwa in Sparkonten oder kurzfristigen Festgeldern. So steht das Geld bereit, wenn Sie es kurzfristig benötigen.

- Mittelfristig: Eine Anlagedauer von drei bis zehn Jahren bietet mehr Spielraum. In diesem Zeitraum können Sie sich auf eine ausgewogene Strategie mit einem Mix aus stabilen und renditeorientierten Anlagen konzentrieren. Dadurch profitieren Sie von Wachstumspotenzial, ohne Ihr Kapital unnötig zu gefährden.

- Langfristig: Alles, was über zehn Jahre hinausgeht, bietet die besten Chancen auf hohe Renditen. Mit einem langen Anlagehorizont können Sie grösseren Wertschwankungen entspannt begegnen und von renditestarken Investments wie Aktien u.a. profitieren – ideal für Vermögensaufbau und Altersvorsorge.

Risiko- bzw. Anlegerprofil

Das Anlegerprofil, auch Risikoprofil genannt, setzt sich aus zwei Aspekten zusammen: Ihrer Risikofähigkeit und Ihrer Risikobereitschaft. Was ist der Unterschied?

- Risikofähigkeit: Diese beschreibt Ihre objektive Fähigkeit, Verluste zu verkraften. Sie hängt von Ihrer finanziellen Situation ab, etwa Ihrem Einkommen, Vermögen oder bestehenden Verpflichtungen. Wenn Sie über ausreichend finanzielle Reserven verfügen, können Sie grössere Risiken eingehen, ohne Ihre finanzielle Sicherheit zu gefährden.

- Risikobereitschaft: Diese beschreibt Ihre persönliche Einstellung gegenüber Risiken. Manche Menschen fühlen sich bei grösseren Wertschwankungen unwohl, während andere bereit sind, Risiken einzugehen, um höhere Renditen zu erzielen. Es geht in diesem Fall um die Einschätzung der eigenen Kenntnisse und Erfahrungen, der persönlichen Risikotoleranz bzw. des Verhaltens bei stark steigenden und sinkenden Märkten.

Die subjektive Risikobereitschaft kann also von der objektiven Risikofähigkeit abweichen. Das Anlegerprofil kombiniert die Risikofähigkeit und die Risikobereitschaft. Im Zweifelsfall sollte die Risikofähigkeit überwiegen.

Häufige Fehler: Was muss ich bei der Umsetzung beachten?

Eine gute Anlagestrategie ist nur der erste Schritt. Damit Sie langfristig erfolgreich investieren, ist es wichtig, typische Fehler zu vermeiden. Diese können selbst bei der besten Planung Ihre Rendite schmälern oder Ihre Ziele gefährden.

Mangelnde Diversifikation

Setzen Sie nie alles auf eine Karte. Eine breite Streuung Ihrer Anlagen über verschiedene Anlageklassen, Branchen und Regionen mindert das Risiko. So vermeiden Sie Klumpenrisiken, bei denen Verluste in einem Bereich Ihr gesamtes Portfolio beeinträchtigen können. Eine gute Möglichkeit zur Diversifikation bieten Fonds.

Emotionale Entscheidungen

Finanzmärkte schwanken – das gehört zum Anlegen. Panikverkäufe bei sinkenden Kursen oder impulsive Käufe in Boomphasen schaden meist mehr, als sie nutzen. Bleiben Sie Ihrer Strategie treu und handeln Sie nicht aus Emotionen heraus. Gut zu wissen: Kurzfristige Kursschwankungen lassen sich über einen langfristigen Anlagehorizont in den allermeisten Fällen wieder ausgleichen.

Die Tatsache, dass es in den vergangenen rund hundert Jahren keine 15-Jahres-Periode gab, in welcher eine Investition in Schweizer Aktien eine negative Rendite abwarf, verdeutlicht eindrücklich die risikomindernde Wirkung eines langen Anlagehorizonts.

Kein oder zu seltenes Rebalancing

Auch wenn Sie an Ihrer gewählten Strategie festhalten: Prüfen Sie regelmässig, wie sich Ihr Portfolio bzw. die gewählten Anlageklassen entwickeln. Wenn eine Anlageklasse an Wert gewinnt und eine andere an Wert verliert, entsprechen die Anteile im Portfolio möglicherweise nicht mehr der ursprünglich gewählten Strategie. Ohne regelmässige Anpassungen kann das Gleichgewicht zwischen Risiko und Rendite aus der Balance geraten. Um dies zu verhindern bzw. die Verteilung der Investments gemäss der Anlagestrategie wiederherzustellen, eignet sich ein sogenanntes Rebalancing.

Wie funktioniert Rebalancing?

Vereinfacht gesagt, gibt es drei Arten von Rebalancing:

- Kalender-Rebalancing: Die Anpassung der Asset Allocation wird fix nach bestimmten Zeitperioden durchgeführt, z.B. monatlich, quartalsweise, einmal jährlich. Der Nachteil: Es erfolgt konsequent ein Rebalancing unabhängig davon, wie gross die Abweichung von der Zielstrategie ist.

- Bandbreiten-Rebalancing: Ein Rebalancing erfolgt, wenn die Abweichung von den anfänglich definierten Zielquoten bestimmte Schwellenwerte erreicht, z.B. plus/minus 1, 5 oder 10 Prozent. Der Nachteil: Diese Methode benötigt ein enges Monitoring, ob die Toleranzkorridore verletzt sind. Ein weiterer Nachteil: Allenfalls braucht es je nach Anlageklasse unterschiedliche Schwellen – breitere Korridore bei illiquiden Anlagen mit hohen Transaktionskosten (z.B. Direktengagements in Immobilien), engere bei sehr volatilen Vermögenswerten (z.B. bei Kryptowährungen und Rohstoffen).

- Kombiniertes Kalender- und Bandbreiten-Rebalancing: Das Monitoring geschieht in fixen zeitlichen Abständen, ein Rebalancing erfolgt aber nur, wenn zu diesem Zeitpunkt die Bandbreiten verletzt sind.

Falscher Zeithorizont

Oft wird der Anlagehorizont falsch eingeschätzt. Wer Geld kurzfristig benötigt, sollte nicht in risikoreiche Anlagen investieren. Und wer langfristig sparen möchte, sollte sich nicht auf sichere, aber renditearme Anlagen beschränken.

Unrealistische Erwartungen

Renditen entstehen nicht über Nacht. Wer schnelle Gewinne erwartet, wird oft enttäuscht. Realistische Ziele und ein klarer Fokus auf die langfristige Entwicklung bewahren Sie vor Frustration.

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide aufgrund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Der Inhalt dieser Publikation wurde möglicherweise ganz oder teilweise mit Hilfe künstlicher Intelligenz erstellt. Die Migros Bank AG verwendet beim Einsatz von künstlicher Intelligenz ausgewählte Technologien und veröffentlicht keine maschinell generierten Inhalte ohne menschliche Überprüfung. Unabhängig davon, ob die vorliegenden Informationen mit oder ohne Unterstützung durch künstliche Intelligenz erstellt wurden, übernimmt die Migros Bank AG keine Garantie für die Richtigkeit oder Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche im Zusammenhang mit diesen Informationen entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.