Rund um die Vorsorge gibt es grosse Steuersparmöglichkeiten und viel Potenzial zur Steueroptimierung. Auch für die Themen Familie, Partnerschaft und Erbschaften geben wir Ihnen einige Tipps für eine geringere Steuerbelastung.

Mit einer geschickten Planung können Sie bei der beruflichen Vorsorge (zweite Säule des Schweizer Vorsorgesystems) und beim privaten Sparen (dritte Säule) mehrere zehntausend Franken Steuern sparen. Gerne führe ich Sie durch die zentralen Themen der Optimierung.

Säule 3a oder Pensionskasse?

Soll ich meine Ersparnisse besser in die Pensionskasse oder in die Säule 3a einzahlen? Gerade bei jüngeren Personen ist der Fall klar: Priorität hat die 3. Säule. Denn wenn Sie in einem Jahr das Einzahlen verpassen, können sie das Versäumte nicht mehr nachholen. Bei der zweiten Säule hingegen können Sie den Zeitpunkt des Einkaufs flexibel wählen. Für die meisten Personen ist es deshalb vorteilhaft, ab einem Alter von 50 bis 55 Jahren Einzahlungen in die Pensionskasse zu leisten. Das gilt besonders für Personen mit einem hohen Einkommen sowie für Eltern, deren Kinder jetzt erwachsen werden (Wegfall des Kinderabzugs). In beiden Fällen helfen Pensionskassen-Einkäufe, die Steuerprogression zu brechen.

Berechnen Sie Ihren Steuervorteil der Säule 3a

Die Säule 3a bietet allein aufgrund der eingesparten Steuern eine Nettorendite von 2,74 Prozent pro Jahr. Diese Kalkulation bezieht sich auf eine alleinstehende Person in Basel mit einem Bruttoeinkommen von 100 000 Franken und jährlichen Einzahlungen von 3000 Franken während 20 Jahren. Wenn Sie 2018 die 3000 Franken einzahlen, machen diese 2,74 Prozent bereits 862 Franken Steuerersparnis und über die gesamte Laufzeit 17 240 Franken aus. Der Zinsertrag des Vorsorgekontos (aktuell bei der Migros Bank 0,4 Prozent) ist noch nicht mal eingerechnet.

Ihr Steuervorteil der Säule 3a hängt erheblich vom Wohnort und von Ihrer persönlichen Einkommenssituation ab. Sie können ihn mit unserem Online-Rechner eruieren: Meine Steuerersparnis 3a berechnen

Steuervorteile dank grosszügiger Pensionskasse

Üblicherweise finanzieren Arbeitgeber und Arbeitnehmer die Einzahlungen in die Pensionskasse je zur Hälfte. Diese Sparbeiträge in die Pensionskasse sind steuerlich vom Einkommen abzugsfähig. Da sie im Nettolohn, der in der Steuererklärung angegeben wird, bereits abgezogen sind, werden sie oftmals gar nicht als Steuervergünstigung wahrgenommen.

Besonders grosszügige Unternehmen gehen auf eigene Kosten über das gesetzliche Minimum hinaus, indem sie höhere Sparbeiträge in ihren Pensionskassen-Lösungen vorsehen. Auch dieser zusätzliche Beitrag ist steuerfrei. Aus steuerlicher Optik sind Arbeitgeber mit hohen Pensionskassenbeiträgen attraktiv.

Brechen Sie die Steuerprogression

Neben den direkt vom Arbeitgeber überwiesenen Beiträgen können Sie zusätzlich weitere Teile Ihres Ersparten in die Pensionskasse einzahlen. Solche zusätzlichen Einzahlungen verbessern die Leistungen im Alter. Sie sind unter der Voraussetzung möglich, dass eine Einkaufslücke besteht. Wie hoch die maximal zulässige Einkaufssumme in Ihrer Pensionskasse ist, können Sie dem jährlichen Vorsorgeausweis entnehmen. Ehe Sie sich für einen Einkauf entscheiden, ist auf jeden Fall die Qualität der Pensionskasse (Deckungsgrad, Höhe des Zins- und Umwandlungssatzes usw.) zu prüfen.

Wenn Sie Pensionskassen-Einkäufe tätigen, verteilen Sie diese idealerweise über mehrere Jahre, um die Steuerprogression auf besonders wirksame Weise zu brechen. Wichtig: Nach einem Einkauf gilt eine Sperrfrist von drei Jahren, während der kein Kapital aus der Pensionskasse bezogen werden darf.

Die flexible Pensionierung lohnt sich finanziell

Die Erwerbstätigkeit über das ordentliche Pensionierungsalter hinaus ist finanziell attraktiv. Erstens lässt sich der Bezug der AHV-Rente um bis zu fünf Jahre aufschieben, was der Steuerprogression entgegenwirkt. Zweitens steigt die spätere AHV-Rente um bis zu 31,5 Prozent (siehe AHV-Merkblatt Flexibler Rentenbezug). Ein solcher Aufschub lohnt sich jedoch nur bei einer hohen Lebenserwartung. Drittens kann man (auch bei einem reduzierten Pensum) bis maximal fünf Jahre über das Pensionsalter hinaus in die Säule 3a einzahlen – und dies reduziert die Einkommenssteuer.

Staffeln Sie die Bezüge Ihres Vorsorgekapitals

Auszahlungen von Guthaben aus der Pensionskasse und Säule 3a werden gesondert vom Einkommen und mit einem reduzierten Tarif besteuert. Es resultiert dennoch eine happige Steuerrechnung – insbesondere, wenn im selben Jahr 3a-Gelder und Kapital aus der zweiten Säule bezogen werden. Dieser Effekt lässt sich abmildern: Ehepartner sollten die Bezüge ihres Pensionskassenkapitals und ihrer 3a-Gelder zeitlich staffeln, damit die Bezüge auf verschiedene Steuerjahre fallen. Für alle Personen gilt unabhängig vom Zivilstand: Richten Sie in der Säule 3a mehrere Vorsorgekonten ein, denn das Kapital pro Konto muss im Alter jeweils in einer einzigen Auszahlung bezogen werden. Wenn Sie mehrere Konten haben, ist dennoch ein Staffelungseffekt möglich. Sie können die einzelnen Konten flexibel während einer Periode von fünf Jahren auflösen. Oft bedeutet dies Steuereinsparungen im Bereich von zehntausenden Franken (vgl. Sie dazu unseren früheren Blogbeitrag zur Pensionsplanung mit 60 Jahren).

Bezüge vom Freizügigkeitsguthaben optimal planen

Wer in Pension geht, kann Pensionskassenkapital auf ein Freizügigkeitskonto oder -depot überweisen. Die Besteuerung erfolgt erst beim Bezug, und zwar getrennt vom Einkommen und zu einem reduzierten Tarif. Da Freizügigkeitsguthaben bis zu fünf Jahre vor oder nach dem regulären AHV-Pensionierungsalter bezogen werden können, empfiehlt sich aus steuerlicher Sicht oft ein späterer Bezug. Dies umso mehr, wenn das Freizügigkeitsguthaben in Wertschriften investiert ist und somit eine höhere Rendite erwirtschaftet wird als auf dem Konto; es werden nämlich während der Laufzeit weder Vermögen noch Erträge besteuert.

Bei einem vorzeitigen Bezug des Freizügigkeitsguthabens – sei es aufgrund einer freiwilligen oder unfreiwilligen Erwerbsaufgabe vor dem frühesten Pensionierungszeitpunkt – ist darauf zu achten, dass das Freizügigkeitsgeld auf zwei getrennte Freizügigkeitseinrichtungen überwiesen wird. Die beiden Guthaben können dann gestaffelt in verschiedenen Jahren bezogen werden. Und so lassen sich in den meisten Fällen Steuern sparen.

Ein Teilkapitalbezug im Rahmen des Vorbezuges zur Wohneigentumsförderung sowie beim definitiven Verlassen der Schweiz ist möglich. Ob das steuerlich interessant ist, hängt von der Praxis Ihres Wohnkantons ab.

Kapital oder Rente? Oftmals ist der Mix die beste Lösung

Wer das Pensionskassenguthaben in Form eines einmaligen Kapitalbezugs auszahlen lässt, fährt rein steuerlich betrachtet besser. Denn in der Regel liegt der entsprechende Steuersatz bei rund 10 Prozent, wobei zwischen den Kantonen erhebliche Unterschiede bestehen. Eine Rente hingegen muss zu hundert Prozent als Einkommen versteuert werden. Trotzdem wählt die Mehrheit der zukünftigen Pensionierten die Rentenlösung, weil diese bis zum Lebensende ein fixes Einkommen garantiert. Mit einem Teilkapitalbezug lassen sich die Vorteile der beiden Möglichkeiten kombinieren.

Zu beachten ist allerdings: Gemäss der geplanten Reform der Ergänzungsleistungen (EL) soll der Kapitalbezug im obligatorischen Teil der beruflichen Vorsorge (Löhne bis CHF 84 600) verboten werden.

Enorme Unterschiede bei den Steuern für Familien

Für Familien mit einem eher tiefen Einkommen sind die Kantonshauptorte Zug, Genf und Bellinzona aus steuerlicher Sicht am günstigsten.

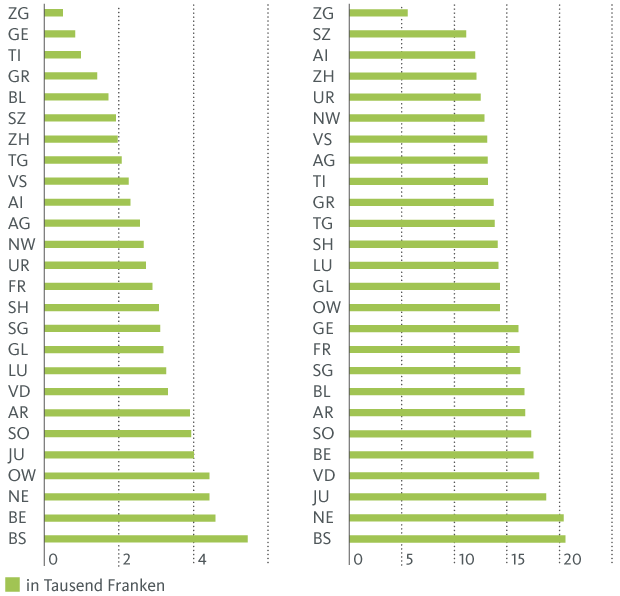

Bei einem Einkommen von 80 000 bezahlt eine Familie mit zwei Kindern im Kanton Zug lediglich 497 Franken Steuern. Gegenüber dem zweitgünstigsten Kanton Genf, wo der Fiskus 822 Franken verlangt, stellt das eine Differenz von 325 Franken der jährlichen Steuerbelastung dar (siehe Grafik).

In den Städten Basel, Bern und Neuenburg hingegen zahlt eine Familie mit zwei Kindern 4400 bis 5400 Franken – also bis zu rund 4900 Franken mehr als in Zug.

Bei einem hohen Bruttoeinkommen von 150 000 Franken und gleichbleibenden Annahmen differieren die Steuerbelastungen je nach Kanton extrem. Wie aus der Grafik ersichtlich ist, ist wiederum Zug weitaus am günstigsten mit 5570 Franken, gefolgt von Schwyz und Appenzell Innerrhoden. Am teuersten sind Delémont, Neuenburg und Basel. Hier muss die gleiche Familie bis zu 20 600 Franken an Steuern bezahlen. Interessant ist, wie sich die Platzierung etlicher Kantone von den tiefen zu den hohen Einkommen verschiebt: So ist Liestal für Familien mit einem eher geringen Verdienst noch am fünftgünstigsten. Für gutverdienende Familien dagegen fällt dieser Ort auf Rang 19 zurück. Genau umgekehrt verhält es sich zum Beispiel in Sarnen (Obwalden): Dieser Kantonshauptort liegt auf Rang 23 bei einem Einkommen von 80 000 Franken, steigt aber auf Platz 15 für Familien mit einem Einkommen von 150 000 Franken.

So viel Steuern bezahlen Sie je nach Kantonshauptort

Grafik rechts: Steuerbelastung einer Familie mit zwei Kindern und einem Bruttoeinkommen von 150 000 Franken (Kantons-, Gemeinde- und Kirchensteuern 2017)

Quelle: Migros Bank

Bis zu 12 000 Franken Steuerrabatt pro Kind

Auf Ebene der Bundessteuer beträgt der Abzug pro Kind einheitlich 6500 Franken. Im Kantonsvergleich hingegen variiert der Kinderabzug stark. In Bern etwa sind es 8000 Franken. Im Kanton Zug ist pro Kind ein Abzug von 12 000 Franken zugelassen – nach dem vollendeten 15. Lebensjahr sind es sogar 18 000 Franken. In den Kantonen Appenzell Ausserrhoden, Jura, Nidwalden und Neuenburg hingegen können für ein minderjähriges Kind zwischen 5000 und 6000 Franken abgezogen werden. Diese Steuerbelastungen gelten für Familien mit zwei Kindern, in denen lediglich ein Elternteil arbeitet und die Kinder zuhause betreut werden.

Doppelverdiener mit fremdbetreuten Kindern zahlen viel weniger Steuern

Wenn dagegen beide Eltern arbeiten und die Kinder in einer Krippe oder einem Hort betreut werden, sinkt die Steuerbelastung je nach Kanton nochmals deutlich. In Graubünden beispielsweise sinkt dann die Steuerbelastung bei einem Bruttoeinkommen von 120 000 Franken von rund 8200 auf 3800 Franken. In Bern fällt die Steuerbelastung von 11 600 auf 7500 Franken. Ein wichtiger Faktor für diese kantonal sehr unterschiedliche Besteuerung ist der so genannte Fremdbetreuungsabzug.

Steuerliche «Heiratsstrafe» und die AHV

Die steuerliche Benachteiligung von Ehepaaren gilt als heisses politisches Eisen. Inzwischen haben Bund und Kantone etliche Massnahmen umgesetzt, um die so genannte “Heiratsstrafe” zu lindern. Daher gibt es inzwischen viele Situationen, in denen ein verheiratetes Paar steuerlich bessergestellt ist als ein Konkubinatspaar. Tendenziell gilt:

- Je weniger ein Paar verdient, desto eher lohnt sich aus steuerlicher Perspektive eine Heirat.

- Je unterschiedlicher die Einkommen der beiden Partner sind, umso besser ist aus steuerlicher Sicht eine Ehe.

Oftmals fahren Konkubinatspaare mit Kindern besser. Zum einen profitieren sie in einigen Kantonen vom attraktiveren Verheiratetentarif, der auch für Eineltern gilt. Zum anderen unterliegen sie nicht dem Effekt der Steuerprogression, weil die Einkommen der beiden Eltern nicht zusammengezählt werden.

Gewichtige Auswirkungen hat der Zivilstand eines Paares auch bei der AHV: So erhält ein Ehepaar eine Rente von maximal 3525 Franken (150 Prozent der Einzelrente von 2350 Franken), während im Konkubinat bei zwei maximalen Einzelrenten kumuliert 4700 Franken ausbezahlt werden. Im Todesfall eines Ehepartners zahlt die AHV dem Witwer oder der Witwe dafür eine Hinterlassenenrente, während Partner im Konkubinat leer ausgehen.

Regelmässige Unterhaltsbeiträge lassen sich abziehen

Wer monatliche Alimente zahlt, kann sie vom Einkommen abziehen. Der Empfänger oder die Empfängerin muss sie als Einkommen versteuern und macht dafür den Kinderabzug geltend. Dies gilt jedoch nur bis zur Volljährigkeit der Kinder. Im Fall einer einmaligen Kapitalleistung ist die Alimente nicht von der Steuer absetzbar, beim Empfänger sind sie allerdings steuerfrei (Ausnahme: Kanton Wallis).

Das Darlehen als Alternative zur Schenkung

Anstelle eines Erbvorbezugs oder einer Schenkung können Eltern ihren Kindern ein Darlehen gewähren. Steuerrechtlich verbleibt das Vermögen beim Darlehensgeber, der allfällige Zinsen als Ertrag ausweist. Der Empfänger (Nachkomme) hat eine Schuld auf der Vermögensseite und kann allfällige Zinsen vom Einkommen abziehen. Der Vorteil: Im Bedarfsfall kann das Darlehen zurückgefordert werden. Wichtig ist der Abschluss eines schriftlichen Darlehensvertrages.

Darlehen statt Schenkungen können auch vorteilhaft sein, wenn das Kapital an Konkubinatspartner, Schwiegersöhne oder -töchter geht. Denn der Steuersatz für Nichtverwandte erreicht bis zu 50 Prozent. Bei Vermögenswerten, die voraussichtlich stark an Wert gewinnen, kann sich eine frühzeitige Übergabe lohnen, da der Wertzuwachs bis zur Erbteilung nicht mehr von der Erbschaftssteuer erfasst wird. Zu berücksichtigen ist, dass einige Kantone einen Freibetrag bei Schenkungen vorsehen.

Prüfen Sie Erbschaften auf Schwarzgeld

Beim Bund gibt es eine vereinfachte Nachbesteuerung für Erben. Dabei beziehen sich die Nachsteuern inklusive Verzugszinsen lediglich auf die letzten drei Steuerperioden vor dem Todesjahr der Erblasser. Diese Regelung kommt nur zur Anwendung, wenn die Steuerbehörden zuvor keine Kenntnis von einer Steuerhinterziehung des Verstorbenen hatten und die Erben ihre Mitwirkungspflichten erfüllen (vollständiges Nachlassinventar).

Herzlichen Dank für diesen äusserst hilfreichen Blogbeitrag! Daran kann sich so manche Finanzinstitution ein Beispiel nehmen. Meine Fragen wurden allesamt in einem Artikel beantwortet!

Guten Tag Frau Brecher

Ich danke Ihnen vielmals für Ihr positives Feedback.

Beste Grüsse

Jeannette Schaller

Die Aussage, dass man Pensionskassenkapital auf ein Freizügigkeitskonto überweisen kann wenn man in Pension geht, ist schlichtweg falsch. Die meisten Pensionskassen lösen ab Alter 58 den Vorsorgefall aus und zahlen die Altersleistung in Renten- oder Kapitalform aus. Eine Überweisung auf ein Freizügigkeitskonto ist dann ausgeschlossen, ausser man meldet sich arbeitslos oder tritt in eine neue Vorsorgeeinrichtung ein…