In der Steuererklärung 2016 gilt erstmals eine Obergrenze beim Pendlerabzug. Damit steigt die Steuerbelastung für viele Personen spürbar an. In unserer Übersicht zeigen wir konkret, um welche Beträge es hier geht. Auch bei den Geschäftsautos verlangt der Fiskus in Zukunft deutlich mehr.

Der Pendlerabzug gehört zu denjenigen Posten in der Steuererklärung, welche am meisten «einschenken». Allein auf Bundesebene gewährt der Fiskus hier eine Steuerreduktion von über 500 Millionen Franken. Bei den kantonalen Steuern liegt der Betrag sogar noch höher. Mit der Steuererklärung 2016 wird dieser Abzug nun aber massiv gekürzt. Somit fällt die erstmalige Bemessung ins laufende Jahr, die Veranlagung erfolgt dann 2017.

Die entscheidende Strecke für motorisierte Pendler beträgt 9,7 Kilometer pro Fahrtrichtung: Diese ergibt sich aus 220 Arbeitstagen und einer anrechenbaren Pauschale von 70 Rappen pro Kilometer, womit man kumuliert auf den maximalen, für die Bundessteuer gültigen Pendlerabzug von 3000 Franken pro Jahr kommt.

Wer also eine geringere Distanz als 9,7 Kilometer zu bewältigen hat, wird von der Änderung nicht tangiert.

Auch wer für die Nutzung des öffentlichen Verkehrs ein Generalabonnement (der Preis für die 2. Klasse beträgt 3655 Franken) geltend macht, muss nur unwesentlich mehr Steuern berappen.

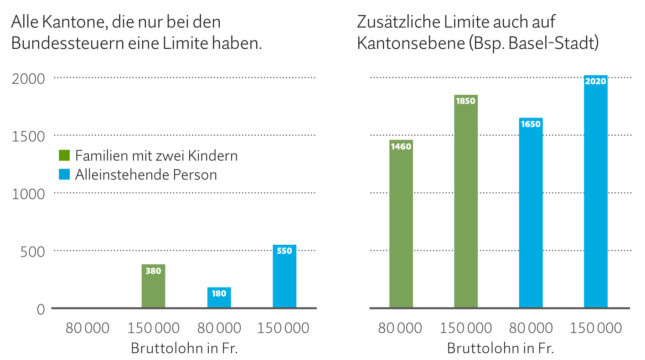

Doch wie teuer wird es nun für diejenigen Steuerzahler, welche eine längere Distanz mit dem Auto bewältigen? In der Grafik sehen Sie die konkreten Kostenfolgen bei einer Pendeldistanz von 30 Kilometern. Wir haben die Berechnung in vier Varianten durchgeführt, je für eine Familie und einen Single sowie für zwei verschiedene Einkommensklassen mit einem Bruttolohn von 80‘000 respektive 150‘000 Franken pro Jahr.

Was auffällt: Wie viel Sie zusätzlich zahlen müssen, hängt primär vom Kanton ab. Überall dort, wo der Pendlerabzug nur bei den Bundessteuern wirksam ist, kommen Sie mit einem moderaten Aufschlag weg. In unseren vier Varianten erhöhen sich die Steuern zwischen null und 550 Franken. Hat Ihr Kanton dagegen auch bei der Staats- und Gemeindesteuer eine Obergrenze für den Pendlerabzug eingeführt, dann wird es deutlich teurer. In Basel-Stadt steigt die Steuerbelastung im gleichen Beispiel um 1460 bis 2020 Franken (vgl. Grafik).

Grosse Differenz zwischen den Kantonen

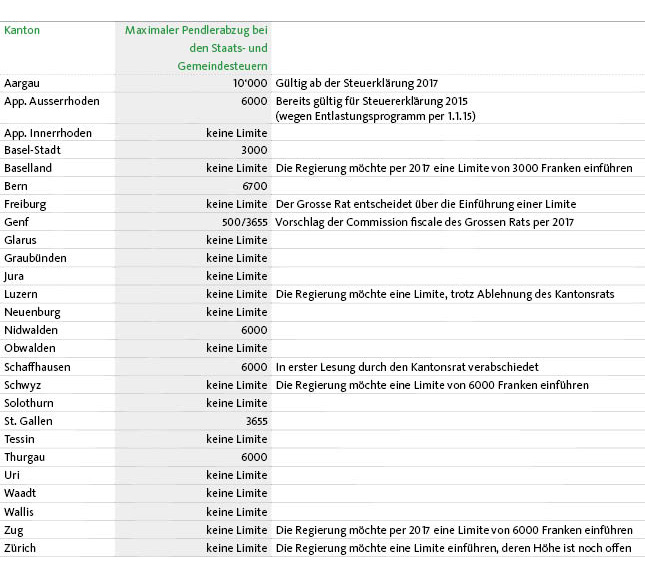

Wie der Pendlerabzug in Ihrem eigenen Kanton geregelt ist, sehen Sie in der unten stehenden Tabelle. Bisher hat einzig Basel-Stadt die Bundeslimite von 3000 Franken übernommen. Die Regierung von Baselland möchte den gleichen Betrag per 2017 einführen. Einen tiefen Grenzbetrag von 3655 Franken hat auch der Kanton St. Gallen bereits beschlossen. Zu beachten ist: In etlichen Kantonen steht der definitive Entscheid noch aus. Ein Spezialfall ist überdies Appenzell Ausserrhoden, wo die kantonale Obergrenze von 6000 Franken schon ein Jahr früher, mit der Steuererklärung 2015, in Kraft getreten ist.

Der aktuelle Stand in Ihrem Kanton

Diese Liste zeigt, ob in Ihrem Kanton nebst der Limite von 3000 Franken bei den Bundessteuern zusätzliche eine Obergrenze bei den Staats- und Gemeindesteuern besteht.

Pendeln im Geschäftsauto wird ebenfalls teurer

Die Änderung beim Pendlerabzug hat überdies bedeutende Konsequenzen für die Steuerabrechnung des Geschäftsautos. Diesen zentralen Aspekt hatten die Steuerbehörden ursprünglich vergessen: Wäre man mit dem Geschäftsauto zur Arbeit gefahren, so hätte man die Obergrenze beim Pendlerabzug nämlich umgehen können. Um dies zu verhindern, hat die Schweizerische Steuerkonferenz kurzfristig per Anfang 2016 die entsprechenden Passagen in der Wegleitung zum Ausfüllen des Lohnausweises überarbeitet.

Die nachfolgenden Ausführungen beziehen sich auf den Fall eines so genannt gemischt genutzten Geschäftswagens, mit dem der Angestellte auch den Arbeitsweg zurücklegt. Bisher musste der Steuerpflichtige für den privaten Gebrauch des Geschäftswagens ein pauschales Naturaleinkommen von jährlich 9,6 Prozent des Kaufpreises als Aufrechnung im Lohnausweis versteuern. Bei einem Kaufpreis von 50‘000 Franken erhöhte sich das Einkommen somit um 4800 Franken.

Neu muss auch der Arbeitsweg als zusätzliche Lohnaufrechnung berücksichtigt werden. Bei einer Pendeldistanz von 30 Kilometern beträgt der Pauschalbetrag 9240 Franken (30km x 2 für die Hin- und Rückfahrt x 70 Rappen pro Kilometer x 220 Arbeitstage). Von diesen 9240 Franken werden nun bei der Bundessteuer die als Pendlerabzug maximal zulässigen 3000 Franken abgezogen. Somit bleibt ein Betrag von 6240 Franken. Dieser wird zusätzlich zur bisherigen Lohnaufrechnung von 4800 Franken ebenfalls zum steuerpflichtigen Einkommen hinzugezählt. Mit der neuen Regelung steigt die Aufrechnung in unserem Beispiel also von 4800 auf 11‘040 Franken – eine massive Erhöhung, welche bestimmt noch für etliche Diskussionen sorgen wird.

Steuerdossier

Nützliche Informationen und Neuerungen zu den Berufsauslagen, der Weiterbildung, den medizinischen Kosten sowie weiteren Abzügen finden Sie im ersten Teil unserer Serie mit 5 x 10 Steuertipps.

20minuten.ch hat unsere Berechnungen übernommen – auch dort wird das Thema rege diskutiert.

Das Gesetz sieht vor, dass ein Arbeitsweg von zwei Stunden annehmbar sei. So sind einige gezwungen, einen Arbeitsweg von 50 km und mehr in Kauf zu nehmen, um ihre monatlichen Rechnungen begleichen zu können. Allein-verdienend mit drei Kindern, fahre ich täglich 140 km (70 hin – 70 zurück) für einen monatlichen Bruttolohn von 3500.- Franken (Netto mit Schichtzulage und Wochenendarbeit um die 3800.-). Ich würde gerne näher zu meinem Arbeitsort ziehen, doch eine Miete, die zwei Drittel meines Einkommens frisst, ist einfach nicht tragbar. Die Benutzung der ÖV ist wegen Schichtarbeit (Früh von 05:00 – 14:00 und Spät von 14:00: 23:30) nicht möglich, da es keine passende Verbindungen gibt. Als Dank dafür, dass ich das Sozialamt nicht belaste, soll ich nun höhere Steuern bezahlen und in der Folge davon, auch gleich noch höhere Krankenkassenprämien, da durch das höhere Einkommen die Ausgleichszahlungen niedriger ausfallen werden. Und schon wieder sind es die Kleinverdiener, die zur Kasse gebeten werden. Das ist die viel gepriesene Solidarität der Schweiz. Wenn bei Volksabstimmungen bloss neidisch auf das Haus des Arbeitskollegen geschielt wird und nicht die Vernunft im Vordergrund steht, wundert es mich nicht, wenn die Sozialkassen immer mehr ausgleichen müssen.

Die Mentalität steht uns selber im Wege.

Solange wir bei politischen und sozialen Entscheidungen nur mit naiver egoistischer Denkweise handeln und nicht mit gesundem Menschenverstand für alle die Zukunft planen.

Der bisherige Pendlerabzug in theoretisch unbeschränkter Höhe begünstigte die Zersiedelung. Die Leute kauften günstiges Land im Thurgau, bauten ein Fertighaus und pendelten dann 40km pro Weg mit dem Auto in den Grossraum Zürich, mit den bekannten Folgen von Stau (= ökonomisch unsinnig, weil unproduktiv). So jemand konnte sein Einkommen dann auch noch um den Abzug der Fahrkilometer um rund CHF 14’000 reduzieren und so rasch 3-5’000 CHF an Steuern sparen, nebst den bedeutend günstigeren Lebenshaltungskosten im Hinterland (Haus-, Landgestehungskosten, Hypothek, Mieten). Ich sehe nicht ein, weshalb so ein Modell auch noch steuerlich begünstigt werden soll? Das ist sowohl aus Sicht des Arbeitgeber- wie auch des Wohnsitzkantons und auch aus wirtschaftlicher Sicht unsinnig. Die Leute sollten aus ökologischen und ökonomischen Gründen dort leben wo sie arbeiten (weniger Stau- und Infrastrukturkosten, höhere Zufriedenheit infolge kürzerem Arbeitsweg. Studien zeigten, dass lange Pendlerwege unglücklich machen). Wenn der persönliche Wunsch nach Landhaus-Idylle höher gewichtet wird als vorgenannte Gründe, dann bezahlt man halt für die Pendlerkosten, ohne hierfür auch noch über Mass stuerlich profitieren zu wollen. Deshalb macht diese steuerliche Korrektur (Maximalabzug) für mich absolut Sinn, wenn das steuerlich nicht mehr begünstigt wird. Aus meinem Team im Büro (Dübendorf) sind nämlich die mit dem Auto pendelnden Aargauer Kollegen regelmässig verspätet im Büro, weil diese im Stau stecken (bleiben)!

Sehr guter Beitrag Herr Schindler

Das einzige was aus meiner Sicht und der Vollständigkeit halber fehlt ist, dass die Begrenzung des Pendlerkostenabzugs auf Bundesebene (d.h. für die direkte Bundessteuer) ein Volksentscheid war! Für diejenigen, die sich nicht mehr daran erinnern aber ein Ja eingelegt haben: diese Bestimmung war Teil der FABI-Vorlage!

Das kommt davon, wenn Umweltschützer an Steuergesetzen herumbasteln…

PS: Die von Herrn Steck aufgezeigte Aufrechnung für Inhaber von Geschäftsautos ist korrekt. Würde diese Aufrechnung nicht erfolgen, so wären unselbständig Erwerbstätige Besitzer von Geschäftsfahrzeugen gegenüber den übrigen unselbständig Erwerbstätigen ohne Geschäftsfahrzeug steuerlich benachteiligt.

Die selbständig Erwerbenden sind übrigens von dieser Regelung NICHT betroffen. Auch hier hat das Parlament (und anschliessend das Volk anlässlich der Abstimmung) wieder einmal «ganze» Arbeit geleistet…!

Aber was ist mit denjenigen, die einfach nur eine Arbeitsmöglichkeit 60 km von der Heimat gefunden haben, um ihre Familie zu ernähren?

Vor zwanzig Jahren, als die Arbeitslosigkeit erstmals auch in der Schweiz Fuss fasste, meinte die Politik, man müsse sich halt den Gegebenheiten anpassen und auch mal einen längeren Arbeitsweg in Kauf nehmen. Und heute behaupten die gleichen Leute, die Kosten für den Arbeitsweg als «Steuerbeschiss» darstellen zu müssen.

Das Problem endet aber nicht mit den Beschränkungen bei den Angestellten. Das Hauptproblem kommt mit den Nutzern von Geschäftsfahrzeugen und einem Arbeitsweg von über 10km/Weg oder (für den Kanton Bern) 22km/Weg. Hier kommt die Belastung rasch mal an die Grenze, wo ein Geschäftsfahrzeug überhaupt noch Sinn macht.

Es braucht eine Referendum für faire(er) Steuerabzüge. Mit vielen Nullrunden bei den Löhnen wird die Steuerrechnung immer mehr zur Belastung.

Also welche Volksvertreter/Partei nimmt sich dieser Entwicklung an?

Wie war das mit dem verfassungsmässigen Grundsatz der Besteuerung nach der wirtschaftlichen Leistungsfähigkeit? Die Kosten für das Pendeln werden nicht weniger, also bleibt mir Ende Jahr weniger Geld, als wenn ich nicht Pendeln müsste. Da müsste man einen Präzedenzfall anstrengen!

Diese neue Regeln sind einfach eine Frechheit gegenüber den Arbeitenden. Es pendelt ja niemanden aus Lust, sondern um ein steuerbares Einkommen zu generieren. Wenn’s so weitergeht, ist es bald ratsam, zuhause zu bleiben und Sozialleistungen zu beziehen. Natürlich treffen diese neuen Regeln die Bundesräte mit ihren Limousinen und Fahrern nicht, und die «Volksvertreter » erhalten meines wissen’s ein G.A., würde mich interessieren wie deren Steuererklärung dann aussieht.

Ist ja klar, dass der arbeitende Teil der Bevölkerung mit Lohnausweis noch mehr geschröpft werden muss. Schliesslich sollen die exorbitanten Ausgaben des Bundes bezahlt werden. Und von wem? Eben.

Die kalte Progression auszugleichen? Da warten wir schon lange darauf. Die maximalen Abzüge für Versicherungsprämien etc. sind schon seit Jahren bei läppischen 3000.– im Kanton und 3500.– beim Bund. Dabei betragen schon die normalen Krankenkassenprämien das Doppelte bis Dreifache dieses Betrages.

Wer wird hier über den Tisch gezogen?