Der Anleihemarkt ist in Bewegung und die Kapitalmarkzinsen tendieren teilweise deutlich nach oben. Das Motto «Higher for longer» gilt nicht nur für die USA, sondern auch für die Eurozone. Diese Entwicklung birgt Herausforderungen und Chancen zugleich.

Am Bondmarkt stehen derzeit die USA im Fokus. Zur Erinnerung: Am Montag kletterte die Rendite für zehnjährige US-Staatsanleihen (Treasuries) bereits zum zweiten Mal innerhalb einer Woche über die bedeutsame Marke von 5 Prozent. Zum letzten Mal wurde diese Schwelle während der Finanzkrise vor 16 Jahren überschritten. Die Marktteilnehmer gehen von einem nachhaltig erhöhten Zinsniveau aus. Oder wie es im Finanzmarktjargon heisst: «Higher for longer».

Die USA sind für einmal kein sicherer Hafen

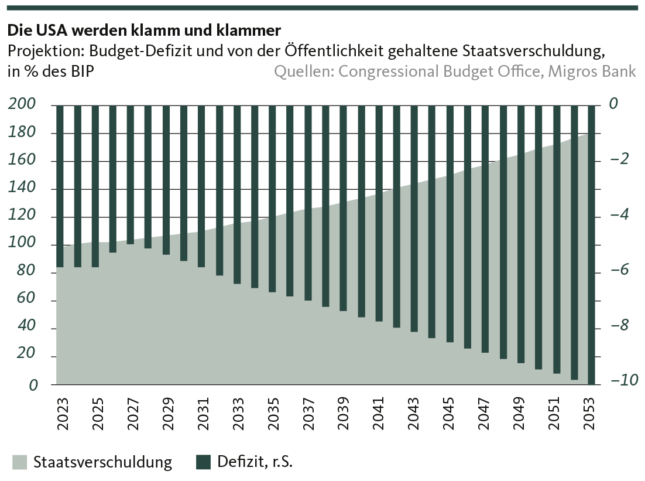

Dass die amerikanischen Kapitalmarktzinsen gerade im aktuellen Umfeld zum Höhenflug ansetzen, ist doch einigermassen erstaunlich. Denn spiegelbildlich zum Renditenanstieg sinken die Kurse der Treasuries – sie stehen unter erheblichen Verkaufsdruck. Dies ist insofern überraschend, weil der amerikanische Bondmarkt in Krisenzeiten normalerweise ein Zufluchtsort für internationale Investoren darstellt. Trotz des Nahost-Konfliktes, des globalen Konjunkturgegenwindes und des Ukrainekrieges gewichten die Anleger offenbar den «Safe-Haven»-Gedanke weniger hoch als andere Aspekte. So dürfte der Abverkauf bei den amerikanischen Anleihen vor allem der zunehmenden Sorge um die US-Staatsverschuldung (siehe Grafik), dem politischen Hickhack und der zunehmenden Einpreisung eines für längere Zeit erhöhten Zinsniveaus geschuldet sein.

Doch nicht nur in den USA ist spürbar Bewegung in den Anleihemarkt gekommen. Auch in der Eurozone haben die Kapitalmarktrenditen zuletzt eine deutliche Aufwärtstendenz aufgewiesen. Um durchschnittlich rund 30 Basispunkte sind die Zinsen für zehnjährige Staatsanleihen seit Jahresbeginn in die Höhe geklettert. Was auf den ersten Blick nach einem überschaubaren Anstieg anmutet, ist nach Jahren des Null- oder sogar Negativzinses jedoch nicht zu unterschätzen. Nicht nur sehen sich Private und Unternehmen mit schmerzhafteren (Re-)Finanzierungskonditionen konfrontiert, sondern auch in manch einem Finanzministerium der Währungsunion dürfte das Unbehagen steigen. Nicht ganz unverständlich angesichts einer durchschnittlichen Verschuldungsquote von mehr als 90 Prozent des Bruttoinlandprodukts (BIP) und einem entsprechend ins Gewicht fallenden Schuldendienst.

Höhere Verschuldung gleich höhere Risikoprämie

Diese Sorge vor einem immer mehr zur Belastung werdenden Schuldendienst gilt besonders ausgeprägt für die hochverschuldeten Euro-Länder. Namentlich im Falle von Italien – das mit einem Verschuldungsgrad von rund 142 Prozent des BIP schon seit längerer Zeit unter scharfer Beobachtung der Finanzmärkte steht – hat die Aufregung zuletzt wieder merklich zugenommen. Das kürzlich vorgestellte Budget der Regierung Meloni mit schuldenfinanzierten Steuererleichterungen und Sozialleistungen ist nicht eben dazu angetan, das Vertrauen in das überschuldete Land zu stärken, das zudem von chronischer Wachstumsschwäche geplagt ist.

Es verwundert folglich nicht, dass die Zinsen für italienische Staatsanleihen tendenziell stärker nach oben zeigen als jene für weniger verschuldete Euro-Staaten. So notiert der Risikoaufschlag für die zehnjährigen Anleihen Italiens gegenüber jenen Deutschlands mittlerweile wieder bei knapp 200 Basispunkten. Noch zur Mitte des Jahrs belief sich dieser «Spread» auf rund 160 Basispunkte.

Die EZB schielt nach Italien

Trotz der gegenwärtigen Ausweitung ist der Renditeabstand zwischen Italien und Deutschland noch deutlich vom Niveau während der Akutphase der Eurokrise entfernt. Im November 2011 etwa kletterte der Risikoaufschlag Italiens zeitweilig auf über 550 Basispunkte. Zu bedenken gilt es jedoch, dass der aktuelle Aufschlag wohl merklich über 200 Basispunkten läge, würde die Europäische Zentralbank (EZB) die italienischen Anleihekurse nicht bereits wieder tatkräftig stützen. Darauf deuten die Daten zu den Reinvestitionen im Rahmen des Krisenprogramms PEPP hin. Mit einem Nettokaufvolumen von rund 2,5 Milliarden Euro erwarb die EZB (bis Ende September) italienische Papiere in überproportionalem Umfang.

Gleichzeitig ist das im letzten Jahr aufgelegte Transmission Protection Instrument (TPI) bislang noch nicht aktiviert. Das TPI erlaubt der EZB im Falle ungewohnt starker Renditeanstiege auch Anleihenkäufe, die über das reine Reinvestitionsvolumen ausgehen. Dass dieses Instrument (noch) nicht zur Anwendung kommt, gleichzeitig die Wiederanlagen in Richtung Italien umgeschichtet werden, deutet daraufhin, dass in Frankfurt zwar keine Alarmstimmung aber doch eine erhöhte Nervosität herrscht. Angesichts der wiederholten Zerreissproben, denen die Eurozone gerade in Krisenzeiten ausgesetzt war, ist diese Nervosität durchaus nachvollziehbar.

«Higher for longer»: Auch eine Chance für Anlegerinnen und Anleger

Ja, der Bondmarkt befindet sich sowohl in den USA als auch in Europa in einer turbulenten Marktphase. Dies dürfte sich spürbar auf die Aktienbörsen und die Realwirtschaft auswirken. Den Zinsanstieg an den Kapitalmärkten aber nur als Herausforderung zu sehen, greift jedoch zu kurz. Für Anlegerinnen und Anleger gewinnt damit eine zentrale Anlageklasse wieder an Attraktivität, was vor dem Hintergrund der Portfoliodiversifikation von Bedeutung ist. Und nicht zuletzt erlauben die nicht mehr unter allen Umständen künstlich tief gehaltenen Kapitalmarktzinsen wieder ein zunehmend unverzerrtes Bild über das Emittenten-Risiko. Etwas, was nach Jahren der sperrangelweit geöffneten Zentralbank-Geldschleusen schon fast nicht mehr vorstellbar war.

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide auf Grund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Die Migros Bank übernimmt keine Garantie für die Richtigkeit bzw. die Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche durch den Gebrauch dieser Information entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.