Chi ha detto che investire deve per forza essere difficile? Con i passi giusti, anche le persone senza esperienza possono fare fruttare il proprio denaro. Desiderate ottimizzare la vostra previdenza per la vecchiaia, sognate di acquistare una casa o volete costituire un patrimonio? Scoprite come fare lavorare il vostro denaro in maniera mirata.

Ma perché investire?

Il pensiero di investire per la prima volta può intimidire: questo è comprensibile, perché si teme di commettere errori. Eppure, investendo correttamente il denaro si aprono interessanti opportunità di rendimento. Anziché lasciarlo su un conto di risparmio è possibile accrescere il patrimonio e raggiungere i propri obiettivi finanziari. Ecco i buoni motivi per investire:

- Investire denaro è un modo efficace per costituire un patrimonio

- Tale patrimonio può essere utilizzato per progetti concreti, ad esempio una formazione, un acquisto di una certa entità o la pianificazione familiare.

- Per quanto riguarda la previdenza per la vecchiaia, gli investimenti offrono maggiori opportunità di rendimento rispetto a un conto di previdenza 3a.

Cosa mi conviene di più, risparmiare o investire?

Il conto di risparmio è considerato un porto sicuro per il denaro, ma è anche la scelta migliore per raggiungere i vostri obiettivi finanziari? È consigliabile fare un confronto:

| Conto di risparmio | Investimento |

| Sicurezza: il vostro denaro è protetto dal sistema di garanzia dei depositi e non si verificano oscillazioni. | Opportunità: con gli investimenti giusti beneficiate di maggiori opportunità di rendimento, anche se possono esserci fluttuazioni. |

| Tassi d’interesse: i bassi tassi d’interesse spesso non coprono nemmeno l’inflazione. | Rendimento: a seconda della strategia e della propensione al rischio, il vostro patrimonio può crescere notevolmente a lungo termine. |

| Flessibilità: il denaro è disponibile in qualsiasi momento, è una soluzione ideale per le riserve d’emergenza o per obiettivi a breve termine. | Prospettiva a lungo termine: gli investimenti sono indicati per obiettivi a medio-lungo termine per i quali non vi occorre immediatamente il denaro. |

| Semplicità di gestione: non dovete prendere decisioni o considerare i rischi. | Personalizzazione: potete adeguare l’investimento agli obiettivi, all’orizzonte temporale e al profilo di rischio individuali. |

Il nostro consiglio: combinare entrambi gli approcci. Tenete una riserva d’emergenza sul conto di risparmio e investite la somma in eccesso: in tal modo vi garantite sicurezza e sfruttate al contempo le opportunità degli investimenti.

Ma da dove inizio? Investire considerando 6 fattori

Per cominciare a investire non è necessario possedere competenze finanziarie, ma è fondamentale essere ben preparati. Gettate le basi per il successo dei vostri investimenti con obiettivi chiaramente definiti, un budget realistico e la strategia giusta.

1. Obiettivi: per cosa risparmio? Cosa desidero ottenere?

Prima di iniziare a investire, dovreste avere le idee chiare sui vostri obiettivi: desiderate risparmiare per la vecchiaia, finanziare un acquisto importante come un’abitazione di proprietà o semplicemente accrescere il vostro patrimonio?

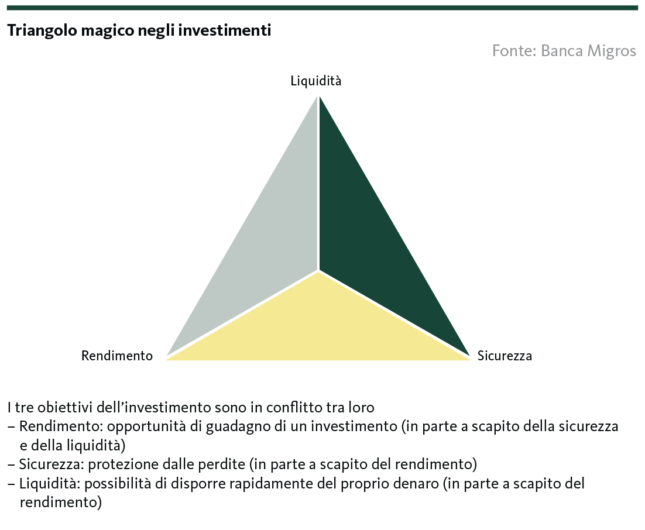

Gli obiettivi determinano non solo quanto risparmiare, ma anche come investire il denaro. Il cosiddetto triangolo magico dell’investimento vi aiuta a stabilire le priorità.

- Sicurezza: desiderate proteggere il vostro capitale?

- Rendimento: che proventi vi attendete?

- Liquidità: il denaro dovrebbe essere disponibile a breve termine?

Questi tre fattori sono spesso in competizione tra loro, è quindi importante focalizzare chiaramente su ciò che si adatta alle vostre esigenze e alla vostra situazione di vita.

2. Budget: quanto denaro posso permettermi di investire?

Prima di investire, è importante conoscere a fondo le proprie finanze. Infatti, andrebbe investito solo il denaro di cui potete fare a meno a lungo termine. A tal scopo elaborate un budget. Per determinare un importo di risparmio realistico, basta considerare le entrate e le uscite.

A partire da quale importo conviene investire?Investire conviene anche con poco denaro. Già a partire da 50 franchi al mese potete beneficiare delle opportunità di rendimento. La chiave sta nella regolarità: è meglio investire regolarmente piccoli importi piuttosto che un’ingente somma tutta insieme. In questo modo il vostro patrimonio cresce gradualmente e si riduce il rischio di iniziare a investire in un momento sfavorevole. Buono a sapersi: molti prodotti d’investimento sono disponibili già a partire da importi minimi bassi, il che rende l’inizio più facile di quanto si pensi.

3. Profilo di rischio: quanto voglio rischiare?

Il profilo di rischio è un fattore decisivo nella scelta dell’investimento. Dipende dall’entità di fluttuazione del valore che siete in grado di sostenere, finanziariamente ed emotivamente.

Fatevi questa domanda:

- Quanto è stabile la mia situazione finanziaria? Posso sopportare perdite temporanee?

- Che approccio ho nei confronti del rischio? Manterrò la calma anche in caso di oscillazioni del mercato?

- Per quanto tempo posso fare a meno di questo denaro? Quanto più è lungo l’orizzonte temporale, tanto maggiori saranno le fluttuazioni che potrete sostenere.

I profili degli investitori vanno da quelli conservativi (elevata sicurezza, basso rischio) a quelli dinamici (rischio elevato, elevate opportunità di rendimento). Il vostro profilo personale vi è utile per sviluppare una strategia d’investimento adeguata, in linea con i vostri obiettivi e la vostra zona di comfort.

| Profilo di rischio | Descrizione della strategia |

| Conservativo | Punta alla sicurezza e alla conservazione del capitale. Questa strategia è indicata per gli investimenti soggetti a fluttuazioni limitate, come le obbligazioni. |

| Bilanciato | Si concentra su un mix di sicurezza e rendimento. Investe sia in azioni che in obbligazioni, in percentuali perlopiù uguali. |

| Crescita | Qui l’obiettivo è spingere sulla crescita del patrimonio. Questa strategia mette in conto fluttuazioni moderate e si focalizza sulle azioni. |

| Dinamico | Rischio elevato ed elevate opportunità di rendimento. Investe prevalentemente in azioni a forte crescita. |

| Speculativo | Questa strategia punta al massimo rendimento. Accettazione elevata per forti fluttuazioni, anche tramite investimenti singoli come le criptovalute. |

4. Quanto è lungo il mio orizzonte d’investimento?

L’orizzonte temporale, ossia il lasso di tempo in cui il denaro deve restare investito, è decisivo per la scelta della vostra strategia. In linea di massima, più lungo è il periodo, maggiori sono le opportunità di rendimento.

- A breve termine (1-3 anni): orizzonte indicato per investimenti sicuri, come i fondi del mercato monetario o i depositi vincolati. Qui si dà la precedenza alla conservazione del capitale.

- A medio termine (3-10 anni): consente una più ampia diversificazione, ad esempio con un mix di azioni e obbligazioni.

- A lungo termine (10+ anni): ideale per investimenti orientati alla crescita come le azioni, poiché le oscillazioni possono essere compensate nel tempo.

Importante: l’orizzonte d’investimento influisce direttamente sulla vostra propensione al rischio. Infatti, con un orizzonte d’investimento più lungo, aumenta la probabilità di compensare le fluttuazioni a breve termine. Lo dimostra anche l’andamento dell’indice azionario svizzero (SMI): mentre nel breve periodo sono possibili flessioni delle quotazioni, nel lungo periodo lo SMI mantiene una crescita solida, almeno così è sempre stato in passato.

5. Portafoglio d’investimenti: quali sono gli investimenti più adatti a me?

Un portafoglio ben ponderato è la base per avere successo negli investimenti, l’importante è che il mix sia efficace. Distribuendo il vostro denaro su diverse classi di asset, riducete al minimo i rischi e aumentate le possibilità di ottenere rendimenti stabili.

La diversificazione è la chiave di tutto: distribuire il capitale su diversi asset (la cosiddetta diversificazione) vi protegge dal rischio di perdite quando un investimento è soggetto a oscillazioni. Ecco una panoramica di alcuni dei principali investimenti:

| Investimenti | Descrizione della strategia | Opportunità di rendimento | Rischio |

| Azioni | Quote societarie con elevate opportunità di rendimento tramite aumenti delle quotazioni e dividendi. | Elevata | Alto |

| Obbligazioni | Titoli di debito emessi da stati o da società che offrono il pagamento regolare degli interessi e il rimborso del capitale. Il livello del rendimento (e anche del rischio) dipende dalla qualità del debitore. | Media | Da basso ad alto |

| ETF | Fondi d’investimento negoziati in borsa che replicano un indice. Sono convenienti e ampiamente diversificati. | Da media a elevata | Da medio ad alto |

| Fondi | Portafogli gestiti professionalmente che investono in varie classi di asset. Il rendimento e il rischio dipendono dal tipo di investimenti effettuati nel fondo. | Da media a elevata | Da basso ad alto |

| Metalli preziosi | Le materie prime come l’oro e l’argento sono considerate beni rifugio in tempi di crisi. | Media | Medio |

| Immobili | Gli investimenti in terreni o edifici forniscono entrate stabili attraverso la locazione. | Media | Da medio ad alto |

| Criptovalute | Valute digitali con un elevato potenziale di crescita da un lato e fluttuazioni estreme dall’altro lato. | Molto elevata | Molto alto |

Il nostro consiglio: per creare un portafoglio bilanciato, in linea con il vostro profilo di rischio e il vostro orizzonte d’investimento, combinate diverse classi di asset.

6. Offerente: a chi affido il mio denaro da investire?

La scelta dell’offerente è decisiva per il successo del vostro investimento. Vi sono varie opzioni disponibili, a seconda del supporto che desiderate e dei costi che siete disposti a sostenere.

| Offerenti | Descrizione della strategia | Vantaggi | Svantaggi |

| Banche | Consulenza personalizzata e servizi completi, tra cui depositi e fondi. | Fiducia e assistenza da parte di professionisti, consulenza finanziaria a 360° | Addebito dei costi di gestione e della consulenza personalizzata |

| Robo advisor | Piattaforme digitali che creano e attuano strategie d’investimento in modo automatizzato. | Conveniente, pratico da usare | Nessuna assistenza personale o quasi |

| Broker online | Piattaforme per negoziare titoli in autonomia, ideali per investitori esperti. | Commissioni basse, controllo totale | Richiede molto lavoro individuale, nessuna consulenza |

| Offerenti diretti | Offerenti specializzati che propongono investimenti in settori specifici, come immobili o metalli preziosi. | Focus su investimenti speciali | Diversificazione limitata |

Verificare attentamente le commissioni: i servizi di consulenza e di gestione sono quasi sempre a pagamento. A queste spese si applicano altre commissioni, come ad esempio i diritti di custodia annuali o mensili. L’importo esatto dipende dal volume del deposito, ossia dal valore totale degli investimenti nel vostro deposito. Inoltre, fatta eccezione per la gestione patrimoniale, l’acquisto o la vendita di titoli prevede una commissione, che si tratti di un importo fisso per ogni transazione o di una percentuale fissa del volume della transazione. Prima di aprire un deposito, quindi, dovreste confrontare tutte le spese. Un offerente che fattura in modo trasparente ed equo vi dà la fiducia necessaria per investire il vostro denaro in modo redditizio.

5 consigli essenziali per cominciare a investire

Per investire con successo è essenziale iniziare con le abitudini giuste. Questi consigli vi aiuteranno a evitare gli errori dei principianti e a costruire in modo duraturo la vostra strategia d’investimento.

1. Approfondire il tema: la base per un investimento di successo

Prima di investire, conviene prendersi del tempo per una ricerca approfondita. Acquisite una comprensione dei diversi investimenti, dei rischi e delle opportunità di rendimento. Leggete articoli, guardate video esplicativi o parlate con esperti: più si è informati, più ci si sente sicuri nel decidere.

- Studiare le basi: fatevi una panoramica dei diversi investimenti e dei relativi rischi.

- Verificare le offerte: stabilite in cosa volete investire. Quali sono le opportunità e i rischi?

- Comprendere il mercato: informatevi sulle tendenze economiche e su come influenzano l’investimento.

- Fare domande: sfruttate i colloqui di consulenza per chiarire le incertezze.

2. Capire in cosa si investe: comprate solo ciò che conoscete

Se state pensando di investire in azioni, verificate la situazione della società in questione. È un leader di mercato stabile o una giovane start-up? Gli indicatori come la crescita del fatturato o i pagamenti dei dividendi aiutano a valutare opportunità e rischi. Per i prodotti d’investimento occorre poi chiarire i seguenti punti:

- Il funzionamento: in che modo esattamente il prodotto genera i rendimenti e quali rischi comporta?

- La fiducia: verificate che l’offerente abbia una solida reputazione e che sia regolamentato.

- I costi: prestate attenzione alle strutture delle commissioni e agli eventuali costi nascosti.

- Investimento mirato: scegliete solo prodotti che corrispondono alle vostre esigenze e al vostro profilo di rischio.

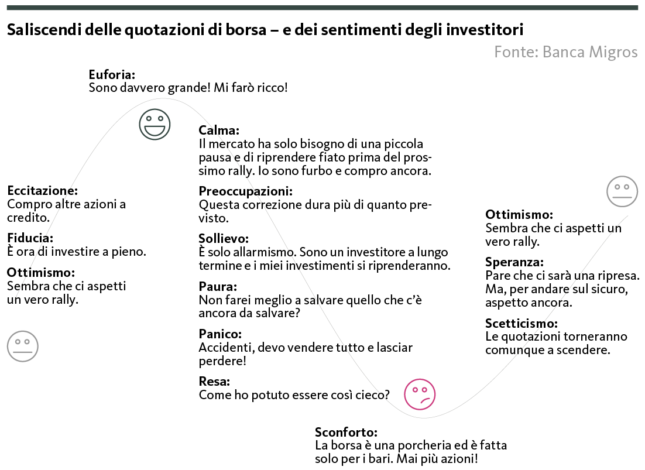

3. Controllare le emozioni: perché la pazienza è fondamentale quando si investe

Investire può costituire un carico emotivo, soprattutto quando i mercati oscillano. Mantenete il sangue freddo e pensate a lungo termine:

- Non vendete spinti dal panico, le oscillazioni di mercato a breve termine sono normali. Rimanete fedeli alla vostra strategia.

- Bisogna avere pazienza, la ricchezza non cresce da un giorno all’altro. Pianificate i vostri investimenti per diversi anni o decenni.

- Non prendete decisioni impulsive: evitate acquisti affrettati o vendite dettate dallo stato emotivo.

- Comprendete l’andamento del mercato, vedrete che le fluttuazioni fanno parte del processo: sfruttatele a vostro vantaggio, ad esempio acquistando asset per un periodo di tempo più lungo ed evitando così il rischio di investire in un singolo momento sfavorevole.

Il nostro consiglio: stabilite regole chiare per le vostre decisioni d’investimento, in modo da non lasciare spazio a emozioni che ostacolino la vostra strategia.

4. Iniziare al più presto per beneficiare della crescita nel tempo

Prima iniziate a investire, tanto più beneficerete del cosiddetto effetto dell’interesse composto, con cui vengono reinvestiti costantemente non soltanto il capitale iniziale, ma anche i rendimenti ottenuti, e questo nel corso del tempo fa crescere il vostro patrimonio esponenzialmente.

- Sfruttate la crescita sul lungo periodo: l’indice azionario svizzero SMI dimostra chiaramente come una crescita continua possa compensare le perdite di corso a lungo termine.

- I piccoli importi hanno un peso: anche piccole somme investite regolarmente, nel corso degli anni si sommano e possono diventare importi considerevoli.

- Considerate il tempo un alleato: chi inizia presto a investire può rilassarsi e trascurare le oscillazioni, poiché gli investimenti a lungo termine offrono le migliori opportunità di rendimento.

5. Investire regolarmente: accumulate un patrimonio a lungo termine con piccoli importi

Invece di investire una somma cospicua una tantum, spesso è più saggio investire regolarmente piccoli importi. Con un ordine permanente vi assicurate diversi vantaggi:

- Facendo versamenti regolari: investite a quotazioni diverse ed evitate di iniziare a investire in un momento sfavorevole. In questo modo riducete il rischio di entrare durante un’ondata negativa.

- Beneficiate dell’effetto del costo medio: acquistate meno quote quando i corsi sono elevati, viceversa ne acquistate di più se i corsi sono in ribasso. Questo compensa le fluttuazioni e stabilizza il rendimento.

- Instaurate una disciplina: un ordine permanente rende gli investimenti una routine, senza altri oneri.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Le informazioni non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio né della capacità di rischio né della situazione finanziaria né di altre esigenze particolari del destinatario o della destinataria. La/Il destinataria/o è espressamente invitata/o a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è consultabile sulla pagina web bancamigros.ch/fib-it. Il contenuto di questa pubblicazione potrebbe essere stato interamente o parzialmente creato con l’aiuto dell’intelligenza artificiale. Nell’impiego dell’intelligenza artificiale, la Banca Migros SA utilizza tecnologie selezionate e non pubblica contenuti generati meccanicamente senza verifica umana. Indipendentemente dal fatto che le presenti informazioni siano state create con o senza l’aiuto dell’intelligenza artificiale, la Banca Migros SA non fornisce alcuna garanzia in merito alla loro esattezza o completezza e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura che potrebbero derivare dalle presenti informazioni. Le informazioni qui riportate rappresentano esclusivamente un’istantanea della situazione al momento della stampa; non sono previsti aggiornamenti automatici regolari.