All’ombra del dramma dell’innalzamento del tetto del debito statunitense, si aggrava anche la situazione debitoria dell’UE per il rapido aumento dei tassi. Ma di fronte alla stretta sulle spese e ai severi vincoli di bilancio degli Stati membri, non si scorge un distendersi della situazione.

Cosa dobbiamo cambiare? Siamo soddisfatti del nostro operato? Possiamo migliorare i nostri rapporti commerciali? Come? Sono domande che conosce chiunque svolga un qualche tipo di attività commerciale. A porcele sono aziende di vendita al dettaglio, fornitori di servizi finanziari o provider di telecomunicazioni.

Le prime obbligazioni comuni della storia

Un questionario analogo è in arrivo in questi giorni nella mailbox degli operatori principali del mercato obbligazionario europeo. Mittente: Ufficio del Commissario UE per il bilancio, Johannes Hahn. Non è tanto un gesto di attenzione nel contatto con i clienti, va inserito piuttosto in una dimensione di molto maggior peso. Perché il crescente onere degli interessi sui suoi debiti crea sempre più grattacapi alla Commissione europea. Ricordiamo che la Commissione ha potuto emettere per la prima volta obbligazioni su larga scala nell’ambito dei fondi per la ripresa «Next Generation EU», creati durante la pandemia. Con i 750 miliardi di euro di questi debiti comunitari si intende non solo favorire la ripresa dalla crisi causata dal Covid, ma anche promuovere la trasformazione verde e digitale.

Indipendentemente dall’aspetto regolamentare, l’emissione di queste obbligazioni comunitarie ha un grande inconveniente, ecco perché alle piazze di scambio europee giunge ora anche posta da Bruxelles. Infatti, pur essendo valutate con un rating AAA, le «obbligazioni UE» vengono negoziate con uno sconto rispetto ad altre obbligazioni della stessa qualità. In altre parole, l’onere di interessi sui propri debiti dello Stato tedesco è ad esempio inferiore a quello della Commissione europea, malgrado la Germania e l’Unione abbiano lo stesso rating creditizio.

Il mercato esige un premio di illiquidità

Uno dei motivi principali dello sconto risiede nel volume degli scambi, che per i titoli dell’UE è notevolmente inferiore a quello dei titoli di Stato tradizionali. Gli investitori esigono un premio di illiquidità, come avviene di solito in questi casi. Dovrebbe esserne consapevole anche Johannes Hahn. Non sorprende, tuttavia, che il Commissario per il bilancio si presenti negli uffici commerciali europei. Con la crescita dei tassi d’interesse, comincia a stringere e a causare dolore anche la cintura del servizio del debito.

Nulla di cui stupirsi: due anni fa, quando l’UE ha lanciato il Recovery Fund, i tassi di interesse del mercato dei capitali erano a livelli storicamente bassi, fino a una durata di dieci anni addirittura negativi su vasta scala. Sulla base di questo livello di rendimento, la Commissione europea ha ipotizzato un onere per interessi relativamente modesto. Per il periodo dal 2021 al 2027 (fine della fase di emissione), la Commissione ha previsto un servizio del debito annuo che aumenterà moderatamente fino a 5 miliardi di euro l’anno. Il costo totale degli interessi per questo intervallo di tempo è stato stimato a circa 15 miliardi di euro.

Impennata del costo degli interessi

Con il vertiginoso aumento dei tassi, tale previsione non ha più fondamento. Secondo i calcoli del think tank Bruegel di Bruxelles, gli interessi annui sborsati dovrebbero già superare i 5 miliardi di euro l’anno prossimo. Entro il 2027, l’onere annuo degli interessi potrebbe essere salito a 12,5 miliardi di euro (oltre 17,5 miliardi nello scenario estremo). Di conseguenza, per questo periodo il costo totale degli interessi può superare i 49 miliardi di euro.

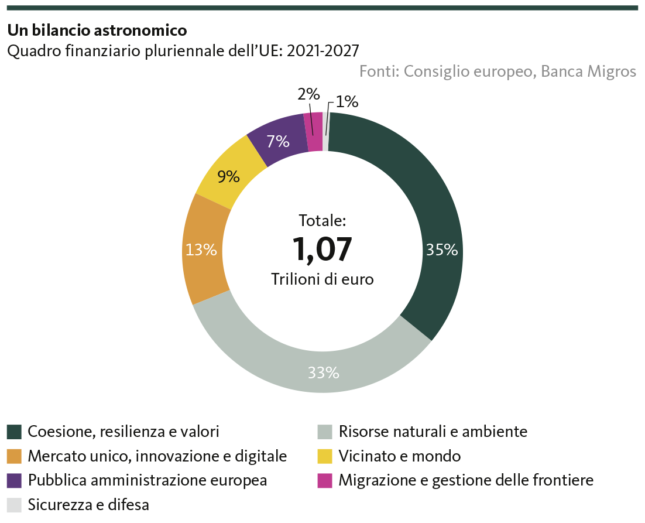

Poiché il Recovery Fund è strutturato in modo tale che il servizio del debito vada saldato attingendo al bilancio dell’Unione europea, l’aumento degli interessi va a incidere pesantemente sul budget dell’UE. Considerando il quadro finanziario settennale di oltre un bilione di euro, si potrebbe pensare che l’Unione europea possa affrontare senza problemi questa spesa supplementare. Ma non è così, essendo già stato definitivamente assegnato circa l’80% delle spese, ad esempio per la politica agricola comune o per il Fondo di coesione.

Sembrano inevitabili i tagli alla spesa

Se riduciamo il 20% liberamente disponibile a un singolo anno, avanzano ancora 30 miliardi di euro. E poi è importante l’ammontare richiesto per gli interessi del fondo per la ripresa: 5 miliardi, 12,5 miliardi o addirittura 17,5 miliardi di euro. Di conseguenza, sembra sempre più probabile che debbano subire tagli altri programmi dell’UE, in particolare le voci di bilancio appartenenti alla stessa categoria di spesa. Parliamo, ad esempio, del programma Erasmus Plus di scambio universitario o del Fondo sociale europeo.

A ciò si aggiunge il fatto che già quest’anno la Commissione europea deve spremere le ultime riserve del quadro finanziario in vigore fino al 2027. Sembra quindi inevitabile una riduzione delle spese, oppure un incremento delle entrate, ossia un aumento dei contributi degli Stati membri. Ma la disponibilità a versare maggiori contributi è a dir poco esigua, e in particolare la Germania, il principale contribuente netto, apprezza ben poco, o non apprezza affatto, queste idee.

Niente distensioni in vista

Mentre il mondo intero guarda a Washington e ai suoi tira e molla e mercanteggiamenti (periodicamente ricorrenti) intorno al tetto del debito, anche su questa sponda dell’Atlantico si profila un vuoto enorme nelle casse dell’UE. Dato un debito medio degli Stati membri pari a circa l’84% del PIL nazionale e la stretta sulle spese dell’UE, sembra poco probabile intravedere segnali di miglioramento sul fronte sia delle entrate che delle uscite.

Neanche con i questionari del Commissario UE per il bilancio.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio o della capacità di rischio o della situazione finanziaria o di altre esigenze particolari del destinatario. Il destinatario è espressamente tenuto a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è ottenibile tramite migrosbank.ch/bib. La Banca Migros non si assume alcuna responsabilità in merito all’esattezza o alla completezza delle informazioni fornite e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura, che potrebbero derivare dall’utilizzo delle presenti informazioni. Le informazioni riportate rispecchiano esclusivamente un’istantanea dei dati al momento della pubblicazione ed escludono pertanto qualsiasi adeguamento automatico a cadenza regolare.