Die grosse Mehrheit der Schweizer Bevölkerung spart regelmässig. Zu diesem Ergebnis kommt eine repräsentative Umfrage der Migros Bank. Bei vielen Befragten überwiegt der Sicherheitsgedanke, so dass das Geld primär auf dem Sparkonto angelegt wird. Der Sparzins nach Abzug der Inflation ermöglicht aber für die kommenden Jahre keinen realen Vermögensaufbau – das zeigt eine Studie der Migros Bank, welche die Umfrage ergänzt.

Von der Schweizer Bevölkerung ab 18 Jahren sparen 88 Prozent regelmässig. So lautet das Ergebnis einer repräsentativen Umfrage der Migros Bank. Von den Befragten sparen 58 Prozent bis zu 1000 Franken pro Monat. 27 Prozent legen über 1000 bis 3000 Franken zur Seite, 7 Prozent sogar mehr als 3000 Franken. Die übrigen Befragten machten keine Angaben.

Junge sparen vor allem für Reisen

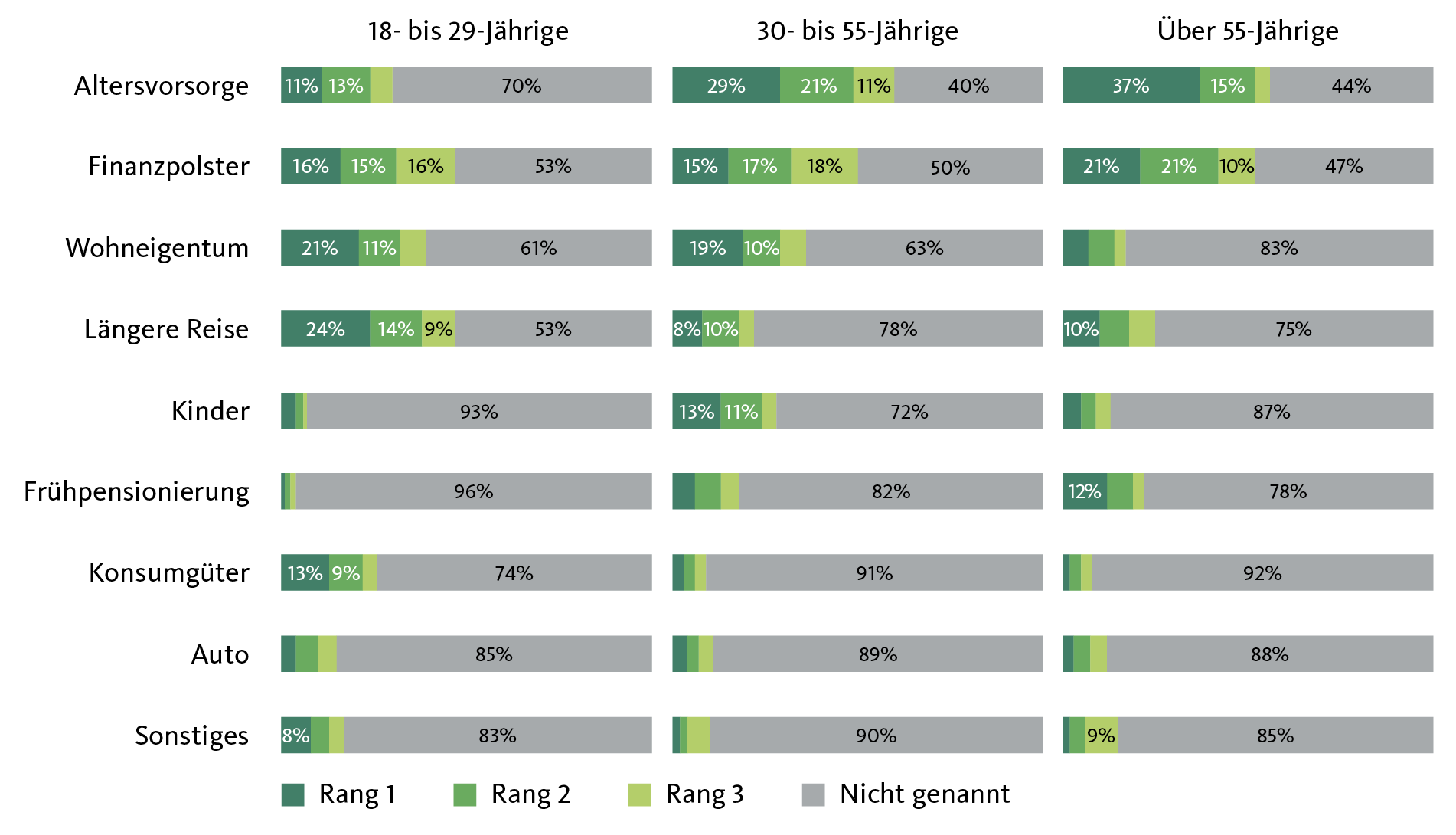

Die Sparziele unterscheiden sich zwischen den verschiedenen Altersgruppen stark (siehe Grafik 1):

Welches sind die wichtigsten Sparziele?

- Die wichtigsten Sparziele der 18- bis 29-Jährigen sind längere Reisen und der Erwerb von Wohneigentum (24 bzw. 21 Prozent Nennungen). Deutlich häufiger als bei älteren Altersgruppen wird der Kauf von Konsumgütern als vorrangiges Sparziel genannt (13 Prozent).

- Bei den 30- bis 55-Jährigen steht die Altersvorsorge im Vordergrund, gefolgt vom Erwerb von Wohneigentum (29 bzw. 19 Prozent Nennungen). Deutlich häufiger als bei anderen Altersgruppen werden Kinder und deren Ausbildung als wichtigster Spargrund erwähnt (13 Prozent).

- Bei den über 55-Jährigen bildet die Altersvorsorge das vorrangige Sparziel (37 Prozent). Ein Finanzpolster ist in allen Altersgruppen wichtig, vor allem aber bei über 55-Jährigen. Die Altersgruppe fällt auch dadurch auf, dass der Anteil jener, die nicht spart, mit 22 Prozent deutlich grösser ist als bei den 18- bis 29- und den 30- bis 55-Jährigen mit 8 bzw. 7 Prozent. Als Grund für das Nichtsparen nennen die über 55-Jährigen viel häufiger als die jüngeren Befragten, dass sie bereits über genügend Ersparnisse verfügen.

Gespart wird vor allem mit dem Sparkonto

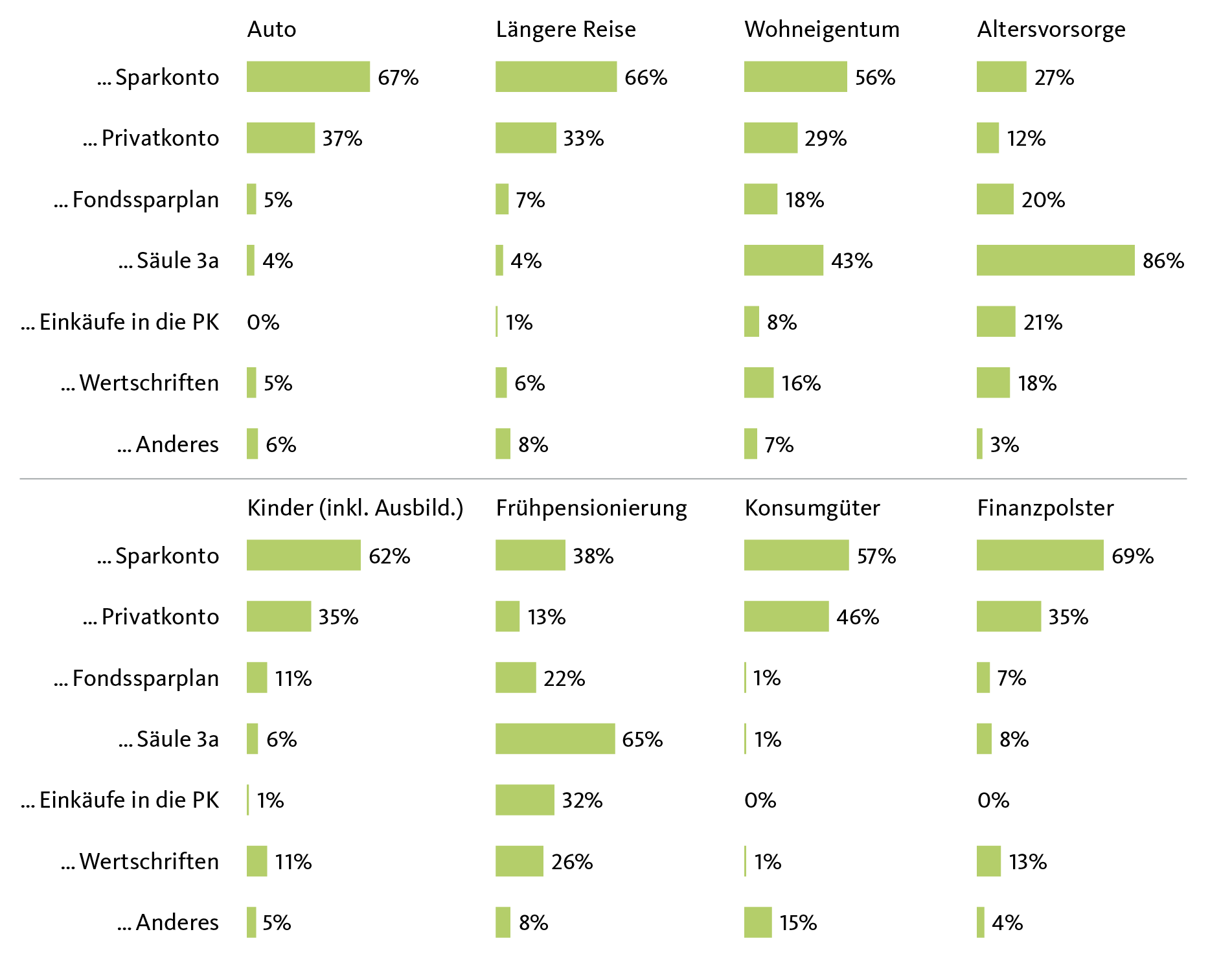

Für die erwähnten Ziele wird vor allem mit einem Sparkonto angespart – selbst für langfristige Zwecke wie Wohneigentum oder Kinder und ihre Ausbildung (siehe Grafik 2). Hierfür wären Finanzmarktanlagen besser geeignet. Einzig bei Altersvorsorge und Frühpensionierung liegt das Sparkonto auf Platz zwei hinter der Säule 3a.

Wie spart man auf die persönlichen Sparziele?

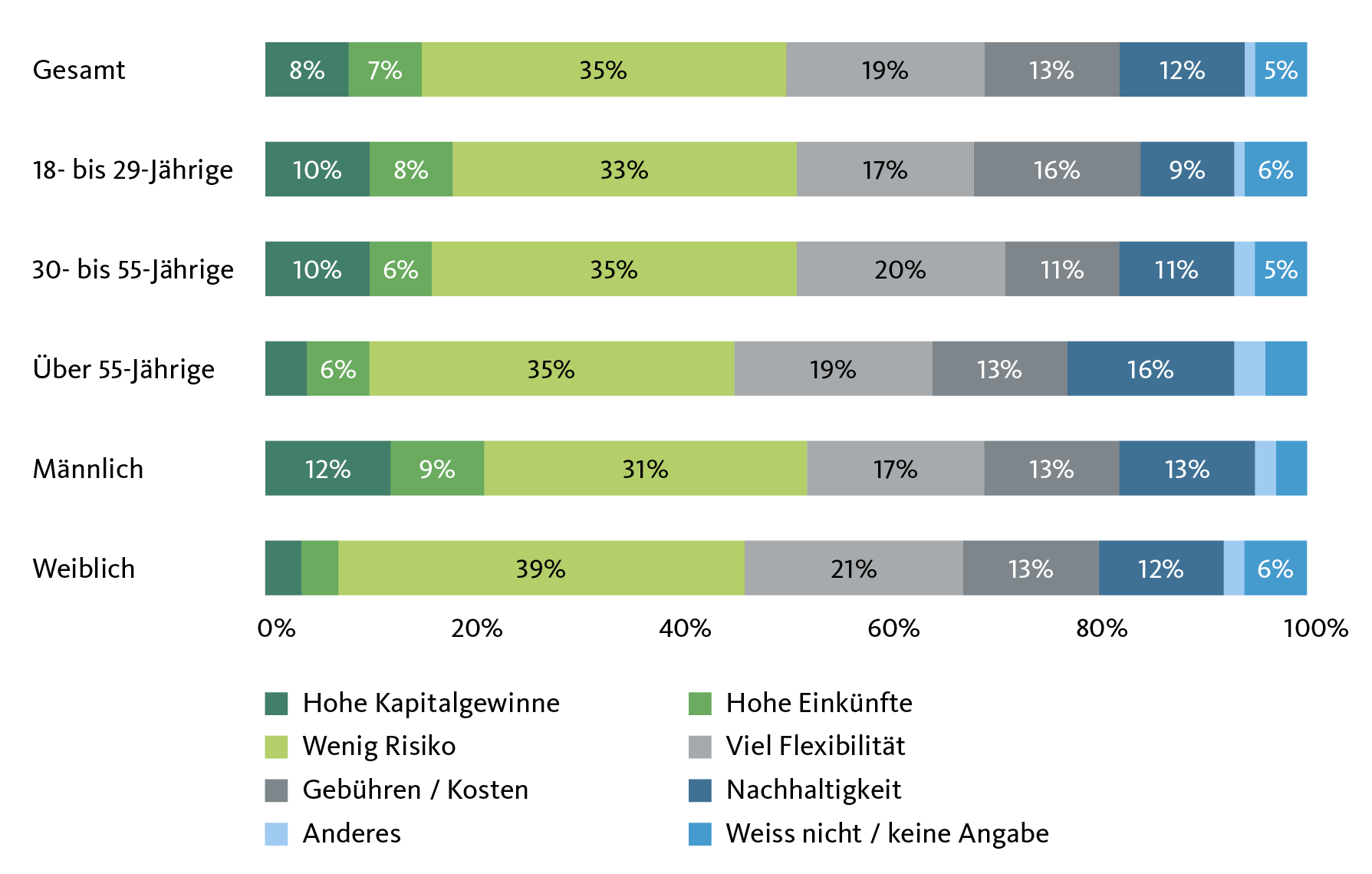

Der hohe Stellenwert des Sparkontos erklärt sich mit den Präferenzen bei der Geldanlage (siehe Grafik 3). Am wichtigsten sind in allen Altersgruppen wenig Risiko, hohe Flexibilität und tiefe Gebühren – Voraussetzungen, die ein Sparkonto optimal erfüllt. Sein hoher Stellenwert mag zudem daher rühren, dass rund die Hälfte der Befragten angibt, einfach zu sparen, ohne sich genau zu überlegen, wie das Sparziel am besten zu erreichen ist.

Was ist bei der Geldanlage am wichtigsten?

Tiefe Zinsen beeinflussen das Sparverhalten bei den meisten Befragten nicht

Nur 30 Prozent der Befragten haben aufgrund der tiefen Zinsen ihr Sparverhalten angepasst, wobei der Anteil mit zunehmendem Alter steigt. Die häufigsten Reaktionen sind der Wechsel in besser verzinste Spar- und Anlageformen sowie die noch stärkere Beachtung von Gebühren (je 41 Prozent).

62 Prozent der Befragten haben ihr Sparverhalten aufgrund der tiefen Zinsen nicht geändert. Begründet wird dies am häufigsten damit, dass man über ein zu kleines Vermögen für alternative Spar- und Anlageformen verfüge (39 Prozent der Nennungen). Dabei wären in der Praxis z.B. Fondssparpläne oder Rundungssparen via Fondskonten bereits ab kleinen Beträgen verfügbar. Der am zweithäufigsten genannte Grund für das unveränderte Sparverhalten sind mangelnde Kenntnisse bei Finanzanlagen (34 Prozent). Sie sind eine direkte Folge des weit verbreiteten Desinteresses: Über 40 Prozent der Befragten geben an, sich überhaupt nicht für Finanz- und Anlagethemen zu interessieren.

Sparkonto wird auch künftig favorisiert

Wer aus Unkenntnis das Risiko nicht einzuschätzen vermag, scheut es. Es verwundert daher nicht, dass 70 Prozent aller Befragten überhaupt nicht oder eher nicht bereit sind, mehr Risiko bei der Geldanlage einzugehen. Der Anteil ist bei Frauen mit 78 Prozent höher als bei Männern mit 61 Prozent. Ebenfalls deutlich höher ist er bei über 55-Jährigen (mit 79 Prozent) als bei 18- bis 29-Jährigen (mit 59 Prozent).

Vor diesem Hintergrund werden Finanzmarktanlagen bei langfristigen Sparzielen weiterhin nur eine untergeordnete Bedeutung haben. Aktuell geben 66 Prozent der Befragten an, über ein Sparkonto zu verfügen. 50 Prozent haben eine Säule 3a, 29 Prozent Wohneigentum und nur 22 Prozent Aktien. Befragt danach, welche Anlagen künftig eine grössere Rolle spielen werden, erwähnen 40 Prozent der Befragten die Säule 3a, je 37 Prozent das Sparkonto und Wohneigentum. Aktien kommen nur auf 22 Prozent, noch hinter dem Privatkonto mit 26 Prozent.

Studie der Migros Bank: Sparkonto bietet keinen Inflationsschutz mehr

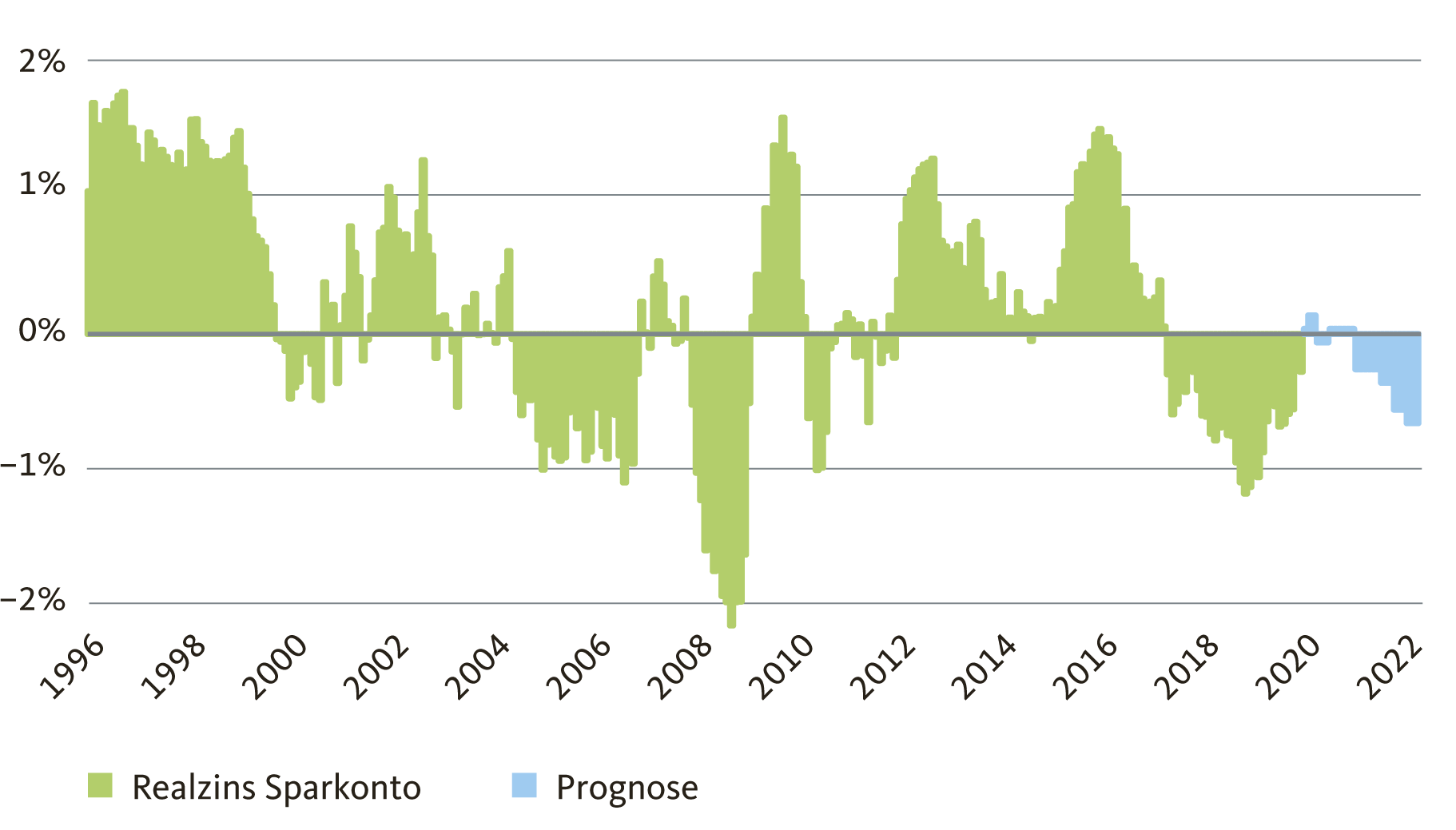

Was sind die Folgen, wenn man selbst bei langfristigen Sparzielen auf das Sparkonto setzt? Und welche Alternativen wären sinnvoll? Diesen Fragen widmet sich die Studie «Wie spare ich im Tiefzinsumfeld?», welche die Migros Bank ergänzend zur Umfrage erstellt hat (siehe Anhang). Die Analyse zeigt: Das Sparkonto bietet langfristig höchstens einen Inflationsschutz und somit einen Vermögenserhalt, aber keinen realen Vermögensaufbau. Seit Anfang 2017 ist nicht einmal mehr der Inflationsschutz gewährleistet. Nach Abzug der Teuerung ist das Sparkonto also ein Verlustgeschäft – ein Trend, der nach Einschätzung der Migros Bank mindestens die nächsten zwei Jahre andauern dürfte (siehe Grafik 4).

Sparzins inflationsbereinigt

Um als Sparerin oder Sparer langfristig einen realen Vermögenszuwachs zu erzielen, muss man Anlagerisiken eingehen. Wer an den Finanzmärkten investiert und Kursschwankungen in Kauf nimmt, kann langfristig mit höheren Renditen rechnen als auf einem Sparkonto. In der Langzeitbetrachtung von 1996 bis 2019 erfüllten einzig die Rohstoffe diesen Grundsatz nicht. Rohstoffe haben nach der Finanzkrise stark an Wert verloren und seither nicht mehr wesentlich Terrain gutgemacht. Mit einer Rohstoff-Investition im Jahr 1996 hätte man heute weniger Kapital, als wenn man das Geld damals auf ein Sparkonto einbezahlt hätte (siehe Grafik 5).

Rendite und Risiko von Anlageklassen

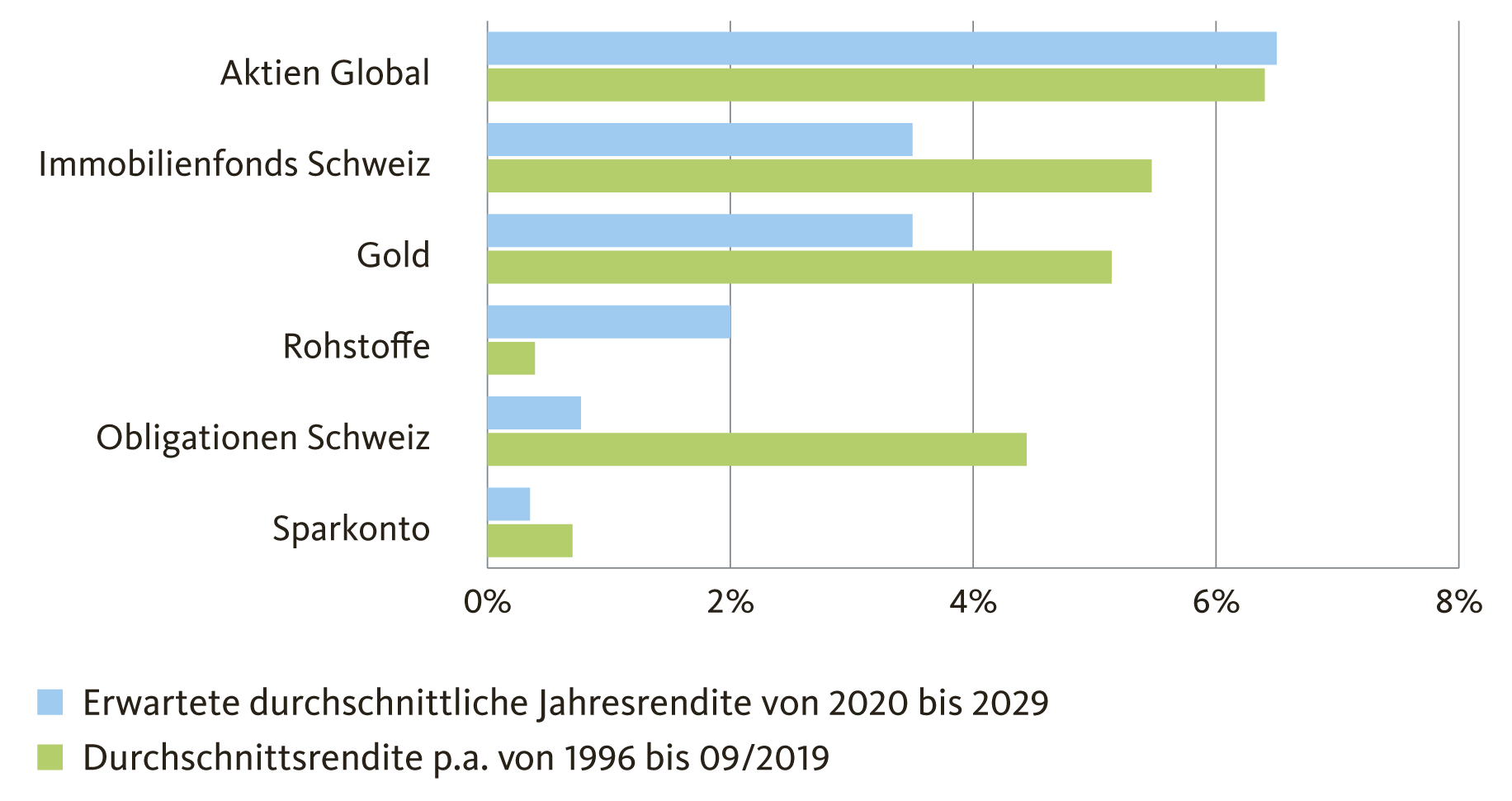

Ohne dass die Gesamtrendite sinkt, lassen sich die Kursschwankungen durch Diversifikation verringern, also durch die Verteilung der Investition auf verschiedene Anlageklassen. Unter den Anlageklassen werden Aktien auch künftig die Rolle als wichtigste Renditequelle spielen. Nach Schätzungen der Migros Bank werden Aktien in den 2020er-Jahren mindestens so hohe Renditen wie in der Vergleichsperiode von 1996 bis 2019 erzielen, während die durchschnittlichen Kontozinsen noch tiefer ausfallen dürften. Deutlich niedrigere Renditen werden u.a. auch Schweizer Obligationen und Schweizer Immobilienfonds aufweisen (siehe Grafik 6).

Erwartete Jahresrenditen

Fazit der Umfrage und der Studie

- Die Sparziele sind altersabhängig: Das wichtigsten Sparziel der 18- bis 29-Jährigen sind längere Reisen, während bei den 30- bis 55-Jährigen und bei den über 55-Jährigen die Altersvorsorge im Vordergrund steht.

- Viele sparen – wenn auch oft nur relativ bescheidene Beträge: Von der Schweizer Bevölkerung ab 18 Jahren sparen 88 Prozent regelmässig. Die Mehrheit legt dabei bis 1000 Franken pro Monat auf die Seite. Das entspricht in den meisten Fällen auch dem Maximalbetrag, den die Befragten laut eigenen Angaben pro Monat ansparen können.

- Viele sparen sehr risikoscheu: Gespart wird vor allem mit dem Sparkonto. Das ist die beste Wahl bei kurzfristigen Anlagezielen oder bei hoher Risikoscheu. Tatsächlich sind 70 Prozent der Befragten überhaupt nicht oder eher nicht bereit, für ihre Sparziele mehr Risiko bei der Geldanlage einzugehen. Diese Personen nehmen für die Sicherheit ihres Geldes in Kauf, dass es aktuell und mindestens auch für die nächsten zwei Jahre keinen Inflationsschutz und damit auch keinen realen Vermögensaufbau erlaubt.

- Mangelnde Kenntnisse bei der Wahl der Sparformen: Desinteresse und daraus folgend mangelnde Kenntnisse sind bei Geldanlagen weit verbreitet. Über 40 Prozent der Befragten geben an, sich nicht für Finanz- und Anlagethemen zu interessieren. Entsprechend weit verbreitet ist z.B. die Fehlannahme, dass man zum Investieren an den Finanzmärkten grössere Mindestsummen benötigt. Instrumente wie Fondssparpläne oder Rundungssparen via Fondskonten, die bereits ab kleinen Beträgen zur Verfügung stehen, scheinen also noch zu wenig bekannt zu sein.

- Besser sparen durch Diversifikation an den Finanzmärkten: Wer langfristig real Vermögen aufbauen will, muss Finanzmarktrisiken eingehen. Das Anlagerisiko lässt sich durch Diversifikation erheblich reduzieren. Nicht alle Risiken werden allerdings angemessen entschädigt, wie z.B. Fremdwährungsrisiken bei Obligationen oder Rohstoffengagements.

Methodik der Umfrage

Die repräsentative Umfrage wurde im Oktober 2019 durch das Marktforschungsinstitut Intervista im Auftrag der Migros Bank durchgeführt. Die Befragung erfolgte online bei über 1500 Personen ab 18 Jahren aus der Deutschschweiz, der Romandie und dem Tessin.