La grande majorité de la population suisse épargne régulièrement, comme il ressort d’un sondage représentatif de la Banque Migros. Pour de nombreuses personnes interrogées, l’aspect sécurité prévaut, de sorte que l’argent est principalement placé sur le compte d’épargne. Pourtant, selon une étude de la Banque Migros réalisée en complément au sondage, le taux d’épargne corrigé de l’inflation ne permet pas de constituer un patrimoine en termes réels pour les prochaines années.

Les Suisses à partir de 18 ans sont 88% à épargner régulièrement. Tel est le résultat d’un sondage représentatif de la Banque Migros. Parmi les personnes interrogées, 58% disent épargner jusqu’à 1000 francs par mois, 27% entre 1000 et 3000 francs, et 7% même plus de 3000 francs. Les autres personnes sondées n’ont pas fourni d’indications.

Les jeunes épargnent surtout pour des voyages

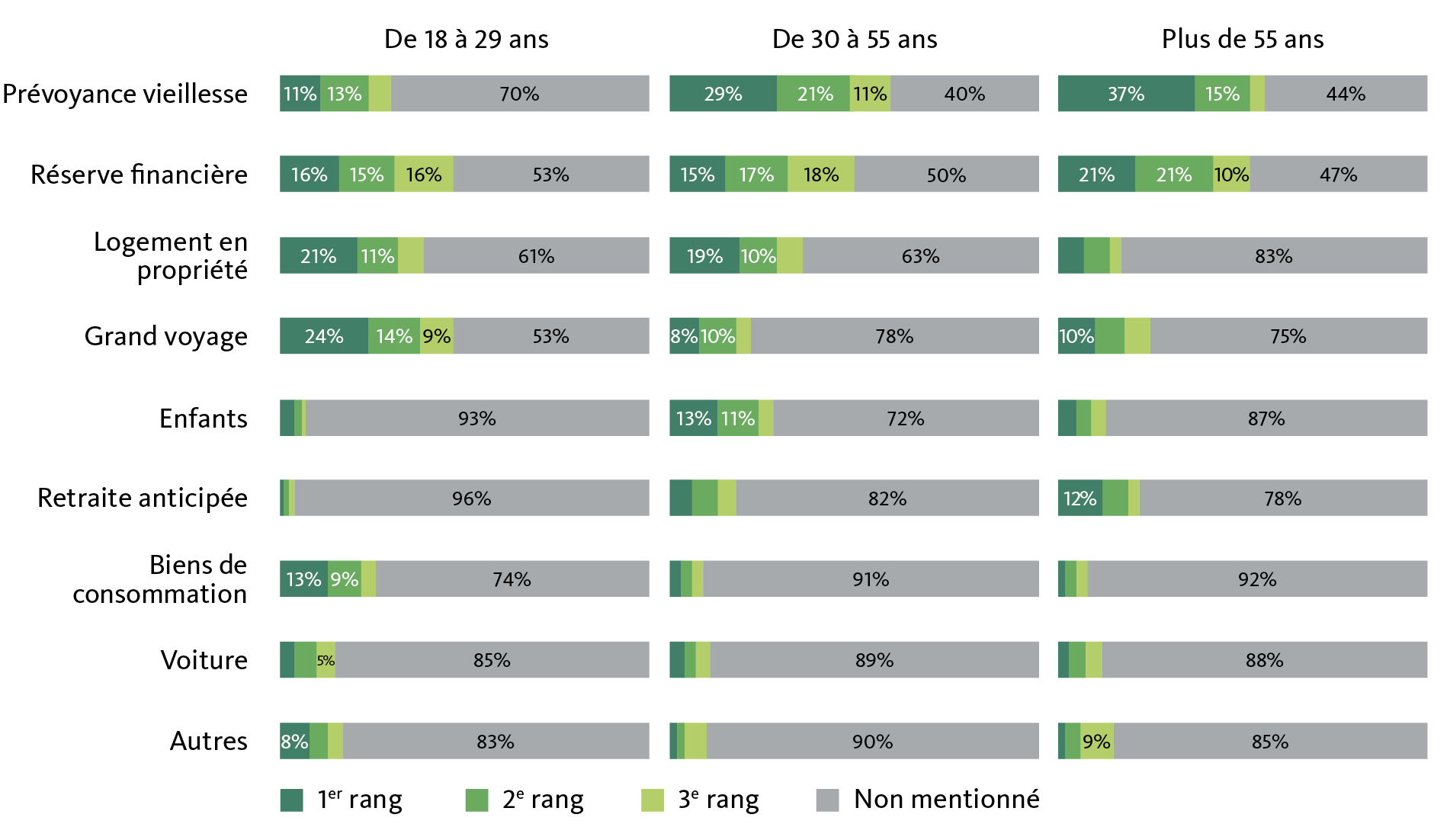

Les objectifs d’épargne varient fortement d’un groupe d’âge à l’autre (voir graphique 1):

Quels sont les principaux objectifs d’épargne?

Quels sont les principaux objectifs d’épargne?

- Les 18 à 29 ans épargnent principalement pour de grands voyages et l’acquisition d’un logement en propriété (respectivement 24% et 21% des réponses). L’achat de biens de consommation est beaucoup plus souvent cité comme objectif d’épargne prioritaire (13%) que parmi les plus âgés.

- Chez les 30 à 55 ans, c’est la prévoyance vieillesse qui prime, suivie de l’accession à la propriété (respectivement 29% et 19% des réponses). Les enfants et leur formation sont nettement plus souvent mentionnés comme principal motif d’épargne (13%) que dans les autres groupes d’âge.

- Pour les plus de 55 ans, l’objectif d’épargne prioritaire est également la prévoyance vieillesse (37%). La constitution de réserves financières est importante pour tous les groupes d’âge, mais surtout pour les plus de 55 ans. Cette tranche d’âge se distingue aussi par une proportion de non-épargnants nettement plus importante (22%) que parmi les 18 à 29 ans et les 30 à 55 ans, avec respectivement 8% et 7%. Chez les plus de 55 ans, les non-épargnants sont beaucoup plus nombreux que les plus jeunes à citer des économies déjà suffisantes comme motif.

L’épargne passe surtout par le compte

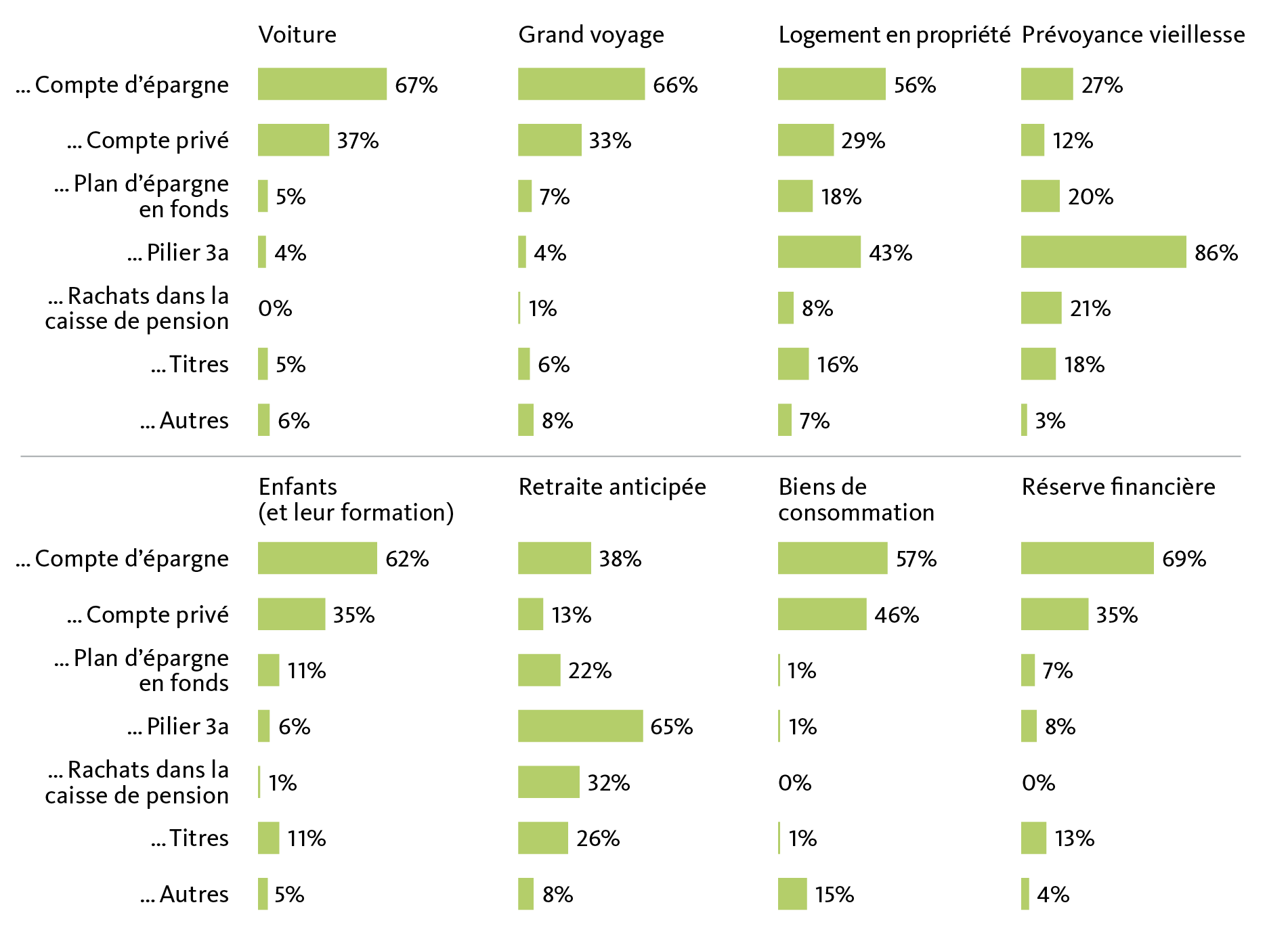

Pour ces objectifs, les Suisses recourent surtout au compte d’épargne – même pour des objectifs à long terme tels que l’accession à la propriété du logement ou les enfants et leur formation (voir graphique 2). Or les placements financiers seraient plus indiqués à cet effet. Ce n’est qu’en ce qui concerne la prévoyance vieillesse et la retraite anticipée que le compte d’épargne arrive en deuxième position, derrière le pilier 3a.

Comment épargne-t-on pour ses objectifs personnels?

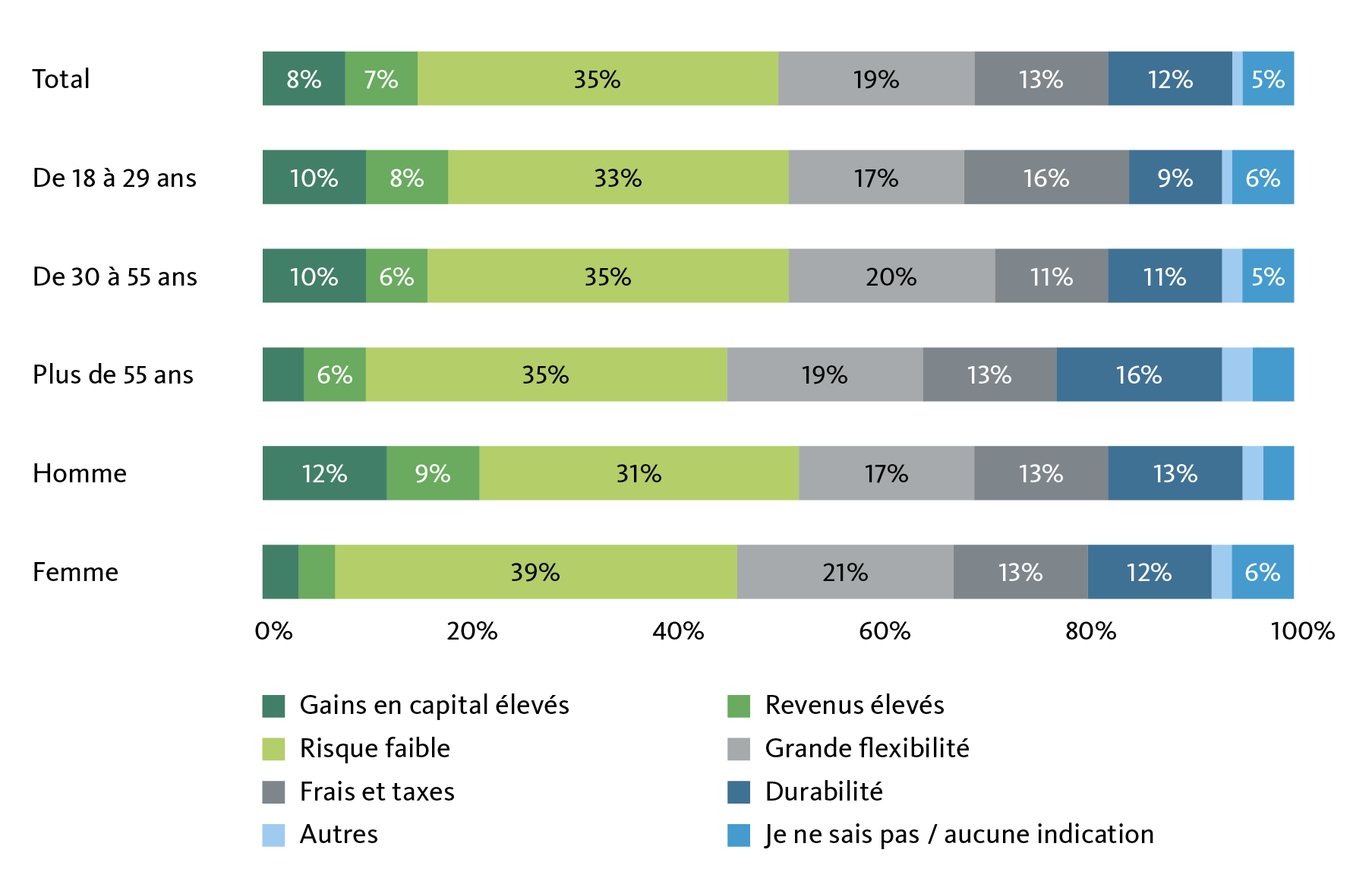

L’importance accordée au compte d’épargne s’explique par les préférences en termes de placements (voir graphique 3). Les critères principaux, tous groupes d’âge confondus, sont un risque faible, une grande flexibilité et des frais peu élevés – des conditions qu’un compte d’épargne remplit parfaitement. Sa popularité peut aussi être due au fait que la moitié des personnes interrogées environ indiquent simplement épargner, sans se demander réellement comment atteindre au mieux leur objectif.

Qu’est-ce qui est le plus important en matière de placements?

Dans la majorité des cas, les taux d’intérêt bas n’influencent pas le comportement d’épargne

Seuls 30% des sondés disent avoir modifié leur comportement d’épargne en raison de la faiblesse des taux d’intérêt, la proportion augmentant avec l’âge. Les réactions les plus fréquentes sont le passage à des formes d’épargne et de placement mieux rémunérées ainsi qu’une prise en considération accrue des frais (41% chacun).

62% des personnes interrogées n’ont pas modifié leur comportement d’épargne malgré le bas niveau des taux d’intérêt. Cette situation est le plus souvent motivée par l’absence de patrimoine suffisant pour des formes d’épargne et de placement alternatives (39% des réponses). Pourtant, dans la pratique, les plans d’épargne en fonds ou l’épargne grâce aux arrondis, par exemple, seraient déjà disponibles à partir de petits montants via des comptes en fonds. Le manque de connaissances en matière de placements financiers (34%) est le deuxième motif le plus souvent invoqué pour expliquer le comportement d’épargne inchangé. Il est une conséquence directe du désintérêt largement répandu: en effet, plus de 40% des personnes interrogées déclarent ne pas s’intéresser du tout aux thèmes relatifs aux finances et aux placements.

À l’avenir aussi, le compte d’épargne restera le favori

Ceux qui, par ignorance, ne sont pas en mesure d’évaluer le risque, préfèrent rester prudents. Il n’est donc pas surprenant que 70% des personnes interrogées ne sont plutôt pas ou pas du tout disposées à prendre des risques accrus en matière de placements. La proportion de femmes (78%) est supérieure à celle des hommes (61%). Elle est également nettement plus élevée chez les plus de 55 ans (79%) que chez les 18 à 29 ans (59%).

Dans ce contexte, les placements financiers continueront de n’avoir qu’une importance secondaire pour les objectifs d’épargne à long terme. Actuellement, 66% des personnes interrogées déclarent détenir un compte d’épargne; 50% disposent d’un pilier 3a, 29% d’un logement en propriété et seulement 22% d’actions. S’agissant des placements qui joueront un rôle plus important à l’avenir, 40% des sondés mentionnent le pilier 3a et 37% respectivement le compte d’épargne et le logement en propriété. Les actions ne sont plébiscitées qu’à 22%, encore derrière le compte privé (26%).

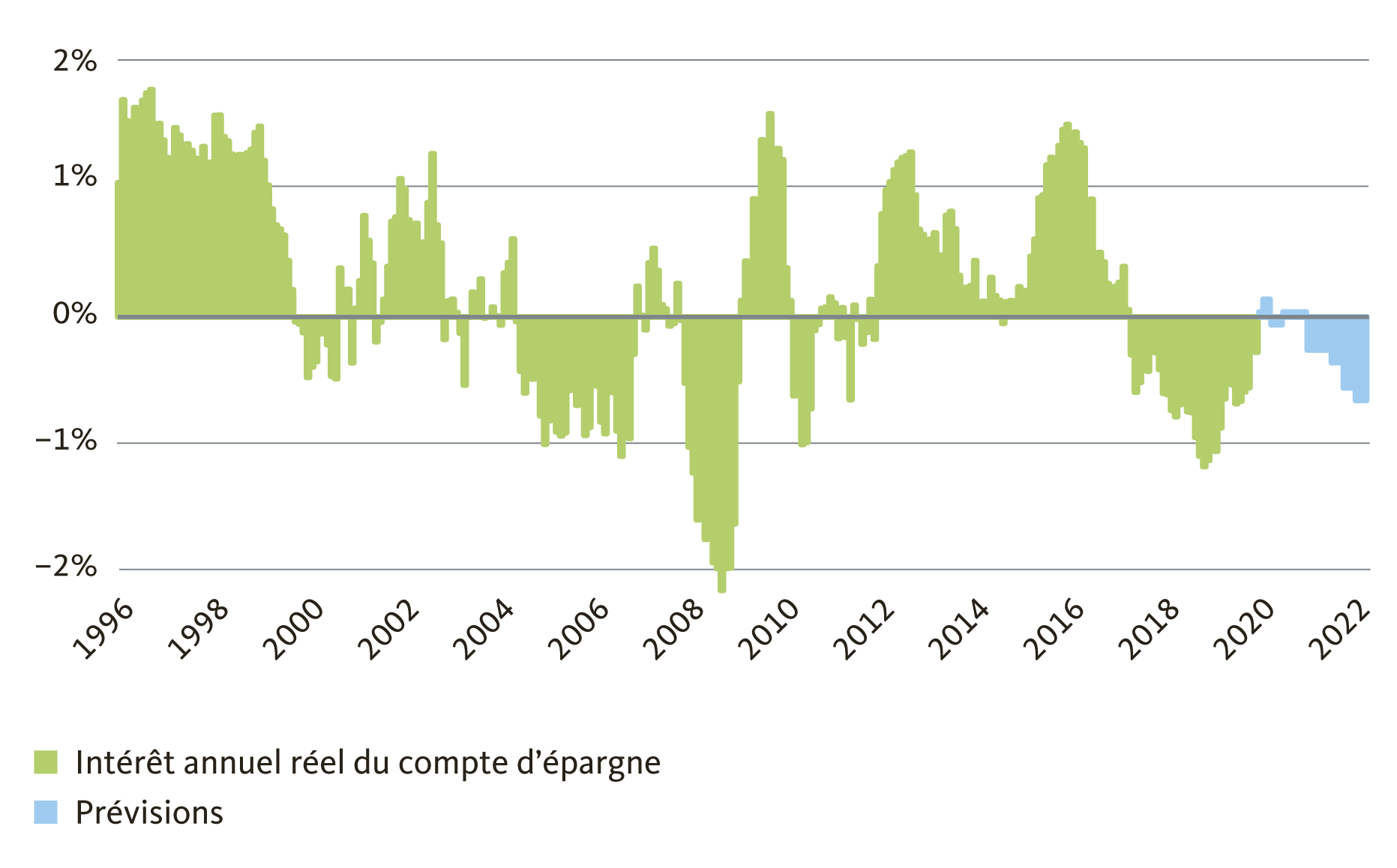

Étude de la Banque Migros: le compte d’épargne ne protège plus contre l’inflation

Quelles sont les conséquences de s’en tenir au compte d’épargne même en cas d’objectifs à long terme? Et quelles alternatives seraient judicieuses? C’est à ces questions qu’est consacrée l’étude «Comment épargner dans un contexte de taux bas?» que la Banque Migros a réalisée en complément du sondage (voir annexe). L’analyse montre qu’à long terme, le compte d’épargne offre tout au plus une protection contre l’inflation et, partant, une préservation du patrimoine, mais pas d’accroissement réel. Depuis début 2017, même la protection contre l’inflation n’est plus assurée. Après correction de l’inflation, le compte d’épargne est donc une opération à perte – une tendance qui, selon l’évaluation de la Banque Migros, devrait durer encore deux ans au moins (voir graphique 4).

Taux d’épargne corrigé de l’inflation

Pour accroître réellement son patrimoine à long terme faut prendre des risques de placement. Qui investit sur les marchés financiers et est prêt à accepter des fluctuations de cours peut s’attendre à des rendements supérieurs à long terme à ceux d’un compte d’épargne. Dans l’analyse à long terme de 1996 à 2019, seules les matières premières n’ont pas respecté ce principe. Après la crise financière, elles ont fortement chuté et n’ont plus vraiment repris du terrain depuis. En ayant investi dans les matières premières en 1996, on aurait moins de capital aujourd’hui que si l’on avait versé l’argent sur un compte d’épargne à l’époque (voir graphique 5).

Pour accroître réellement son patrimoine à long terme faut prendre des risques de placement. Qui investit sur les marchés financiers et est prêt à accepter des fluctuations de cours peut s’attendre à des rendements supérieurs à long terme à ceux d’un compte d’épargne. Dans l’analyse à long terme de 1996 à 2019, seules les matières premières n’ont pas respecté ce principe. Après la crise financière, elles ont fortement chuté et n’ont plus vraiment repris du terrain depuis. En ayant investi dans les matières premières en 1996, on aurait moins de capital aujourd’hui que si l’on avait versé l’argent sur un compte d’épargne à l’époque (voir graphique 5).

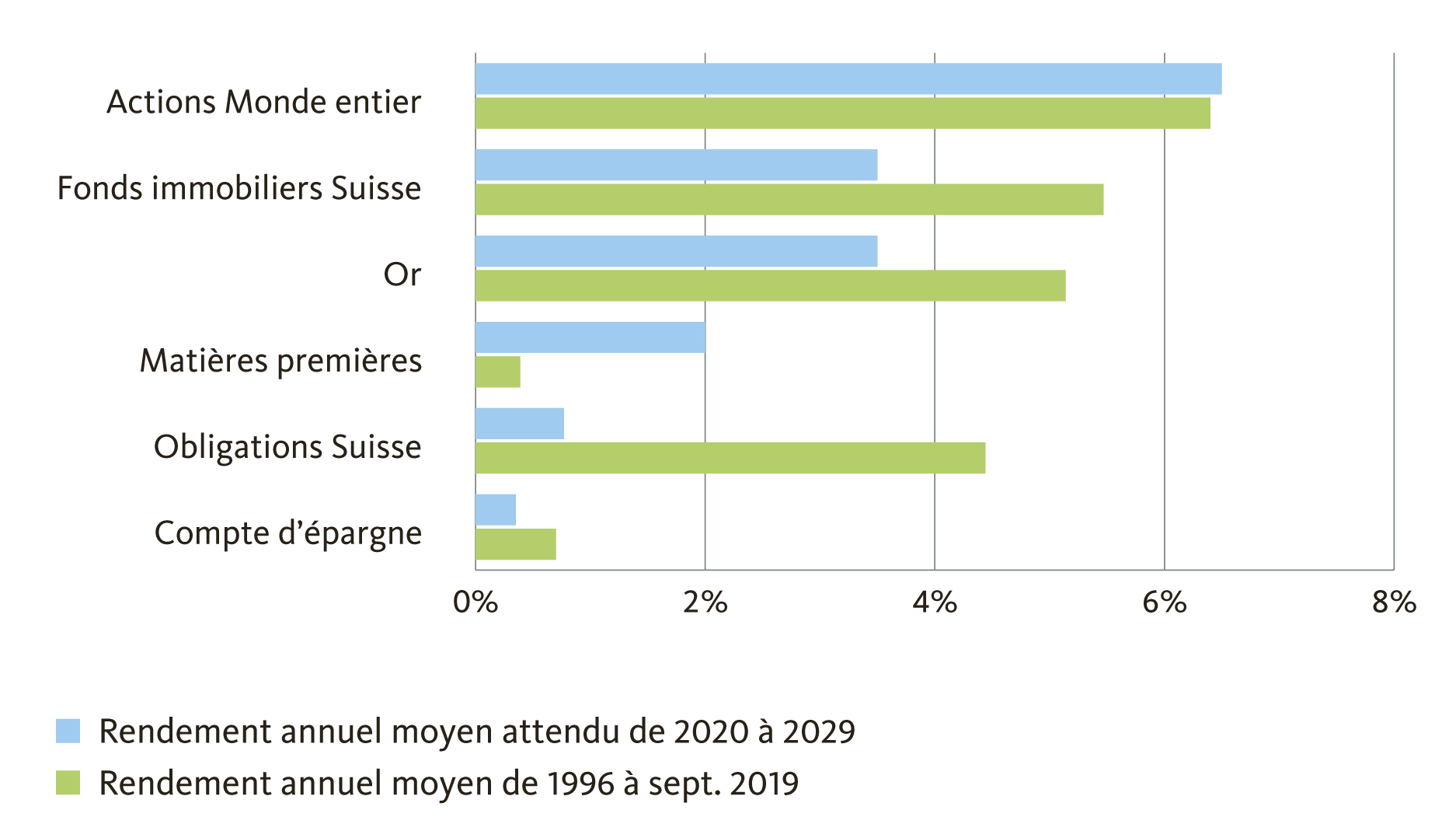

Rendement et risque des classes d’actifs

Sans que le rendementtotal baisse les fluctuations de cours peuvent être réduites grâce à la diversification, c’est-à-dire par la répartition de l’investissement dans différentes classes d’actifs. Parmi les classes d’actifs, les actions continueront à jouer le rôle de principale source de rendement. D’après les estimations de la Banque Migros, elles devraient générer, dans les années 2020, des rendements au moins aussi élevés qu’au cours de la période de comparaison allant de 1996 à 2019, tandis que les taux d’intérêt moyens des comptes devraient être encore plus bas. Les obligations suisses et les fonds immobiliers suisses rapporteront également beaucoup moins (voir graphique 6).

Rendements annuels attendus

Conclusions du sondage et de l’étude

- Les objectifs d’épargne sont fonction de l’âge: les 18 à 29 ans épargnent principalement pour de grands voyages; chez les 30 à 55 ans et chez les plus de 55 ans, c’est la prévoyance vieillesse qui est au premier plan.

- Les épargnants sont nombreux, mais les montants souvent relativement modestes: 88% de la population suisse à partir de 18 ans épargne régulièrement. La majorité met jusqu’à 1000 francs de côté par mois. Dans la plupart des cas, cela correspond au montant maximum pouvant être épargné chaque mois, selon les propres indications des sondés.

- Beaucoup d’épargnants se montrent très prudents: l’épargne se fait surtout par l’intermédiaire d’un compte. C’est le choix le plus approprié pour des objectifs de placement à court terme ou en cas de faible propension au risque. En effet, 70% des personnes interrogées ne sont plutôt pas ou pas du tout disposées à prendre des risques accrus pour leurs objectifs d’épargne en matière de placements. Pour la sécurité de leur argent, elles sont prêtes à accepter l’absence de protection contre l’inflation actuellement et pour les deux prochaines années au moins, et donc le non-accroissement du patrimoine en termes réels.

- Manque de connaissances dans le choix des formes d’épargne: le désintérêt et, partant, le manque de connaissances qui en découle sont largement répandus en matière de placements. Plus de 40% des personnes interrogées déclarent ne pas s’intéresser aux thèmes relatifs aux finances et aux placements. Par exemple, l’hypothèse erronée qu’il faut des sommes minimales relativement élevées pour investir sur les marchés financiers est très répandue. Les instruments tels que les plans d’épargne en fonds ou l’épargne grâce aux arrondis, déjà disponibles à partir de petits montants via des comptes en fonds, semblent donc être encore peu connus.

- Mieux épargner grâce à la diversification sur les marchés financiers: pour constituer un patrimoine réel à long terme, il faut prendre des risques sur les marchés financiers. La diversification permet de réduire considérablement le risque de placement. Toutefois, tous les risques ne sont pas compensés de manière adéquate, p. ex. les risques de change liés aux obligations ou aux engagements sur matières premières.

Méthode du sondage

Le sondage représentatif a été réalisé en octobre 2019 par l’institut d’études de marché Intervista sur mandat de la Banque Migros. Plus de 1500 personnes âgées de 18 ans et plus en provenance de Suisse alémanique, de Suisse romande et du Tessin ont été interrogées en ligne.