Per la terza volta la revisione della LPP è stata bocciata dalla popolazione svizzera. Il progetto è stato oggetto di accese discussioni prima del voto; a suscitare grande malcontento tra gli oppositori è stata soprattutto la riduzione dell’aliquota di conversione. Alla luce dell’aumento dell’aspettativa di vita e delle aspettative di rendita troppo elevate per la consistente aliquota di conversione, il problema del finanziamento delle casse pensioni permane. Per questo motivo è ancora più importante assicurare la propria previdenza per la vecchiaia puntando sulla previdenza privata.

L’invecchiamento della popolazione e le aspettative di rendita troppo elevate stanno mettendo a rischio la previdenza professionale

La votazione sulla revisione della LPP è fallita. L’obiettivo della revisione era quello di garantire il finanziamento del secondo pilastro. Le casse pensioni si trovano infatti di fronte a importanti sfide finanziarie. La popolazione diventa sempre più anziana. Se nel 1985, al momento dell’introduzione della previdenza professionale, l’aspettativa di vita di uomini e donne era rispettivamente di 73,5 e 80,2 anni, oggi è di 81,6 e 85,4 anni. Attualmente le rendite di vecchiaia hanno quindi un orizzonte temporale molto più lungo. Le risorse accumulate durante la vita lavorativa non sono più sufficienti a coprire le rendite. Già adesso confluiscono ogni anno nel secondo pilastro 7 miliardi di franchi dai lavoratori ai pensionati. Il terzo contribuente, il mercato dei capitali, ha inoltre difficoltà a generare il rendimento annuo necessario per l’aliquota di conversione del 6,8%.

Oltre alle sfide finanziarie, la previdenza professionale non è più al passo con i tempi. La società è cambiata radicalmente dagli anni ’80 e le donne sono oggi strettamente integrate nel mondo del lavoro, anche se l’80% a tempo parziale. Tuttavia, il sistema della deduzione di coordinamento penalizza molti lavoratori a tempo parziale e persone a basso reddito. Chi non è assicurato in una cassa pensioni o lo è solo al salario minimo, farà fatica a mantenere l’abituale tenore di vita anche nella terza età. Il secondo pilastro è il salvadanaio della nazione e di solito costituisce la maggior parte del patrimonio di un lavoratore di 50 anni. Con l’approvazione del progetto, un numero nettamente maggiore di persone in Svizzera avrebbe avuto la possibilità di costituire un capitale di vecchiaia. La deduzione fissa di coordinamento sarebbe stata sostituita da una percentuale fissa del 20% sul salario lordo e la soglia d’entrata sarebbe stata ridotta da un salario annuo di 22 050 a 19 845 franchi. Il progetto avrebbe quindi tenuto conto dell’evoluzione sociale degli ultimi decenni.

Consolidare la previdenza per la vecchiaia con il terzo pilastro

Anche se la riforma è stata respinta, si può presumere che in futuro le casse pensioni ridurranno con molta probabilità le loro rendite. È quindi ancora più importante ampliare la previdenza privata, in quanto non è più possibile mantenere la promessa di garantire con il primo e il secondo pilastro il 60% dell’ultimo reddito prima del pensionamento. Soprattutto per i lavoratori a tempo parziale e i lavoratori con più di un impiego, che hanno fondi esigui o nulli nella cassa pensioni, il risparmio individuale è ancor più importante per costituire un patrimonio per la vecchiaia a lungo termine con l’aiuto dei mercati dei capitali. Ma anche le persone con un reddito più elevato, che non dispongono di prestazioni sovraobbligatorie della cassa pensioni, hanno buone ragioni per optare per la previdenza privata.

Il terzo pilastro è destinato alla previdenza individuale e volontaria e contribuisce a garantire il tenore di vita abituale (quindi il restante 40% o più) anche in futuro:

- Nel pilastro 3a possono effettuare versamenti tutte le persone che dispongono di un reddito soggetto all’AVS, quindi anche coloro che non raggiungono la soglia d’entrata della cassa pensioni. Il contributo massimo annuo per le persone con cassa pensioni ammonta a 7056 franchi (2024) o 7258 franchi (2025), mentre per i lavoratori autonomi senza cassa pensioni a 35 280 franchi (2024) o 36 288 franchi (2025), al massimo il 20% del reddito netto.

- Vi è anche la possibilità di ampliare ulteriormente il terzo pilastro con la previdenza libera 3b, accumulando così più patrimonio per la vecchiaia. Tuttavia, a differenza del risparmio del pilastro 3a, il risparmio del pilastro 3b non può essere dedotto dal reddito soggetto all’imposta sul reddito.

Investire i fondi del terzo pilastro anziché «parcheggiare» il denaro su un conto conviene. Chi investe i capitali del terzo pilastro in un fondo previdenziale con una quota azionaria elevata si assicura, con un lungo orizzonte d’investimento, buone opportunità sui mercati finanziari. Questo è anche un importante vantaggio rispetto alla cassa pensioni, che spesso non consente di investire in azioni più del 50% dell’avere di vecchiaia risparmiato. Nella previdenza privata si è quindi meno vincolati e si può investire molto di più in azioni e beneficiare di rendimenti annui reali medi del 7,5%.

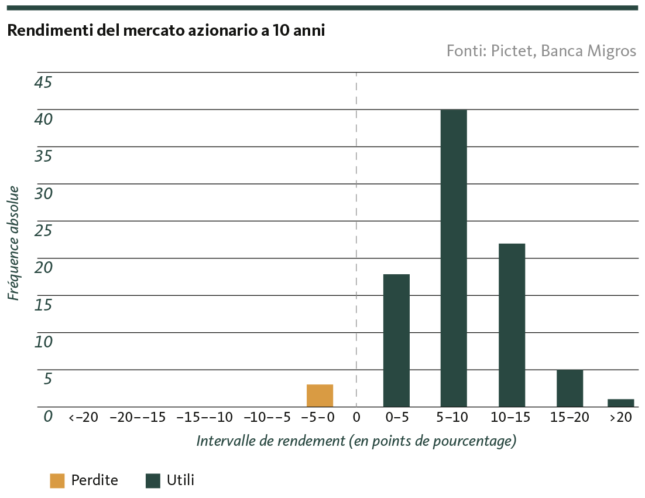

Uno degli elementi più importanti nella costituzione di un patrimonio è l’effetto dell’interesse composto, che Albert Einstein definiva addirittura «l’ottava meraviglia del mondo». L’effetto dell’interesse composto significa che i proventi conseguiti, come gli interessi o i dividendi, vengano costantemente reinvestiti; il capitale investito continua di conseguenza a crescere e questa crescita a fruttare, a sua volta, interessi. L’effetto dell’interesse composto è tanto maggiore quanto più lungo è l’orizzonte temporale. Un altro vantaggio di un orizzonte d’investimento prolungato consiste nella riduzione del rischio di rendimenti negativi. Ciò vale in particolare anche per gli investimenti ad alto rischio, come le azioni, che presentano margini di volatilità più elevati. Negli ultimi 90 anni circa, ci sono stati solo tre anni in cui il rendimento decennale del mercato azionario svizzero è stato negativo. Per la maggior parte del tempo, il rendimento è stato in media del 5-10% all’anno.

Adeguare il terzo pilastro alle esigenze

A seconda dell’età e della propensione al rischio potete modificare la quota azionaria dei fondi previdenziali. Ad esempio, se state per andare in pensione, è opportuno ridurre la quota azionaria del fondo previdenziale per proteggere il capitale di vecchiaia da forti fluttuazioni. Anche in considerazione del versamento del capitale di vecchiaia e della sua tassazione è consigliabile aprire diversi conti 3a. Non appena su un conto 3a si è accumulato un importo di circa CHF 50 000, è consigliabile aprire un secondo conto. Indipendentemente dall’età, si consiglia di coinvolgere una persona esperta in pianificazione finanziaria che vi supporti con un’analisi completa e proposte d’intervento concrete sulla vostra situazione personale e vi prepari al meglio alla vita dopo il pensionamento.

Verso la pensione senza pensieri, grazie alla previdenza tempestiva e alla pianificazione finanziaria

In generale vale la regola secondo cui è bene risparmiare in ogni fase della vita. Insieme, infatti, l’AVS e le prestazioni della cassa pensioni raggiungono in media solo circa il 60% dell’ultimo reddito prima del pensionamento. Per poter mantenere il consueto tenore di vita anche nella terza età, raccomandiamo dunque di iniziare per tempo a costituire una previdenza privata. Inoltre, occupatevi per tempo di pianificare le vostre finanze in maniera completa. In tal modo vi sarà tempo sufficiente per attuare le misure necessarie e affrontare con serenità il pensionamento.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Le informazioni non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio né della capacità di rischio né della situazione finanziaria né di altre esigenze particolari del destinatario o della destinataria. La/Il destinataria/o è espressamente invitata/o a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è consultabile sulla pagina web bancamigros.ch/fib-it. Il contenuto di questa pubblicazione potrebbe essere stato interamente o parzialmente creato con l’aiuto dell’intelligenza artificiale. Nell’impiego dell’intelligenza artificiale, la Banca Migros SA utilizza tecnologie selezionate e non pubblica contenuti generati meccanicamente senza verifica umana. Indipendentemente dal fatto che le presenti informazioni siano state create con o senza l’aiuto dell’intelligenza artificiale, la Banca Migros SA non fornisce alcuna garanzia in merito alla loro esattezza o completezza e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura che potrebbero derivare dalle presenti informazioni. Le informazioni qui riportate rappresentano esclusivamente un’istantanea della situazione al momento della stampa; non sono previsti aggiornamenti automatici regolari.