Gran parte del vostro patrimonio giace nella cassa pensioni. Il cosiddetto certificato di previdenza fornisce informazioni su tali fondi e sulle relative prestazioni. Vi mostriamo come leggere questo importante documento e quali conclusioni trarne.

I certificati di previdenza relativi alla cassa pensioni arrivano nelle nostre case in primavera. Infatti, chi guadagna almeno 22’050 franchi all’anno (situazione al 2023) è assicurato obbligatoriamente nel 2° pilastro o presso una cassa pensioni e riceve quindi automaticamente un certificato di previdenza. Molti ripongono questo documento in un cassetto senza leggerlo, perché i vari numeri e i termini tecnici esercitano un effetto deterrente.

Ma con la cassa pensioni ci sono in ballo un sacco di soldi. Dovreste sapere qual è l’ammontare del vostro capitale di previdenza e quale rendita potrete aspettarvi un giorno. Vi mostriamo pertanto quali sono i dati riportati sul vostro certificato di previdenza e che cosa significano. A questo proposito ci limiteremo ai dati più importanti. A seconda della cassa pensioni, questi sono rappresentati in modo diverso e anche le denominazioni possono variare leggermente. Purtroppo non esistono regole intersettoriali di validità generale per la strutturazione dei certificati di previdenza.

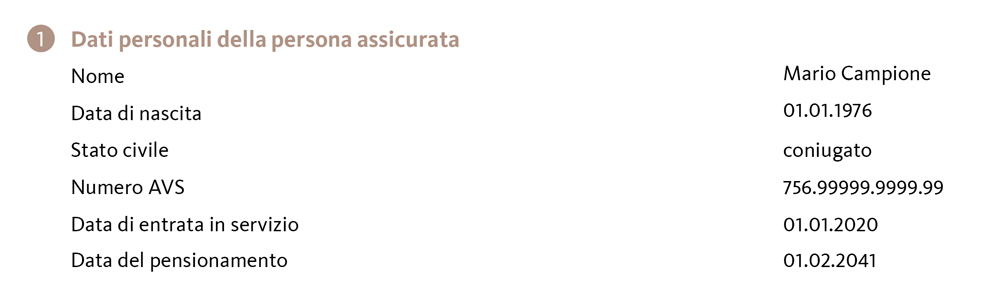

1. Nella parte iniziale del certificato di previdenza sono riportati i dati personali relativi alla persona assicurata. Controllate i dati principali. Ad esempio: la data di nascita è corretta, le informazioni sullo stato civile sono ancora attuali?

2. Il salario annuo AVS comprende anche la tredicesima. Verificate se è stata presa in considerazione.

3. Per le prestazioni della cassa pensioni è determinante il salario assicurato. Nella maggior parte dei casi lo otterrete deducendo dal salario annuo complessivo il cosiddetto «importo di coordinamento» pari a 25’725 franchi (situazione al 2023). L’importo di coordinamento corrisponde ai 7/8 della rendita massima AVS e si applica perché una parte della rendita di vecchiaia è già coperta dall’AVS e non ha senso far pagare questa parte anche tramite la cassa pensioni. Vi sono singole casse pensioni che rinunciano tuttavia alla deduzione dell’importo di coordinamento, assicurando l’intero reddito.

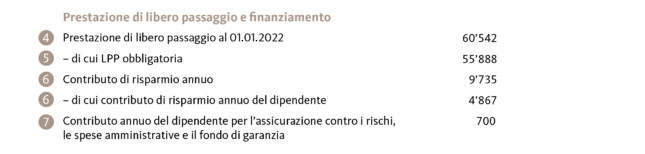

4. L’avere di vecchiaia depositato attualmente nella cassa pensioni è denominato prestazione di libero passaggio. Infatti è l’avere che in caso di cambio di impiego potete versare liberamente nella cassa pensioni del vostro nuovo datore di lavoro. Esso comprende tutti i contributi versati dal datore di lavoro e da voi in quanto dipendente, compresi gli interessi. Sono inclusi in questo importo anche eventuali riscatti e accrediti effettuati in precedenza in seguito a divorzi (v. 12).

5. Le prestazioni di libero passaggio sono suddivise nella maggior parte dei casi in un importo obbligatorio e in un importo sovraobbligatorio. La prima parte è finanziata con contributi obbligatori nell’ambito del 2° pilastro, ossia con componenti salariali tra 25’725 e 88’200 franchi (situazione al 2023). I contributi delle componenti salariali superiori a tale importo confluiscono nella riserva sovraobbligatoria. Nel regime sovraobbligatorio la cassa pensioni può prevedere un tasso d’interesse inferiore al minimo dell’1% nel piano di previdenza obbligatorio (cfr. 8) e anche la cosiddetta aliquota di conversione della rendita può essere inferiore a quella obbligatoria (cfr. 9).

Molte casse pensioni utilizzano il metodo integrato. Nel metodo integrato si applica un’aliquota di conversione uniforme sia per la componente obbligatoria che per quella sovraobbligatoria, la quale può scendere al di sotto dell’aliquota minima di conversione prescritta dalla LPP obbligatoria.

6. Il contributo di risparmio annuo dipende dall’età del dipendente e dalla soluzione della cassa pensione del datore di lavoro. La legge stabilisce che il contributo di risparmio ammonta al 7% del salario assicurato a partire dal 25° anno di età e al 10% a partire dal 35° anno di età. A partire dai 45 anni il contributo sale al 15% e dai 55 in su al 18%. Il datore di lavoro deve assumersene almeno la metà, ma molte aziende pagano volontariamente di più.

7. La cassa pensioni è un’assicurazione. Di conseguenza, in qualità di dipendente pagate non solo i contributi di risparmio, ma anche i contributi di rischio, che in una certa misura rappresentano i premi assicurativi. Questi contributi servono a pagare, tra l’altro, eventuali rendite d’invalidità (cfr. 11) o prestazioni per i superstiti in caso di decesso (cfr. 12). La quota dei contributi di rischio dipende dalla soluzione della cassa pensioni e ammonta almeno all’1%, in parte anche diversi punti percentuali del salario assicurato.

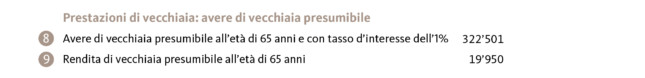

8. L’avere di vecchiaia presumibile al momento del pensionamento corrisponde a una proiezione ipotetica, compresi gli interessi. Si presume che sia il tasso d’interesse che la remunerazione rimangano invariati. Questo calcolo è ovviamente soggetto a grandi incertezze. Ad esempio, l’ammontare del vostro salario e il grado di occupazione potrebbero cambiare o potreste interrompere il vostro rapporto di lavoro per un anno di sabbatico o un congedo maternità/paternità. Per non parlare del fatto che la remunerazione dell’avere di vecchiaia può subire notevoli oscillazioni nel tempo.

9. Per calcolare la rendita di vecchiaia presumibile moltiplicate l’avere di vecchiaia presumibile per la cosiddetta aliquota di conversione. Quest’ultima indica la quantità di rendita vitalizia che riceverete per ogni franco risparmiato. Nella componente obbligatoria del 2° pilastro, allo stato attuale essa ammonta al 6,8%; per un capitale di vecchiaia di 500’000 franchi, ad esempio, percepite una rendita annua di 34’000 franchi. Tenuto conto dell’allungamento dell’aspettativa di vita e dei tassi d’interesse persistentemente bassi, l’aliquota minima di conversione dovrebbe essere ridotta notevolmente. Di conseguenza, negli ultimi anni le casse pensioni hanno costantemente ridimensionato le aliquote di conversione sovraobbligatorie e integrate. Attualmente le aliquote di conversione sono spesso pari al 5,5% o inferiori. Per un capitale di vecchiaia di 500’000 franchi, una riduzione dell’aliquota di conversione dell’1,3% comporta una riduzione della pensione pari a 6500 franchi all’anno. Per garantire la rendita originaria di 34’000 franchi all’anno, sarebbe necessario un capitale di vecchiaia supplementare di oltre 100’000 franchi.

A seconda dei casi, nel certificato di previdenza possono essere indicate anche diverse varianti per l’importo della rendita di vecchiaia. Ciò dipende dal fatto che si vada in pensione anticipatamente e che si desideri prelevare una parte dell’avere di vecchiaia sotto forma di capitale anziché di rendita.

10. Se la persona assicurata diventa invalida, riceve una rendita d’invalidità, che può variare a seconda della cassa pensioni; nel nostro esempio ammonta al 70% della rendita di vecchiaia presumibile. Se la persona inabile al lavoro ha figli, vengono corrisposte rendite supplementari per figli della persona beneficiaria di una rendita di invalidità corrispondenti a un quinto della rendita d’invalidità fino al compimento del 18° anno di età. Se il figlio sta seguendo una formazione, il periodo di diritto alla rendita d’invalidità si prolunga fino al compimento del 25° anno di età.

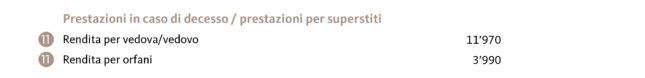

11. In caso di decesso della persona assicurata, la cassa pensioni versa le prestazioni per i superstiti. Da un lato, ciò comprende una rendita vedovile per il coniuge superstite, per il convivente o per il partner in unione domestica registrata (a seconda dei casi, può essere previsto anche un pagamento in capitale). La rendita vedovile di norma ammonta al 60 per cento della rendita di vecchiaia presumibile.

D’altro canto, le prestazioni per i superstiti comprendono anche una rendita per orfani per i figli fino ai 18 anni. Se il figlio sta seguendo una formazione, il periodo di diritto alla rendita si prolunga fino al compimento del 25° anno di età. L’importo della rendita per orfani è di norma pari a un quinto della rendita di vecchiaia presumibile.

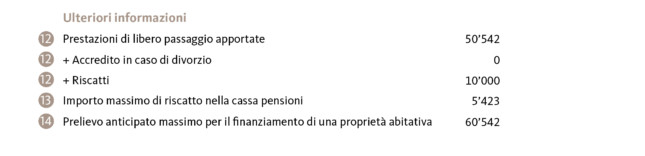

12. In fondo al certificato di previdenza sono disponibili ulteriori informazioni, come ad esempio l’origine della vostra prestazione di libero passaggio. Si tratta della cosiddetta prestazione di libero passaggio apportata, ossia dell’avere che avete trasferito dal vostro precedente istituto di previdenza o da una fondazione di libero passaggio? Vi sono stati trasferiti accrediti dalla cassa pensioni del coniuge o del partner registrato in seguito a un divorzio? Oppure si tratta dei cosiddetti riscatti con i quali avete finanziato prestazioni più elevate dalla vostra cassa pensioni esistente?

13. È riportato inoltre il numero di ulteriori riscatti che potreste effettuare nella cassa pensioni.

14. È disponibile anche l’importo massimo che potete prelevare per finanziare la proprietà di un’abitazione. Fino al compimento del 50° anno di età, è possibile farvi versare l’intera prestazione di libero passaggio per tale scopo. Gli assicurati più anziani ricevono l’importo che avrebbero potuto prelevare in anticipo all’età di 50 anni o la metà dell’avere attuale, a seconda di quale dei due importi è maggiore.

(aggiornato al 10.03.2023)