Als Anker- und Reservewährung im Weltwährungssystem steht der Dollar stets im Rampenlicht. Die US-Währung hat die anfänglichen Gewinne nach der Wahl von Donald Trump zum US-Präsidenten inzwischen wieder eingebüsst. Wenn Analysten über einen steigenden oder fallenden Dollar sprechen, beziehen sie sich in der Regel auf den US-Dollar-Index. Dieses Barometer ist ein nützliches Arbeitsinstrument für Anleger.

Wer in Aktien investiert, achtet vor allem auf die Fundamentaldaten und Aktienbewertungen eines Unternehmens oder beobachtet Handelssignale charttechnischer Analysen. Vergleichsweise weniger berücksichtigen Privatanleger beim Investitionsentscheid indes Wechselkurseinflüsse. Dabei ist der sogenannte US-Dollar-Index ein gutes Barometer für fast alle Anleger in nahezu allen Märkten.

Der Dollar-Index ist ein Indikator für die internationale Wettbewerbsfähigkeit der USA beziehungsweise des Dollarwährungsraums.

Der Dollar-Index (Bloomberg: DXY) ist das Abbild eines Futures-Kontrakts. Futures spiegeln die zukünftigen Erwartungen von Kurs- oder Preisentwicklungen. Auf handelsgewichteter Basis misst der Dollar-Index den Greenback zu einem Währungskorb, der sich aus sechs verschiedenen Währungen zusammensetzt: Euro, Yen, britisches Pfund, kanadischer Dollar, schwedische Krone und Schweizer Franken. Mit 57,6% ist die europäische Gemeinschaftswährung im Währungskorb weitaus am stärksten gewichtet, gefolgt vom Yen (13,6%). Der Franken fliesst mit 3,6% ein. Dank des Dollar-Index sehen Anleger auf einen Blick die Stärke beziehungsweise Schwäche des Dollars im Vergleich zu den anderen Hauptwährungen. Steigt der Dollar-Index, ist der Greenback gegenüber diesen sechs unterschiedlichen Währungen stark. Sinkt er, ist die US-Währung schwach.

Eingeführt wurde der Dollar-Index 1973 mit einem Startwert von 100. Notiert er unter 100, bedeutet das, der Dollar hat gegenüber 1973 an Wert verloren – und umgekehrt. Das Barometer ist somit ein Indikator für die internationale Wettbewerbsfähigkeit der USA beziehungsweise des Dollarwährungsraums. Aussagekräftiger als das Wechselkursverhältnis des Dollars zu einer anderen Währung ist der Index deshalb, weil er sozusagen einen multilateralen Wechselkurs darstellt. Genutzt wird er unter anderem, um sich gegen Risiken am Devisenmarkt abzusichern oder eine Position im Dollar einzugehen, ohne sich der Risikoexposition eines einzelnen Währungspaars wie USDCHF auszusetzen.

Welchen weiteren Nutzen können Anleger aus dem Dollar-Index ziehen? Wechselkursfluktuationen beeinflussen beispielsweise die Unternehmensergebnisse von multinationalen Konzernen mitunter beträchtlich. Ist der Dollar stark, sind die Fremdwährungseinnahmen, die ein US-Unternehmen ausserhalb der Vereinigten Staaten erwirtschaftet, auf Dollarbasis gerechnet geringer. Oder: Ein exportorientierter Industriekonzern, dessen Kosten hauptsächlich in Dollar anfallen, kann unter einer starken US-Währung leiden, weil sich die Wettbewerbsfähigkeit gegenüber ausländischen Konkurrenten mit Produktionskosten in einer billigeren Fremdwährung verringert und so das Umsatz- und Gewinnwachstum negativ beeinträchtigt. Schweizer Unternehmen beispielsweise litten bei der Aufhebung des Euro-Mindestkurses entsprechend unter dem Franken-Schock bzw. starken Franken.

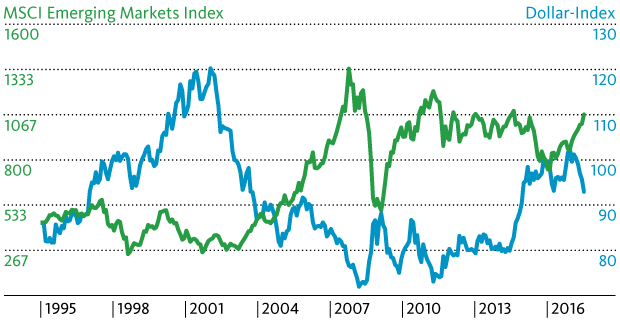

Fällt der Dollar, schneiden die fernöstlichen Aktienmärkte oft besser ab als die US-Börsen.

Auf übergeordneter Ebene lassen sich ebenfalls Rückschlüsse ziehen. Tendiert der Dollar-Index fester, schwächeln beispielsweise Asiens Börsen. Fällt er hingegen, schneiden die fernöstlichen Aktienmärkte oft besser ab als die US-Börsen. Wirtschaftszweige, die dann besonders von einer Dollarschwäche profitieren, sind Basismaterialien (Grundstoffe), Energie, Industrie und Immobilien. Ganz allgemein lässt sich feststellen: Im Sog eines sich abwertenden Greenback schichten Anleger häufig ihre US-Engagements in die Emerging Markets um, weil da die Aussichten für Unternehmensgewinne und damit für Aktienkursgewinne aussichtsreicher sind als am US-Aktienmarkt.

Emerging Markets im Zeichen des Dollars.

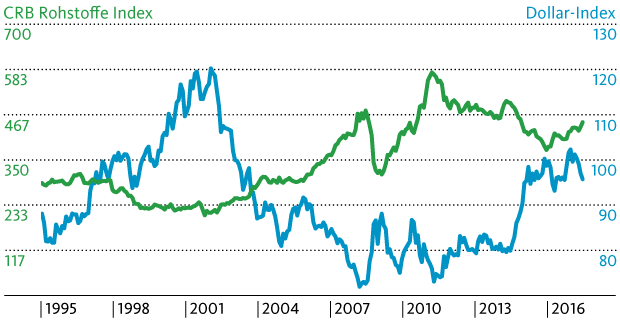

Auch für Investoren am Bond-, Währungs- und Rohstoffmarkt ist der Dollar-Index ein nützliches Arbeitsinstrument. Beispielsweise zieht ein schwacher Dollar üblicherweise festere Rohstoffnotierungen oder einen höheren Goldpreis nach sich – und umgekehrt (für Schweizer Anleger in Franken ist dies indes oft ein Nullsummenspiel). Auch profitiert die US-Währung wie der Franken häufig von internationalen Krisen. In unsicheren Zeiten flüchten Investoren unter anderem in den Dollarraum, und die Nachfrage nach dem Greenback steigt entsprechend. Ein starke US-Währung schlägt sich daher im Allgemeinen in rückläufigen Renditen am US-Bondmarkt nieder.

Fester Dollar, schwache Rohstoffnotierungen – und umgekehrt.