Monnaie d’ancrage et de réserve dans le système monétaire international, le dollar occupe constamment le devant de la scène. Après avoir progressé lors de l’élection de Donald Trump à la présidence des Etats-Unis, le billet vert a de nouveau chuté. Quand les analystes parlent de hausse ou de baisse du dollar, ils se réfèrent en général à l’indice du dollar américain, un baromètre utile pour les investisseurs.

Ceux qui décident d’investir dans des actions s’intéressent avant tout aux données fondamentales et aux évaluations des actions d’une entreprise, ou observent les signaux donnés par des analyses graphiques. En revanche, ils tiennent moins compte de l’influence des taux de change. Pourtant, l’indice du dollar américain est un bon indicateur de tendance pour presque tous les investisseurs sur la quasi-totalité des marchés.

L’indice du dollar sert d’indicateur de la compétitivité internationale des Etats-Unis et de la zone dollar.

L’indice du dollar (Bloomberg: DXY) est l’illustration d’un contrat à terme (future). Les futures reflètent les évolutions escomptées des cours ou des prix. En termes pondérés des échanges, l’indice du dollar mesure la valeur du billet vert par rapport à un panier constitué de six devises: l’euro, le yen, la livre sterling, le dollar canadien, la couronne suédoise et le franc suisse. Avec 57,6%, l’euro est de loin la monnaie la plus fortement pondérée, suivie du yen (13,6%). Le franc est représenté à raison de 3,6%. L’indice du dollar permet aux investisseurs d’apprécier en un coup d’œil si le dollar est fort ou faible par rapport aux autres autres monnaies principales. Si l’indice du dollar augmente, cela signifie que le billet vert est fort par rapport aux six autres monnaies. Une baisse, en revanche, indique que le dollar est faible.

L’indice du dollar a été introduit en 1973 avec une valeur initiale de 100. S’il clôture en dessous ou au-dessus, c’est un signe que le dollar a perdu ou au contraire gagné en valeur par rapport à 1973. Ce baromètre sert donc d’indicateur de la compétitivité internationale des Etats-Unis et de la zone dollar. Il est plus pertinent que le taux de change du dollar en une autre monnaie, car il représente, pour ainsi dire, un taux de change multilatéral. On l’utilise notamment pour se prémunir des risques encourus sur le marché des devises ou pour ouvrir une position en dollar sans s’exposer au risque d’une seule paire de monnaies telle que USD/CHF.

Mais quels autres avantages l’indice du dollar offre-t-il aux investisseurs? Les fluctuations du taux de change influencent par exemple parfois considérablement les résultats des multinationales. Si le dollar est fort, les recettes en monnaies étrangères réalisées par une entreprise américaine en dehors des Etats-Unis seront plus faibles, calculées sur la base du dollar. Un dollar fort pourra aussi désavantager un groupe axé sur l’exportation qui supporte principalement ses coûts en dollars. En effet, ce dernier devient moins compétitif face aux concurrents étrangers produisant dans une monnaie meilleur marché, ce qui a un impact négatif sur la croissance du chiffre d’affaires et des bénéfices. Lorsque le cours plancher de l’euro a été supprimé, par exemple, les entreprises suisses ont souffert du choc du franc, autrement dit du franc fort.

Si le dollar baisse, les marchés des actions d’Extrême-Orient s’en sortent souvent mieux que les bourses américaines.

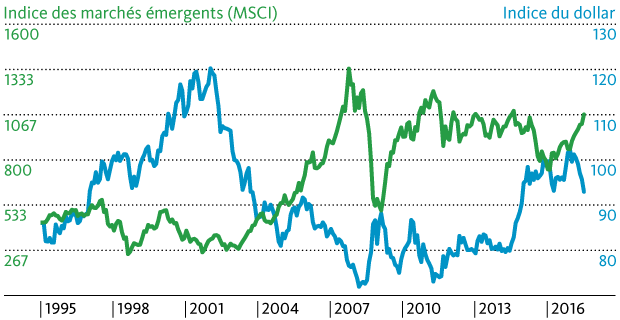

On peut également en déduire des conclusions à un niveau plus général. Si l’indice du dollar tend à la hausse, les bourses d’Asie, par exemple, sont affaiblies. En revanche, s’il baisse, les marchés des actions d’Extrême-Orient s’en sortent souvent mieux que les bourses américaines. Les secteurs économiques qui profitent le plus de la faiblesse du dollar sont ceux des matières premières, de l’énergie, de l’industrie et de l’immobilier. De manière générale, la constatation suivante s’impose: après un fléchissement du dollar, les investisseurs transfèrent souvent leurs engagements américains dans les marchés émergents, où les perspectives de bénéfices des entreprises – et, par conséquent, de bénéfices sur le cours des actions – sont meilleures que sur le marché américain des actions.

Les marchés émergents sous le signe du dollar.

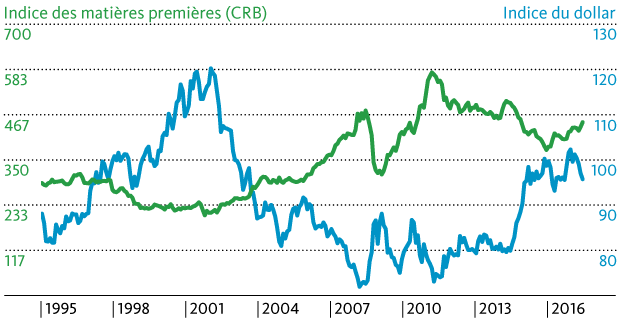

L’indice du dollar est aussi très utile aux investisseurs sur le marché des obligations, des devises et des matières premières. Par exemple, un dollar faible entraîne habituellement une montée des cours des matières premières ou du prix de l’or – et inversement (ce qui revient souvent à une partie nulle pour les placements suisses en francs). Le dollar, tout comme le franc, profitent aussi souvent des crises internationales. En période d’incertitude, les investisseurs cherchent notamment refuge dans la zone dollar, ce qui, à terme, accroît la demande en billets verts. Un dollar fort se traduit donc généralement par un recul des rendements sur le marché américain des obligations.

Dollar fort, faible cours des matières premières – et inversement.

Monsieur bonjour

Je lis avec assiduité les articles parus & y retire souvent de très bonnes informations.

J’ai une question , peut être pouvez vous m’éclairer sur ce point :

J’a i plusieurs positions sur les matières agricoles : café & cacao négociées en $ , depuis la glissade du billet vert début août , les cours de ces deux produits ne cessent de baisser, hors je pensais que la faiblesse du $ permettrait une hausse des cours qui atteignent des + bas de 5 ans ….

Pouvez vous m’apporter une explication quant à cette évolution?

Vous remerciant pour votre retour,

Cordialement

Bonjour Monsieur Dauchy,

Chaque matière première connaît son propre cycle quant à l’offre et à la demande. Par exemple, cette année, on s’attend à une récolte de cacao record en Afrique. L’offre excédentaire escomptée va donc également grever les prix.

Avec mes meilleures salutations

Thomas Pentsy