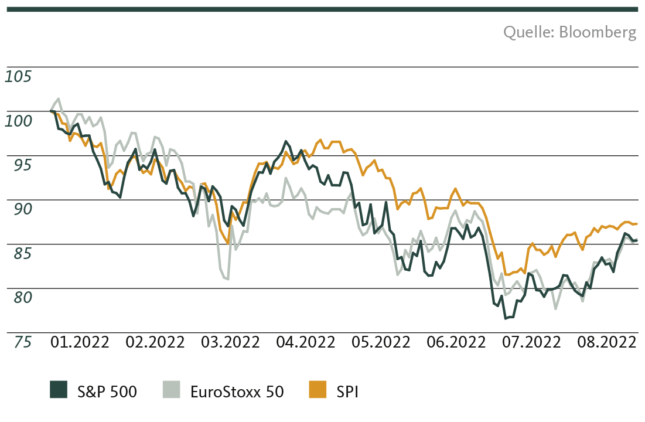

Nach den Kursverlusten im Frühsommer haben die Aktienmärkte Mitte Juli zu einer ausgeprägten Erholungsrally angesetzt. Sinkende Zinsen und passable Unternehmensergebnisse haben die Stimmung aufgehellt.

Nachdem die Stimmung an den Finanzmärkten im Frühsommer einen Tiefpunkt erreicht hatte, hellten sich die Gemüter der Anleger*innen ab Mitte Juli deutlich auf. Die langersehnte Erholung bescherte den Aktienmärkten relativ deutliche Kursgewinne: Der US-Leitindex S&P 500 beispielsweise legte in den letzten beiden Juliwochen rund 8 Prozent zu. Das europäische Pendant, der Euro Stoxx 50, gewann gar rund 9 Prozent. Der defensive Swiss Performance Index verteuerte sich um gut 3 Prozent.

Verantwortlich für den abrupten Stimmungswandel und das entsprechende Kursfeuerwerk an den Märkten waren einerseits die besser als erwartetem – oder befürchteten – Unternehmensergebnisse für das zweite Quartal 2022. Zwar sank das Gewinnwachstum der US-Unternehmen bislang auf rund 6 Prozent und damit auf den tiefsten Stand seit dem vierten Quartal 2020. Viele Marktteilnehmer befürchteten jedoch im Vorfeld der Gewinnsaison gar ein Absinken in den negativen Bereich. Die Vermeidung einer sogenannten Gewinnrezession vermochte die Stimmung der Anleger*innen deutlich aufzuhellen – dass, obwohl die Unternehmensgewinne bestenfalls als passabel bezeichnet werden können.

Wenig überraschend schnitten die Energieunternehmen mit Abstand am besten ab: Vor dem Hintergrund der markant gestiegenen Energiepreise vermochten sie ihre Gewinne gegenüber dem Vorjahresquartal im Durchschnitt beinahe zu verdreifachen. Auf der anderen Seite der Rangliste stehen die Finanzwerte. Ihre Gewinne sanken im Jahresvergleich um ein Viertel. Höhere Rückstellungen für Kredite sowie Einbrüche im Handelsergebnis sind in erster Linie verantwortlich für den Gewinneinbruch bei den Finanzunternehmen. Nicht zuletzt trug auch Big Tech mit besser als befürchteten Ergebnissen zum Stimmungsumschwung bei. Insbesondere das Cloud-Geschäft bleibt äusserst profitabel und profitiert nach wie vor von starkem Wachstum.

Sinkende Zinsen verbessern die Finanzierungskonditionen

Neben den Unternehmensergebnissen bildeten auch die gesunkenen Zinsen einen wichtigen Treiber für die jüngsten Kursgewinne an den Aktienmärkten. Notierten die Renditen der 10-jährigen US-Staatsanleihen im Juni noch bei 3.5 Prozent, sanken sie bis Ende Juli auf rund 2.6 Prozent. Ähnlich markant fiel der Zinseinbruch in Europa und der Schweiz aus: Die Rendite der 10-jährigen deutschen Bundesanleihe sank im gleichen Zeitraum von 1.8 auf rund 0.8 Prozent. Die Rendite der Schweizer Eidgenossen mit gleicher Laufzeit sank von rund 1.5 auf unter 0.5 Prozent.

Der zwischenzeitliche Zinseinbruch ist einerseits den erhöhten Rezessionsrisiken geschuldet: Staatsanleihen werden in Antizipation eines stärkeren konjunkturellen Gegenwindes als sicherer Hafen gesucht – ihre Preise legen zu und die Renditen sinken. Auf der anderen Seite setzte sich unter den Marktteilnehmern vermehrt die Ansicht durch, dass die Notenbanken in Anbetracht der sich verdichtenden Zeichen eines deutlichen Wachstumseinbruchs die geldpolitische Straffung nicht mehr ganz so forsch vorantreiben werden – oder präziser: Nicht ganz so lange weiterführen werden, wie bis anhin erwartet. Diese Lockerung der Finanzierungskonditionen ist positiv für die Unternehmen. Ob sie auch nachhaltig ist, darf angesichts der nach wie vor ungebremsten Inflationsdynamik allerdings bezweifelt werden.

Nach wie vor steht die Bekämpfung der galoppierenden Inflation zuoberst auf der Prioritätenliste der Zentralbanken. Insbesondere das US-Fed hat relativ deutlich klargemacht, dass es zur Erreichung dieses Ziels auch eine harte Landung der Wirtschaft in Kauf nehmen wird. Die Wahrscheinlichkeit für eine solche hat in den vergangenen Monaten deutlich zugenommen. Vor diesem Hintergrund ist es fraglich, ob die aktuelle Erholung an den Aktienmärkten schon der Beginn eines neuen Bullenmarktes darstellt – oder einfach nur eine sommerliche Bärenrally ist.

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide aufgrund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Der Inhalt dieser Publikation wurde möglicherweise ganz oder teilweise mit Hilfe künstlicher Intelligenz erstellt. Die Migros Bank AG verwendet beim Einsatz von künstlicher Intelligenz ausgewählte Technologien und veröffentlicht keine maschinell generierten Inhalte ohne menschliche Überprüfung. Unabhängig davon, ob die vorliegenden Informationen mit oder ohne Unterstützung durch künstliche Intelligenz erstellt wurden, übernimmt die Migros Bank AG keine Garantie für die Richtigkeit oder Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche im Zusammenhang mit diesen Informationen entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.