Mit einer Teilpensionierung können Sie schrittweise das Arbeitspensum reduzieren, sofern der Arbeitgeber dies ermöglicht. Was Sie dabei beachten müssen und warum eine genaue Planung bei der gestaffelten Pensionierung wichtig ist.

Der Ausstieg in Raten ist günstiger als die Frühpensionierung und sorgt für einen sanften Start in den neuen Lebensabschnitt. Die konkreten Ausgestaltungsmöglichkeiten der Teilpensionierung richten sich nach dem Reglement Ihrer Pensionskasse. Das Prinzip ist aber immer dasselbe: Sie reduzieren stufenweise Ihr Arbeitspensum oder Ihr Einkommen, und parallel dazu beziehen Sie gestaffelt das angesparte Altersguthaben – entweder als Rente oder Kapital.

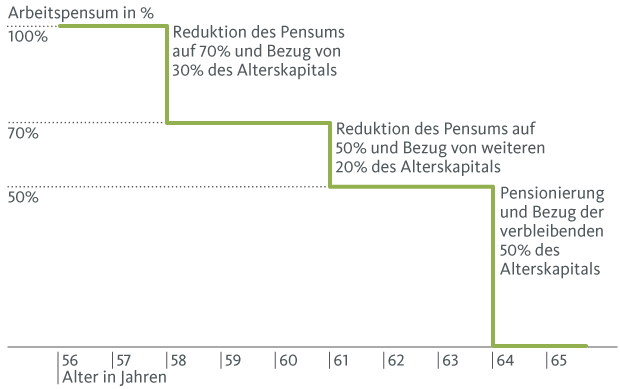

Das kann beispielsweise wie folgt aussehen. Eine Angestellte verringert mit Alter 58 den Beschäftigungsgrad von 100 auf 70 Prozent und bezieht 30 Prozent ihres Altersguthabens. Drei Jahre später senkt sie ihre Arbeitstätigkeit auf 50 Prozent, verbunden mit der Auszahlung von weiteren 20 Prozent des Vorsorgekapitals. Und nochmals drei Jahre später, mit der Pensionierung, bezieht sie die restlichen 50 Prozent des Altersguthabens (siehe Grafik).

Wann ist eine Teilpensionierung möglich?

Pensionskassenreglement beachten

Die kurze Antwort lautet: Ab 58 und bis 70, abhängig von Ihrer Pensionskasse. Das heisst, die Vorsorgeeinrichtungen konnten schon vor der aktuellen AHV-Reform einen Altersrücktritt ab 58 vorsehen. Neu steht im Gesetz, dass die Pensionskasse eine vorzeitige Pensionierung ab 63 ermöglichen muss. Am anderen Ende lässt sich der Bezug der Altersleistungen bis zum 70. Geburtstag aufschieben. Die maximale Spannweite von verschiedenen Teilpensionierungsschritten erstreckt sich also von maximal 58 bis 70, ist aber je nach PK-Reglement um bis zu fünf Jahre kürzer. Wenn Sie also wissen möchten, ab wann Sie eine Teilpensionierung vornehmen können, informieren Sie sich direkt bei Ihrer Vorsorgeeinrichtung.

Welche Staffelung ist bei der Teilpensionierung möglich?

Seit Inkrafttreten der oben erwähnten Reform gelten folgende Regeln:

- Mindestens drei Schritte bei Rentenbezug: Vorsorgeeinrichtungen wie Pensionskassen müssen einen Rentenbezug in mindestens drei Schritten ermöglichen.

- Maximal drei Schritte bei Kapitalbezug: Beim Kapitalbezug sind im Gesetz ebenfalls drei Schritte vorgesehen, aber im Gegensatz zur Rente nicht mindestens, sondern maximal. Drei Schritte heisst, dass nach diesen drei Bezügen entweder das gesamte Altersguthaben ausbezahlt ist oder dass der Rest nur mehr als Rente bezogen werden kann. Falls keine Rente bezogen werden kann, muss der dritte Schritt die Auszahlung des gesamten restlichen Guthabens umfassen.

Wie beeinflusst eine Teilpensionierung die AHV (1. Säule)?

Die AHV-Rente kann man maximal zwei Jahre vor Erreichen des Referenzalters beziehen, und zwar ganz oder teilweise. Der Vorbezug ist auch monatsweise möglich. Allerdings: Wer frühzeitig AHV-Gelder bezieht, muss eine lebenslängliche AHV-Rentenkürzung hinnehmen. Die Höhe der Kürzung ist abhängig von der Dauer des Vorbezugs.

Verzichten Sie bei der Teilpensionierung auf den Vorbezug der AHV-Rente, entsteht eine Einkommenslücke. Dies, weil Sie durch die Reduktion des Arbeitspensums (vor Erreichen des Referenzalters) weniger verdienen und Sie die AHV-Rente ungekürzt erst mit 65 erhalten (Ausnahmen: Frauen mit Jahrgang 1960 (64), 1961 (64 +3 Monate), 1962 (64 + 6 Monate) und 1963 (64 +9 Monate)). Die Lücke lässt sich teilweise schliessen, da Sie analog zur Pensumsreduktion gleichzeitig Kapital oder Rente aus der Pensionskasse vorbeziehen. AHV-Beiträge sind auch auf dem reduzierten Einkommen zu leisten, womit Ihre Beitragspflicht erfüllt sein sollte.

Auswirkungen der Teilpensionierung auf die Pensionskasse (2. Säule)

Was grundsätzlich zu beachten ist

Wer vor der Pensionierung sein Arbeitspensum reduziert, hat je nach Pensionskasse bis zu drei Optionen:

- Reduktion des versicherten Lohnes ohne Leistungsbezug

- Reduktion des versicherten Lohnes mit Leistungsbezug

- Weiterversicherung des bisherigen Lohnes ohne Leistungsbezug

Der Entscheid hat grosse Auswirkungen auf Einkommen, Steuern und Renten. Und: Je nach Pensionskasse und Steueramt gibt es bei einer Teilpensionierung weitere (z.T. kantonale) Vorgaben zu beachten:

- Die Reduktion des Pensums muss mindestens 20 oder 30 Prozent pro Schritt betragen

- Der Beschäftigungsgrad kann nicht wieder erhöht werden

- Zwischen zwei Reduktionsschritten kann eine gewisse Mindestdauer verlangt sein.

Reduktion des versicherten Lohnes ohne Leistungsbezug

Mit einem geringeren Einkommen sinkt der versicherte Lohn und damit die Leistungen der Pensionskasse im Alter, bei Tod und Invalidität. Zudem schrumpft das Einkaufspotenzial, d.h. der maximale Betrag, den man freiwillig in die Pensionskasse einzahlen und von den Steuern abziehen darf. Wer diese Option wählt (oder wählen muss), sollte Pensionskasseneinkäufe rechtzeitig tätigen. Dabei ist zu beachten, dass nach jeder freiwilligen Einzahlung eine dreijährige Sperrfrist für Kapitalbezüge besteht. Lässt man sich vor Ablauf dieser Frist PK-Kapital auszahlen, sind nachträglich die Steuern fällig, die man durch den Einkauf eingespart hat.

Reduktion des versicherten Lohnes mit Leistungsbezug

Viele Pensionskassen bieten die Möglichkeit, das Arbeitspensum in mehreren Schritten zu reduzieren und im gleichen Umfang Altersleistungen vorzeitig zu beziehen. Reduzieren Sie beispielsweise mit 60 Ihr Pensum von 100 auf 70 Prozent, können Sie sich 30 Prozent Ihres Pensionskassenguthabens als Kapital auszahlen lassen oder als Rente beziehen. Diese Möglichkeit haben Sie maximal noch zwei weitere Male – wenn Sie Ihr Pensum beispielsweise mit 65 Jahren um weitere 30 Prozent senken und dann vielleicht mit 69 Jahren, wenn Sie die Arbeitstätigkeit ganz aufgeben und die restlichen 40 Prozent beziehen.

Das Einkommen, das mit der Reduktion des Arbeitspensums wegfällt, lässt sich mit einem Teilbezug von Altersleistungen zumindest teilweise ausgleichen. Zudem fallen bei mehreren Kapitalbezügen von Pensionskassenguthaben weniger Steuern an, als wenn man sich das gesamte Altersguthaben auf einmal oder im gleichen Jahr auszahlen lässt. Die Behörden setzen dieser Steueroptimierung allerdings gewisse Schranken.

Vorzeitige Bezüge als Rente ergeben nur Sinn, wenn das Einkommen sonst zu gering ist oder die Pensionskasse ihren Umwandlungssatz drastisch senken muss. Denn erstens fällt die Rente bei einem Vorbezug lebenslang tiefer aus. Und zweitens bringen vorzeitige Rentenbezüge keine Steuerersparnis. Im Gegenteil: Auf Renten zahlt man Einkommenssteuern. Statt eines vorzeitigen Rentenbezugs empfiehlt es sich daher, die Einkommenslücke mit privaten Ersparnissen zu überbrücken.

Weiterversicherung des bisherigen Lohnes ohne Leistungsbezug

Wenn Sie Ihr Arbeitspensum mit 58 so reduzieren können, dass sich der Jahreslohn maximal halbiert, können Sie bei einigen Pensionskassen zum bisherigen Lohn versichert bleiben, bis Sie das reglementarische Pensionsalter der Pensionskasse erreicht haben oder Altersleistungen vorzeitig beziehen. Der Nachteil: Sie müssen die Beiträge auf dem fiktiv versicherten Lohnanteil meist selbst finanzieren. Vorteilhaft ist hingegen die mögliche Steuerersparnis, da Sie alle Beiträge in der Steuererklärung vom Bruttolohn abziehen und sich weiterhin in vollem Umfang in die Pensionskasse einkaufen können. Zudem verhindern Sie mit der Weiterversicherung des bisherigen Lohns, dass die Hinterbliebenen-, Invaliden- und Altersrente kleiner ausfallen.

Welche Regeln gelten bei der Teilpensionierung für die private Vorsorge (3. Säule)?

Gewusst wie, lassen sich mit dem privaten Vorsorgesparen über die 3. Säule viele Vorteile herausholen:

- Da Sie bei der Teilpensionierung immer noch über AHV-pflichtiges Erwerbseinkommen verfügen, können Sie weiterhin Einzahlungen in die 3. Säule tätigen, Vorsorgegeld aufbauen und Steuern sparen.

- Das ist übrigens auch dann noch möglich, wenn Sie aufgrund eines zu geringen Resteinkommens aus der Pensionskasse ausscheiden bzw. nicht mehr in der 2. Säule versichert sind. Dann können Sie anstelle des Maximalbetrags für die Säule 3a bis zu 20 Prozent des Erwerbseinkommens in die Säule 3a einzahlen. Und dies, solange Sie ein Erwerbseinkommen erzielen, maximal aber bis 70.

- Ein Bezug der 3. Säule ist frühestens fünf Jahre vor Erreichen des Referenzalters möglich – und zwar unabhängig davon, ob Sie arbeiten oder nicht.

- Haben Sie Ihr 3a-Geld zudem auf mehrere Konten verteilt, können Sie diese gestaffelt in unterschiedlichen Steuerjahren zwischen 60 und 65 Jahren beziehen und so auch beim Bezug Steuern sparen.

- Arbeiten Sie länger, können Sie den Bezug Ihrer Säule 3a-Konten um maximal weitere fünf Jahre aufschieben und Einzahlungen tätigen.

Kantonale Besonderheiten beachten

Um die Steueroptimierungsmöglichkeiten nicht ausufern zu lassen, haben die kantonalen Steuerbehörden Bedingungen für die schrittweise Pensionierung erlassen, wonach sich die jeweiligen Pensionskassen richten:

- Je nach Kanton müssen Beschäftigungsgrad und/oder Lohn um mind. 20 bis 30 % pro Pensionierungsschritt reduziert werden – und dies dauerhaft (eine spätere Erhöhung des Pensums ist also nicht erlaubt). Die Leistungen aus der Pensionskasse müssen dem verringerten Beschäftigungsgrad resp. der Lohnreduktion entsprechen (und dürfen ebenso wenig wie das Pensum nachträglich erhöht werden, z.B. durch Pensionskasseneinkäufe).

- Es sind maximal drei Kapitalbezüge möglich. Je nachdem müssen diese bis zwölf Monate auseinanderliegen.

- Vor der endgültigen Erwerbsaufgabe muss der Beschäftigungsgrad je nach Kanton mindestens 20 bis 30 Prozent betragen.