Der Ölpreis hat seit November kräftig zugelegt. Für nachhaltiges Aufwärtspotenzial fehlt jedoch die fundamentale Abstützung, und eine baldige Gegenbewegung erscheint wahrscheinlich. Die Lage bleibt damit für die Erdölförderer, namentlich die OPEC-Staaten, weiterhin ungemütlich.

Die Ölpreise haben im neuen Jahr ihren Höhenflug fortgesetzt, der nun schon seit November anhält. Mit rund 55 US-Dollar kostet ein Fass (159 Liter) der Sorte Brent so viel wie seit Februar 2020 nicht mehr. Allein seit Jahresbeginn resultiert bislang eine Preissteigerung von 7,5 Prozent. Ein ähnliches Bild zeigt sich bei Western Texas Intermediate (WTI). Der Preis für ein Fass der amerikanischen Benchmark-Sorte notiert rund 6,5 Prozent im Plus und damit ebenfalls auf dem höchsten Stand seit Februar 2020.

Der Grund für die Rally liegt in der neu aufgekeimten Zuversicht für die globale Konjunktur. Auch wenn derzeit weite Teile der Welt unter der zweiten Welle der Corona-Pandemie leiden, führt die Verheissung auf einen Impferfolg zu einer deutlichen Aufhellung der weltweiten Wachstumsperspektiven. Fasst die globale Wirtschaft neuen Tritt, wird auch die Ölnachfrage wieder steigen.

Verstärkt wird diese von Erwartungen getriebene Preiserholung durch Massnahmen der so genannten OPEC+, der Organisation der erdölexportierenden Länder plus Russland. Das wichtigste Mitglied und unangefochtener Leader des OPEC-Kartells, Saudiarabien, überraschte in der ersten Januarwoche Analysten und Marktteilnehmer gleichermassen, indem es einseitig einen freiwilligen Produktionsverzicht von rund einer Millionen Fass pro Tag beschloss. Das Königreich kam mit diesem Schritt einer drohenden Entscheidungsblockade zuvor, hätten Russland und andere Kartellmitglieder ebenfalls substanzielle Produktionskürzungen zugestehen müssen.

Korrektur lauert bereits

Auch wenn sich die Lage am Ölmarkt damit deutlich entspannter präsentiert als noch vor wenigen Monaten, ist gegenüber den Erwartungen einer langanhaltenden Ölpreiserholung Skepsis angebracht. Die 80 US-Dollar pro Fass, die viele arabische Staaten zur Finanzierung eines ausgeglichenen Staatshaushaltes benötigen, bleiben in unerreichbarer Ferne. Mehr noch: Spätestens im zweiten Quartal verschärft sich die Gefahr einer Preiskorrektur.

Denn das Angebotsdefizit von täglich einer Million Fass droht in einen Angebotsüberhang zu kippen, wenn Saudiarabien wie angekündigt die Produktionskürzungen wieder zurücknehmen wird. Weiten die restlichen Mitglieder der OPEC+ zudem planmässig ihre Förderung graduell aus, dürften bereits ab April dem Ölmarkt täglich 1,5 Millionen Fass mehr zur Verfügung stehen, als dies heute der Fall ist. Ob die Weltkonjunktur bis dahin genügend Fahrt aufgenommen hat, um dieses zusätzliche Angebot zu absorbieren, ist aus heutiger Sicht fraglich.

Lieber den Spatz in der Hand

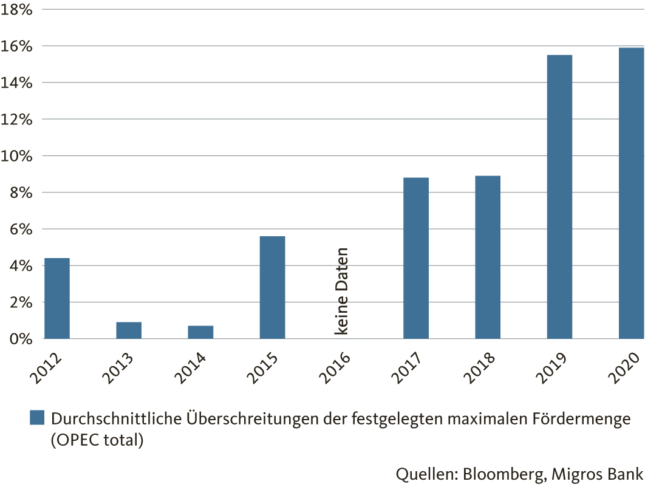

Zusätzlich zu den konjunkturellen Unwägbarkeiten kämpft die OPEC bei ihren Versuchen der Preissteuerung immer wieder mit hausgemachten Problemen. Denn anders als die Begrifflichkeit suggeriert, zeigt sich das Kartell nicht als geeinte Organisation mit alignierten Interessen. Vielmehr sorgen kulturell-religiöse Spannungen – namentlich zwischen dem schiitischen Iran und dem sunnitischen Saudiarabien – sowie starke Partikularinteressen für eine Diskrepanz zwischen Anspruch und Wirklichkeit der OPEC. In der Vergangenheit zeigte sich immer wieder, dass die Maxime «jeder ist sich selbst der Nächste» dem Credo von «zusammen sind wir stark» vorgezogen wird: Viele Mitglieder überschreiten regelmässig die vereinbarten Förderquoten. Der Spatz in der Hand in Form von Marktanteilen ist zahlreichen OPEC-Staaten wichtiger als die Taube auf dem Dach – sprich als eine Maximierung des Preiseffektes am Ölmarkt.

Die Förderdisziplin lässt zu wünschen übrig

Begünstigt wird die mangelhafte Disziplin dadurch, dass das Ölkartell über keinen Sanktionierungsmechanismus gegenüber fehlbaren Mitgliedern verfügt. Der OPEC wird damit regelmässig zum Verhängnis, was in Wirtschaft und Gesellschaft auch abseits des Ölmarktes in unterschiedlichsten Ausprägungen für suboptimale Ergebnisse sorgen kann. Sind nur geringe – oder gar keine – Sanktionen zu befürchten, ist der Anreiz für einzelne Akteure gross, sich nicht an zwar vereinbarte aber unliebsame Abkommen zu halten. Die Krux dabei: Je mehr Akteure sich an die Vereinbarungen halten, umso stärker werden die Anreize zu einem individuell unkooperativen Verhalten.

Kaum weitere Preisavancen

Angesichts der gestiegenen Ölnotierungen bei gleichzeitig drohender Preiskorrektur aufgrund eines erneuten Angebotsüberhangs ist aus Sicht der OPEC die Gefahr gross, dass die Disziplin einzelner Mitgliedsstaaten schon bald weiter erodieren wird. Zusätzliche Ölpreis-Avancen scheinen somit auch im laufenden Quartal nur über eine schwache Basis zu verfügen.

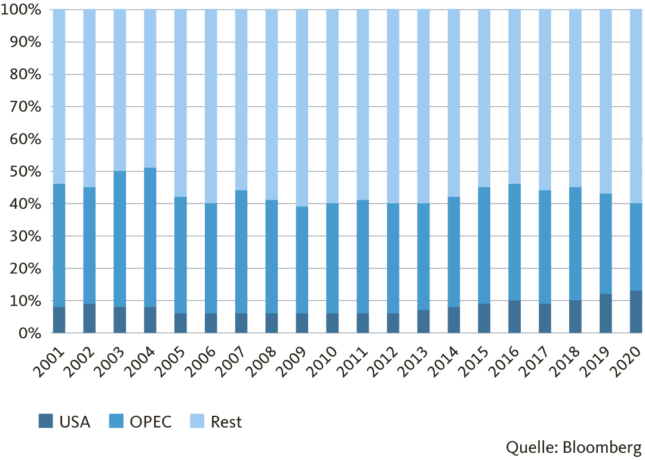

Des Ungemachs nicht genug, muss die OPEC auch mit strukturellen Umwälzungen zurechtkommen, die unabhängig von Corona und Konjunkturperspektiven schon seit Jahren am Ölmarkt im Gange sind. Zeichnete sich die OPEC noch vor 20 Jahren für 40 Prozent des globalen Produktionsvolumens verantwortlich, sind es heute nunmehr 35 Prozent – Tendenz abnehmend. Insbesondere haben sich die USA mit den grossen Fortschritten bei unkonventionellen Fördertechniken – namentlich Fracking – zum bedeutsamsten Player am globalen Ölmarkt entwickelt.

Die OPEC hat an Bedeutung eingebüsst

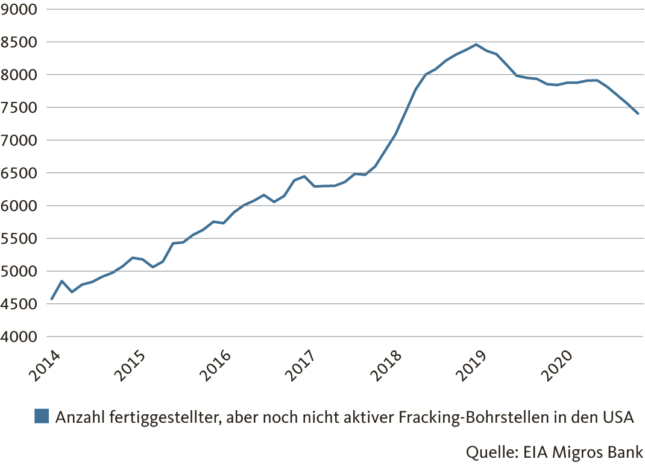

Fracking ist äusserst flexibel

Die amerikanischen Fracker besitzen im Vergleich zu den konventionellen Ölproduzenten eine hohe Flexibilität hinsichtlich ihrer Förderaktivität. Bereits gesetzte, aber noch nicht in Betrieb genommene Bohrungen – so genannte Drilled but Uncompleted Wells (DUCs) – können oftmals innert Tagesfrist mit der Produktion beginnen. Auch wenn der Zerfall der Ölpreise zu einer deutlichen Abnahme geführt hat, warten noch immer knapp 7500 DUCs nur darauf, erschlossen zu werden. Die Betreibergesellschaften können somit bei einem für sie akzeptablen Preisniveau ihre Produktion sofort hochfahren. Schätzungen gehen davon aus, dass der Breakeven-Preis für Fracking-Öl in geologisch günstigen Formationen (wie etwa dem Permian-Basin im Südwesten der USA) mittlerweile unter 40 US-Dollar pro Fass liegt.

Die amerikanischen Fracker sind in den Startlöchern

Kommt hinzu, dass im Dezember 2015 der Export-Bann fiel, der es den US-Unternehmen untersagt hatte, Rohöl zu exportieren. Das führte dazu, dass amerikanisches WTI, das hinsichtlich Schwere und «Süsse» mit dem für Europa massgeblichen Brent-Öl vergleichbar ist, seither auf dem Weltmarkt erhältlich ist. Fahren die Fracker ihre Produktion wieder hoch, torpedieren sie damit also nicht nur die amerikanischen Ölpreise, sondern setzen auch die Ölsorten der OPEC unter Druck.

Abwärtsrisiken überwiegen

Dieser Umstand trägt dazu bei, dass die aufgehellte Stimmung am Ölmarkt nur vorübergehender Natur sein dürfte. Die momentane Konstellation von Konjunkturzuversicht und (temporärem) Produktionsrückgang reicht nicht aus, um das preisdrückende, grundlegende Umfeld für den Ölmarkt nachhaltig zu überkompensieren. Selbst das Eintreffen des optimistischen Konjunkturszenarios kann weder die Konkurrenz durch die US-Produzenten ausschalten, noch kann es die tief verwurzelten Probleme und Streitereien in der OPEC beseitigen. Auf Jahresssicht ist somit bestenfalls eine Seitwärtsbewegung bei den Ölpreisen zu erwarten – wobei die Abwärtsrisiken gegenüber den Aufwärtschancen deutlich überwiegen.