Die Aktienmärkte zeigen sich seit kurzer Zeit von einer deutlich positiveren Seite und erwecken Hoffnungen, dass wir das Schlimmste überstanden haben. Leider trübt sich die Konjunktur ein und wir sind noch zu weit weg von nachhaltig gesunden Inflationsraten, die eine Zinssenkung bewirken könnten.

In den letzten Monaten hat sich die Situation an den Börsen aufgehellt. Schwächere Inflationsdaten, Nachrichten über eine Lockerung der Covid-Beschränkungen in China und ein schwächerer US-Dollar lösten eine Rally an der Börse aus. Viele Unternehmen übertrafen mit ihren Quartalszahlen die Erwartungen der Analysten, die im Vorfeld stark reduziert wurden. Die weltweit sinkenden Inflationsraten sind ermutigend und erwecken bei vielen Anlegern die Hoffnung, dass die wichtigsten Zentralbanken den Kurs der Zinserhöhungen bald beenden werden. Der Volatilitätsindex VIX ist auf ein Level von 20 zurückgekommen und somit so tief wie schon lange nicht mehr. Europäische Aktien haben dieses Jahr stark an Wert verloren und sind im Vergleich zu amerikanischen Aktien tief bewertet. Viele Anleger*innen haben Angst, eine Jahresendrally zu verpassen, und hoffen, dass die Zeiten des Bärenmarktes endlich vorbei sein werden. Haben wir den Bärenmarkt hinter uns und befinden uns in einem beginnenden Aufwärtstrend?

Das Ausmass des Inflationsrückgangs ist entscheidend

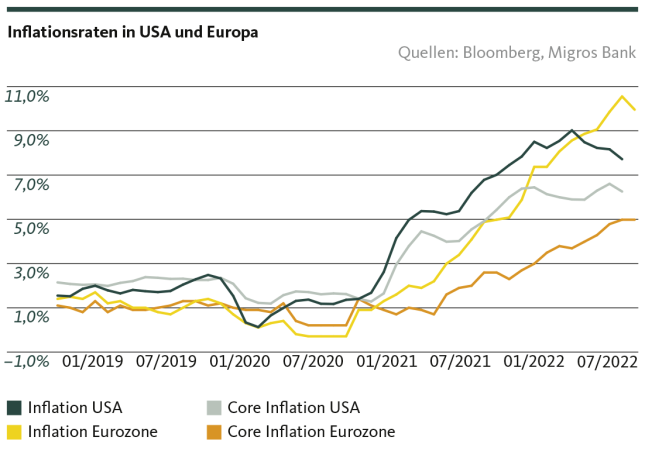

Die Inflation in den USA sollte ihren Höhepunkt überschritten haben. Relevant für die Zentralbanken ist aber nicht nur, ob, sondern vielmehr wie stark die Inflationsrate zurückkommen wird. Und diesbezüglich befindet sich die US-Jahresteuerung mit 7,7 Prozent immer noch auf einem sehr hohen Niveau und ist noch weit von dem gesetzten 2-Prozent-Ziel entfernt. Die Auswirkungen der Geldpolitik mit Zinserhöhungen sind erst nach ein paar Monaten in der Wirtschaft ersichtlich. Aufgrund des weiterhin angespannten Arbeitsmarkts und des Ukrainekriegs dürfte der Preisauftrieb noch für längere Zeit deutlich erhöht bleiben und der Zinserhöhungszyklus dementsprechend noch nicht so bald abgeschlossen sein. Die Zentralbanken gewichten im Moment die Stabilität des Preisniveaus höher als das Wirtschaftswachstum. Solange es im Markt nicht zu Zinssenkungen und einer Entspannung am US-Arbeitsmarkt kommt, wird eine langfristige Erholung der Aktien nicht so schnell eintreten.

Wirtschaftsumfeld bleibt unsicher

Das aktuelle globale wirtschaftliche Umfeld, verbunden mit geopolitischen Unwägbarkeiten, ist unsicher und volatil. Die höheren Leitzinsen werden in den kommenden Monaten die Wirtschaft bremsen und wahrscheinlich einen Konjunkturabschwung mit niedrigeren Unternehmensgewinnen und Zahlungsausfällen von Unternehmen hervorrufen. Angesichts der Inflation und der weiterhin hohen Energiepreisen ist bereits jetzt in der Eurozone und in Grossbritannien ein Rückgang der Wirtschaft zu beobachten. Chinas Wirtschaft kann sich nur langsam erholen. Die aktuellen Verschärfungen der Covid-Beschränkungen und die Protestwellen der Bevölkerung wirken sich negativ auf das gesamte globale Wirtschaftswachstum aus. Die Wirtschaft der USA befindet sich immer noch auf Wachstumskurs und wird vermutlich erst zu einem späteren Zeitpunkt eine milde Rezession durchlaufen. In der jüngsten Vergangenheit wurde die ultra-lockere Geldpolitik der Zentralbanken eingesetzt, um Staaten vor Rezessionen zu bewahren. Im aktuellen Umfeld mit hohen Inflationsraten kann dieses Hilfsmittel nicht mehr eingesetzt werden.

Anleger*innen sollen sich daher vom aktuellen Aktien-Comeback nicht täuschen lassen. Sie werden weiterhin mit Gegenwind konfrontiert sein. Auch wenn der Inflationsdruck in den nächsten Monaten nachlassen sollte, werden die Geschwindigkeit und das Ausmass des Inflationsrückgangs Volatilität in den Märkten verursachen. Darüber hinaus stimmt die Eintrübung der globalen Wirtschaft – die Schweiz kommt vermutlich knapp einer Rezession vorbei – die Anleger*innen vorsichtig und begünstigt eine defensive Ausrichtung des Portfolios.

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide auf Grund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Die Migros Bank übernimmt keine Garantie für die Richtigkeit bzw. die Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche durch den Gebrauch dieser Information entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.