Sie wollen stabile Ausschüttungen wie bei einer Obligation und gleichzeitig die Chance auf die attraktive Wertentwicklung einer Aktie? Dann setzen Sie auf Aktien mit nachhaltig hohen Dividenden. Damit verbinden Sie das Beste aus zwei Welten.

Ein baldiges Ende der tiefen Zinserträge ist nicht in Sicht. Die Europäische Zentralbank und die Schweizerische Nationalbank zeigten an ihren jüngsten Sitzungen keine Eile, ihre Leitsätze anzuheben.

Wer nach Zinsalternativen Ausschau hält, stösst unweigerlich auf Aktiendividenden

Während die Notenbanken die Zinsen und Obligationenrenditen über die letzten Jahre nach unten gedrückt haben, sind die Dividendenrenditen, also die Aktionärsausschüttungen in Prozent des Kurses, kontinuierlich nach oben geklettert. Mittlerweile erreichen diverse Schweizer Aktientitel 4 und noch mehr Prozent; die Spitzenreiter Swiss Re und Zurich bringen es gar auf knapp 6 Prozent (Tabelle «Die 10 Schweizer Aktien mit der höchsten Dividendenrendite»).

| Die 10 Schweizer Aktien mit der höchsten Dividendenrendite | |

|---|---|

| Rang / Name | in % |

| 1. Zurich | 5.9% |

| 2. Swiss Re | 5,6% |

| 3. Sunrise Communications | 5,1% |

| 4. Cembra Money Bank | 5,0% |

| 5. BB Biotech | 4,8% |

| 6. Banque Cantonale Vaudoise | 4,7% |

| 7. Swisscom | 4,6% |

| 8. GAM | 4,3% |

| 9. Helvetia | 4,3% |

| 10. Swiss Prime Site | 4,3% |

| Letzte Ausschüttung in Prozent des Aktienkurses. Quelle: thescreener.com August 2017 |

|

Wichtig ist eine nachhaltige Dividendenpolitik

Damit eine Aktie für eine Dividendenstrategie in Betracht kommt, sollte sie nicht allein bezogen auf die letzte Ausschüttung eine hohe Rendite aufweisen. Vielmehr sollte die Dividende auch in den kommenden Jahren auf hohem Niveau bleiben oder sogar über die Zeit hinweg steigen. Einen guten Hinweis für eine nachhaltige Dividendenpolitik liefert die Vergangenheit: Nestlé beispielsweise hat die Dividenden in den letzten zwei Jahrzehnten von Jahr zu Jahr erhöht, Roche sogar in den vergangen drei Dekaden (siehe Tabelle «Europas Langläufer bei Dividendenerhöhungen»).

Sicherheitshalber sollte man neben dem Blick in die Geschichte auch einen in die Zahlen werfen. Eine entscheidende Kennziffer ist die Ausschüttungsquote. Sie gibt an, welcher Prozentsatz des Gewinns als Dividende ausbezahlt wird. Quoten von über 100 Prozent sind nicht nachhaltig. Sehr wohl aber solche von 50, 60 oder gar über 70 Prozent wie bei Swisscom und anderen Unternehmen, die hohe Margen aufweisen und/oder in einem Markt tätig sind, in dem sich die Konkurrenz in Grenzen hält.

| Europas Langläufer bei Dividendenerhöhungen | ||

|---|---|---|

| Rang / Name | Land | Dividende ununterbrochen erhöht (Anzahl Jahre) |

| 1. L’Oréal | Frankreich | 34 |

| 2. Roche | Schweiz | 30 |

| 3. Vodafone | UK | 28 |

| 4. Fresenius | Deutschland | 24 |

| 4. Bunzl | UK | 24 |

| 6. Sanofi | Frankreich | 23 |

| 7. Unilever | Niederlande | 22 |

| 8. Lindt & Sprüngli | Schweiz | 21 |

| 9. Essilor | Frankreich | 20 |

| 9. Fresenius Medical Care | Deutschland | 20 |

| 11. Nestlé | Schweiz | 20 |

| 12. Diageo | UK | 19 |

| 12. Novartis | Schweiz | 19 |

| 14. Imperial Brands | UK | 18 |

| 14. Novo-Nordisk | Dänemark | 18 |

| 14. SSE | UK | 18 |

| Quelle: mydividends.de | ||

Nachhaltig hohe Dividenden sind zwar erfreulich. Entscheidend ist aber auch, dass der Kurswert wie bei einer Anleihe möglichst stabil bleibt. Viele Firmen mit hohen, regelmässigen Dividendenzahlungen haben unterdurchschnittliche Kursschwankungen. Es handelt sich nämlich typischerweise um Unternehmen mit starken Marktpositionen in wenig konjunkturabhängigen Branchen – das sorgt für überdurchschnittliche Rentabilität, stabile Cashflows und starke Bilanzen.

Ein direkter Anleihen-Ersatz sind Dividenden-Aktien gleichwohl nicht, denn Aktien weisen bekanntlich höhere Kursschwankungen auf als Obligationen. Dank ihrer soliden Finanzlage schlagen sich Aktienunternehmen wie Nestlé oder Swisscom in einem negativen Börsenumfeld jedoch meist besser als der Gesamtmarkt. Zudem hilft die hohe Dividende, allfällige Kursverluste bei einer Baisse abzufedern. Wer also eher vorsichtig an der Börse anlegen will, wählt idealerweise solche Titel mit hohen, regelmässigen Ausschüttungen

Dividendenstars bieten nicht nur regelmässige Ausschüttungen, sondern oft auch die Chance für langfristige Wertsteigerung

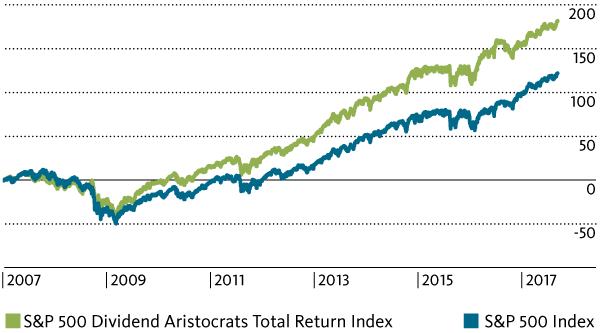

Dividendenstarke Titel behaupten sich nicht allein in negativen Börsenphasen, sie bieten auch langfristig überdurchschnittliche Kurschancen. Das veranschaulicht der S&P 500 Dividend Aristocrats Index. Er umfasst all jene im S&P 500 Index enthaltenen Titel, die in den letzten 25 Jahren ihre Dividenden kontinuierlich erhöht haben und eine Marktkapitalisierung von mehr als 3 Mrd. Dollar aufweisen. Diese Aktienauswahl erreichte über die vergangenen zehn Kalenderjahre eine Wertsteigerung von 182 Prozent, dies bei Reinvestition sämtlicher Ausschüttungen. Das ist deutlich mehr als beim US-Börsenindex S&P 500, der im selben Zeitraum nur 122 Prozent zulegte, ebenfalls gerechnet auf der Basis von reinvestierten Dividenden (siehe Grafik). Die Gegenüberstellung zeigt deutlich, dass zwar auch finanziell solide Dividendenstars in den Sog eines Crashs gezogen werden, wie das in der Finanzkrise 2008/2009 geschah. Aber der Gesamtertrag des Portfolios erholt sich bei «Dividenden-Aristokraten» deutlich schneller als beim Gesamtmarkt.

Aktien mit stetiger Dividendenausschüttung schlagen den Gesamtmarkt

Dies ist sowohl der Kursentwicklung als auch dem höheren Zinseszinseffekt auf den reinvestierten Dividenden zu verdanken. Es ist für die langfristig höhere Performance der Dividendenstrategie somit entscheidend, dass die Ausschüttungen laufend reinvestiert werden. Am einfachsten geht das mit einem so genannten thesaurierenden Fonds: Dort werden die Dividenden direkt wieder vom Fondsmanagement angelegt. Wenn dagegen der Fokus nicht auf hohem Kapitalwachstum liegt, sondern auf üppigen Einkünften, empfiehlt sich ein ausschüttender Fonds (siehe Textbox).