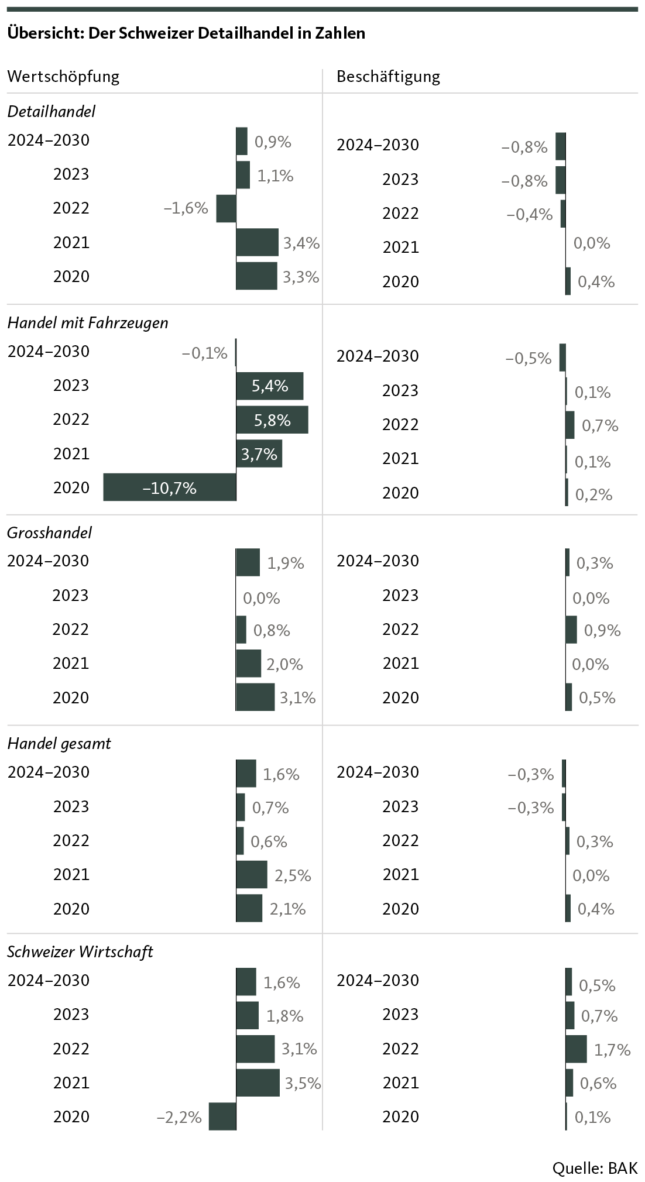

Mehr als ein Siebtel des Schweizer Bruttoinlandsprodukts wird vom Handel erwirtschaftet. In der COVID19-Krise gehörte der Handel zu den wenigen Branchen, die sowohl 2020 als auch 2021 ihre reale Wirtschaftsleistung steigern konnten. In den kommenden Jahren werden strukturelle Trends die Branche wesentlich verändern.

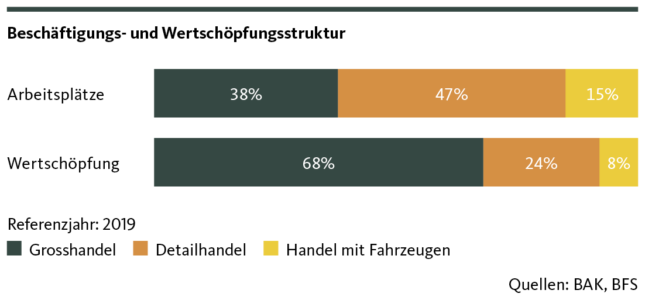

Die Handelsbranche ist für die Schweizer Volkswirtschaft von hoher Relevanz. Mit einer Wertschöpfung von 114 Milliarden Franken erwirtschaftete sie im Jahr 2021 15,6 Prozent der Schweizer Wirtschaftsleistung. Auf dem Arbeitsmarkt stellt der Handel mit rund 534’000 vollzeitäquivalenten Beschäftigten die Branche mit den meisten Arbeitsplätzen dar. Jeder achte Arbeitsplatz der Schweizer Wirtschaft (12,6 Prozent) ist in einem Handelsunternehmen angesiedelt.

Schweiz als Drehscheibe für den Transithandel

Eine Schweizer Spezialität innerhalb des Handels ist der Transithandel. Dabei +geht es um die Intermediation zwischen zwei Vertragsparteien im Ausland. Die Transithändler vermitteln (auf eigene Rechnung) Ware zwischen Produzenten und Abnehmern in zwei verschiedenen Drittländern, ohne dass die Ware die Schweizer Grenze passiert. Rund ein Fünftel des weltweiten Rohstoffhandels wird über die Schweiz abgewickelt. Der Anteil der Nettoeinnahmen im Transithandel am Schweizer Bruttoinlandsprodukt liegt mittlerweile bei rund 6 Prozent. Neben dem Transithandel mit Öl, Metallen oder Agrarrohstoffen hat im vergangenen Jahrzehnt auch der Dreieckshandel mit pharmazeutischen Produkten an Bedeutung gewonnen.

Der Transithandel ist ein massgeblicher Faktor dafür, dass der Anteil des Grosshandels an der gesamten Wertschöpfung des Handels (68 Prozent) sehr viel höher ausfällt als der Beschäftigungsanteil (38 Prozent). Der Transithandel verstärkt die ohnehin schon grossen Produktivitätsdifferenziale zwischen Grosshandelsfirmen und den tendenziell beschäftigungsintensiveren Unternehmen im Detailhandel oder im Handel mit Fahrzeugen.

Detailhandel profitiert von der Pandemie

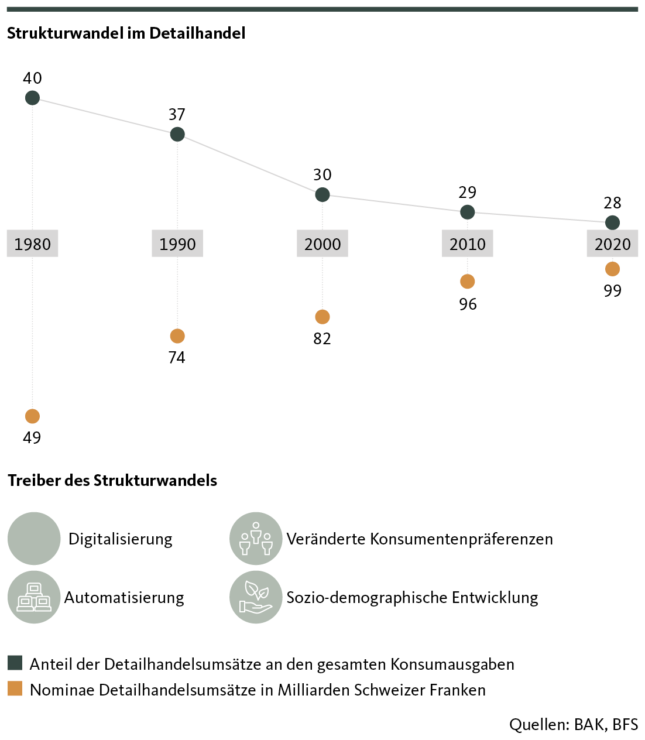

Der Ausbruch der Corona-Pandemie stellte eine grosse Herausforderung für den Detailhandel dar. Die Massnahmen zur Bekämpfung der Pandemie führten zu teilweisen Ladenschliessungen in den Jahren 2020 und 2021. Die Umsätze der Branche nahmen indessen in beiden Jahren zu. 2021 wurde beim Umsatz sogar erstmals die 100-Milliarden-Marke übertroffen. Am stärksten für das positive Resultat verantwortlich ist der Detailhandel mit Nahrungsmitteln und Getränken, der von den pandemiebedingten Einschränkungen in der Gastronomie wesentlich profitiert hat.

Trends dürften nur temporär gestoppt sein

Der Detailhandel hat damit die COVID19-Krise besser überwunden als zahlreiche andere Branchen. Umsatz und Wertschöpfung konnten gesteigert werden. Der seit 2010 beobachtete Beschäftigungsrückgang wurde genauso unterbrochen wie der Trend, dass der Detailhandel aufgrund des steigenden Anteils des Dienstleistungskonsums einen immer geringer werdenden Teil der privaten Konsumausgaben für sich abschöpfen kann.

Beide Trends dürften aber nur temporär gestoppt sein und bereits 2022 wieder die Oberhand gewinnen. Wesentlicher Grund dafür ist der tiefgreifende Strukturwandel, dem die Branche ausgesetzt ist. Zu den wichtigsten Treibern des Wandels zählen die Digitalisierung, die Automatisierung sowie veränderte Konsumpräferenzen. Der Anpassungsdruck ist hoch und wird durch die Frankenstärke und dem damit einhergehenden Einkaufstourismus tendenziell verstärkt.

Die Digitalisierung hat den Aufstieg des Onlinehandels ermöglicht, der sich im Zuge der COVID19-Krise zusätzlich beschleunigte. Die Branche wurde vor neue Herausforderungen gestellt. Die Positionierung und insbesondere Differenzierung eines Unternehmens ist mit der Digitalisierung anspruchsvoller geworden und bedingt vielfach eine Neupositionierung, eine Überarbeitung des Geschäftsmodells sowie Anpassungen in der Infrastruktur und bei den Lieferketten.

Digitalisierung verschärft den Konkurrenzdruck

Im Weiteren hat die Digitalisierung den ausländischen Onlinehändlern den Einstieg auf den Schweizer Markt ermöglicht. Die Konkurrenzsituation ist entsprechend angestiegen und die Umsatzmargen sind gesunken. Besonders betroffen ist beispielsweise der Einzelhandel von Bekleidungen und Schuhen, in welchem der ausländische Online-Anbieter Zalando in den letzten Jahren einen erheblichen Marktanteil erwarb. Neben den Lieferungen aus dem Ausland nahmen in den vergangenen Jahren auch die Umsätze inländischer Onlinehändler zu. Der Aufbau digitaler Vertriebsstrukturen parallel zum stationären Detailhandel bedeutete für etablierte Unternehmen hohe Investitionen, die mehrheitlich der Absicherung bisheriger Marktanteile dienten.

Eng verbunden mit der Digitalisierung ist ein zweiter Trend, die Automatisierung. Effizienzgewinne sind sowohl entlang der Zulieferkette als auch in den Verkaufsläden erkennbar. So erlauben beispielsweise automatisierte Lager- und Logistikkonzepte eine Optimierung der Warenbewirtschaftung oder die Einführung von automatisierten Kassen eine Reduktion der Wartezeiten für Kund*innen sowie des Bedarfs an Personal.

Ein weiterer Aspekt des Strukturwandels betrifft die Veränderung von Konsumentenpräferenzen. Beispiele hierfür sind der stetige Shift zum Dienstleistungs- und Erlebniskonsum oder der Wunsch von Konsument*innen, dass Herstellung und Handel der Produkte gewissen ökologischen und sozialen Anforderungen genügen sollen.

Die ältere Bevölkerung wird die wichtigste Zielgruppe von morgen sein

Auch der demographische Wandel hat Implikationen für den Detailhandel. So bestimmt das Bevölkerungswachstum zum einen direkt das Wachstumspotenzial der Nachfrage nach Gütern und Dienstleistungen mit. Dies wirkt sich auch auf den räumlichen Strukturwandel aus. Die durch die unterschiedliche Bevölkerungsdynamik ausgelöste Verlagerung der Nachfrage von ländlichen in urbane Gebiete wurde dabei in den letzten zwei Jahrzehnten tendenziell verstärkt durch die zunehmende Mobilität der Bevölkerung sowie die stärkere räumliche Divergenz von Wohn- und Arbeitsort.

Die demographische Entwicklung führt zum anderen auch zu einer Verschiebung der Zielgruppen: Die ältere Bevölkerung wird die wichtigste Zielgruppe von morgen sein. Bereits heute ist mehr als jeder vierte Einwohner mindestens 60 Jahre alt. In 20 Jahren wird es jeder dritte sein. Die stärkere Fokussierung auf diese Altersgruppe hat Konsequenzen für das Serviceangebot, Produktsortiment oder die Produktdarbietung der Detailhändler.

In Handel mit Fahrzeugen treibt die Dekarbonisierung des Verkehrs die Entwicklung

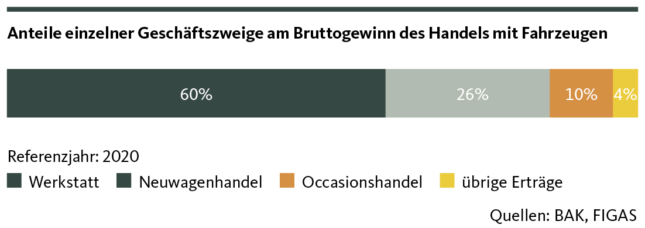

Der Fahrzeughandel zeichnet sich durch eine enge Verflechtung mit weiteren fahrzeugspezifischen Dienstleistungen aus. So übernimmt beispielsweise eine Fahrzeuggarage häufig nicht nur den Endverkauf, sondern auch die Reparatur und Wartung des Fahrzeuges. Es bietet sich entsprechend an, den Handel von Fahrzeugen isoliert, dafür zusammen mit der Instandhaltung und Reparatur zu betrachten

Der mit Abstand bedeutendste Wirtschaftszweig innerhalb der Branche ist das Autogewerbe und dabei insbesondere die «Instandhaltung und Reparatur von Autos». Dies zeigt sich auch beim Blick auf die Autogaragen, die aufgrund der immer kleineren Margen im Autohandel einen Grossteil ihres Gewinns mit Werkstattarbeiten verdienen. Die Rentabilität der Garagen ist dabei sehr unterschiedlich. Herausforderungen sind neben dem Margendruck im Autoverkauf unter anderem die grosse Konkurrenzsituation aufgrund der im internationalen Vergleich hohen Garagendichte sowie die mit dem technologischen Wandel verbundenen hohen Anforderungen an die Ausbildung der Mitarbeitenden.

Das gesamte Autogewerbe leidet zudem stark unter den Folgen der Corona-Pandemie. Während zu Beginn der Krise die Nachfrage einbrach, dominieren seit einem halben Jahr Lieferschwierigkeiten im Bereich der Halbleiter. Massive Produktionsausfälle in der Autoherstellung und entsprechend lange Wartezeiten für Händler und Käufer sind die Folge. Konsumenten weichen deshalb in grosser Anzahl auf den Gebrauchtwagenmarkt aus, was wiederum zu einer Austrocknung des Angebots und starken Preissteigerungen von Occasionen geführt hat. Gleichzeitig hat der Pandemieausbruch zu einer Beschleunigung des im Autogewerbe besonders ausgeprägten und umfassenden Strukturwandels geführt.

Elektrifizierung verändert das Geschäftsmodell

Die bedeutendste Veränderung betrifft wohl die Wende von Verbrennungsmotoren zu alternativ und dabei vorranging elektrisch betriebenen Fahrzeugen. Bereits heute sind rund 13 Prozent der neu zugelassenen Personenwagen in der Schweiz rein elektrisch; im Jahr 2035 sollten es nach Ziel der Europäischen Union gar 100 Prozent sein. Die Umstellung bringt dabei nicht nur für die Autobauer, sondern auch für alle vor- und nachgelagerten Akteure einschneidende Konsequenzen mit sich. So wird sich auch der Handel von Bestand- und Ersatzteilen stark verändern, da elektrische Autos im Vergleich zu Autos mit Verbrennungsmotoren in der Herstellung deutlich weniger komplex sind und aus weniger (und anderen) Bausteinen bestehen. Gleichzeitig sind elektrische Autos weniger Service-intensiv, was die Umsätze im Garagengeschäft massiv dezimieren wird.

Eine zweite Facette des Strukturwandels ist das Aufkommen neuer Mobilitätsanbieter. Innovative Unternehmen, welche die Autonutzung mittels eines Abonnements anbieten, gewinnen zunehmend Marktanteile und setzen das Geschäftsmodell bestehender Akteure unter Druck. Auch führt der verstärkte Mix aus Car Sharing, Leihrädern oder Leihscootern und öffentlicher Verkehr dazu, dass immer mehr Personen auf ein eigenes Auto verzichten.

Als weiterer disruptiver Wandel ist zu beobachten, dass Hersteller zunehmend ihre Autos direkt über das Internet verkaufen. Damit werden die zwischengelagerten Arbeiten von Händlern und Garagisten obsolet. Die Autobranche dürfte sich in den kommenden Jahren somit stark verändern. Eine Vielzahl an Unternehmen wird gezwungen sein, das eigene Geschäftsmodell flexibel und zeitnah anzupassen, um nicht vom Markt auszuscheiden und von neuen oder umstrukturierten Akteuren vom Markt verdrängt zu werden.

Ausblick

Im laufenden Jahr geht BAK Economics für die Handelsbranche von einem im Vergleich zur Gesamtwirtschaft unterdurchschnittlichen Wachstum von 0,6 Prozent aus. Während der Fahrzeughandel aufgrund der zu erwartenden Entspannung der Lieferschwierigkeiten von Halbleitern deutlich zulegen dürfte (+5,8 Prozent), ist im Detailhandel mit einer allmählichen Rückkehr zu den Konsumgewohnheiten aus der Vorkrisenzeit zu rechnen, was aufgrund des hohen Vergleichsniveau aus dem letzten Jahr ein Rückgang der Wertschöpfung bedingt (-1,6 Prozent).

Nach einer Übergangsphase, die insbesondere das kommende Jahr einschliesst, wird die Handelsbranche langfristig wieder das ursprüngliche und dem Durchschnitt der Schweizer Wirtschaft entsprechenden Wachstumsniveau erreichen (durchschnittlich +1,6 Prozent). Als Treiber der positiven Entwicklung dürfte neben dem Detailhandel vor allem auch der Grosshandel fungieren, welcher von Wachstumsimpulsen im Transithandel profitiert. Der Wertschöpfungsgewinn im Grosshandel wird dabei voraussichtlich auch die zu erwartende Stagnation im Fahrzeughandel kompensieren.

Der Ausblick auf die Beschäftigungsentwicklung zeigt, mit Ausnahme des aktuellen Jahres, ein differenziertes Bild. Der insbesondere durch die Digitalisierung und Automatisierung getriebene Strukturwandel wird mittel- und langfristig in den beschäftigungsintensiven Detail- und Fahrzeughandel zu einer Reduktion der Arbeitsplätze führen. Wir erwarten für den gesamten Handel zwischen 2024 und 2030 einen Rückgang um durchschnittlich 0,3 Prozent pro Jahr.