Mit Hilfe von Strukturierten Produkten kann man auch positive Renditen erzielen, wenn die Aktienmärkte seitwärts tendieren oder gar fallen. Zu empfehlen sind sie jedoch nur, wenn der Anleger deren Funktionsweise kennt und eine konkrete Marktentwicklung erwartet.

Stellen Sie sich vor, Sie haben in die Aktie X investiert und einen ordentlichen Kurszuwachs auf Ihrer Position. Nun überlegen Sie, ob Sie weiter investiert bleiben oder den Kursgewinn realisieren wollen. Das hört sich nach einer einfachen Entscheidung an: Halten oder verkaufen. Sind Sie nach wie vor von der Aktie überzeugt und erwarten weitere Kursgewinne, bleiben Sie investiert. Erwarten Sie jedoch eine negative Entwicklung, dann stossen Sie die Aktien ab. Was aber, wenn eine Seitwärtsbewegung das wahrscheinlichste Szenario ist? Verkaufen Sie dann Aktie X oder bleiben Sie investiert?

Vielleicht machen Sie beides. Denn hier kommen Strukturierte Produkte ins Spiel. Strukturierte Produkte sind Finanzinstrumente, die üblicherweise aus einer Kombination von klassischen Vermögenswerten wie Aktien oder Obligationen sowie Derivaten bestehen und durch Banken und Effektenhändler emittiert werden. Es handelt sich dabei um Schuldverschreibungen, die Forderungen gegenüber dem Emittenten darstellen, wie dies auch bei Obligationen der Fall ist. Strukturierte Produkte können so konstruiert werden, dass ein Anleger nicht nur auf steigende Kurse setzen kann, sondern auch andere Kursentwicklungen gewinnbringend genutzt werden können. In der eingangs erwähnten Situation wäre dies die erwartete Seitwärtsbewegung von Aktie X, die mittels eines Strukturierten Produktes gewinnbringend umgesetzt werden kann.

Wie ist es möglich, eine positive Rendite zu erzielen, obschon die Aktie seitwärts tendiert?

Verkaufen Sie Aktie X, weil Sie kein Kurspotenzial mehr sehen, wird Ihnen der Gegenwert auf ihrem Konto gutgeschrieben. Sie erhalten in der Folge einen Ertrag im Umfang der Kontoverzinsung, wobei dieser aufgrund des aktuell sehr niedrigen Zinsniveaus getrost ausser Acht gelassen werden kann. Alternativ haben Sie die Möglichkeit, den erhaltenen Betrag in einem Finanzprodukt anzulegen, dessen Entwicklung vom zukünftigen Kurs von Aktie X abhängt. Sie investieren also in ein Strukturiertes Produkt mit Basiswert Aktie X. Und da ihr Hauptszenario für die Aktie eine Seitwärtsbewegung ist, gilt es das Produkt so zu gestalten, dass die maximal mögliche Rendite erzielt wird, wenn dieses Szenario eintrifft.

Reverse Convertibles: Sicherer Coupon, aber kein Schutz vor stark fallenden Kursen

Das Seitwärtsszenario kann beispielsweise mittels eines sogenannten Reverse Convertible umgesetzt werden. Ein Reverse Convertible zeichnet sich durch einen garantierten Coupon aus, der unabhängig vom Kursverlauf des Basiswertes in jedem Fall ausbezahlt wird, sowie durch eine an Bedingungen geknüpfte Rückzahlung des investierten Kapitals. Liegt der Kurs des Basiswertes bei Verfall des Reverse Convertible auf oder über dem definierten Ausübungspreis, wird das investierte Kapital vollumfänglich zurückbezahlt. Notiert der Kurs des Basiswertes bei Verfall hingegen unter dem Ausübungspreis, so muss die vertraglich vereinbarte Anzahl Basiswerte übernommen werden.

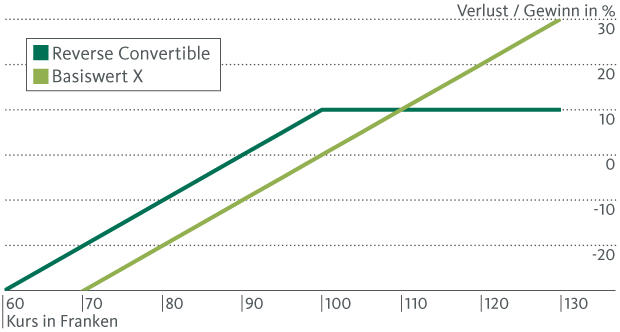

Die nachfolgende Grafik zeigt das Auszahlungsprofil eines Reverse Convertible mit einem Coupon von 10 Prozent auf Basiswert X zum Zeitpunkt des Produktverfalls.

Auszahlungsprofil eines Reverse Convertible mit 10%-Coupon bei Verfall

Liegt der Kurs von Basiswert X bei Verfall auf oder über dem Ausübungspreis von 100, erhält der Anleger den Coupon von 10 Prozent sowie das bei Emission investierte Kapital zurück. Wie Sie der Grafik entnehmen können, ist die Gewinnmöglichkeit auf die Höhe des Coupons beschränkt. Das heisst, sollte der Kurs von Basiswert X bei Verfall des Reverse Convertible über 110 notieren, wäre die direkte Investition in Basiswert X lukrativer gewesen. Liegt der Kurs unter 100, erhält der Anleger Aktien anstelle des investierten Betrages geliefert. Das Verlustrisiko beim Reverse Convertible ist jedoch geringer als bei einer Direktinvestition in den Basiswert, da der Coupon von 10 Prozent in jedem Fall ausbezahlt wird. Dies zeigt sich in der Grafik auf der linken Seite dadurch, dass das Auszahlungsprofil des Reverse Convertible bei Kursen unter 100 über demjenigen des Basiswertes verläuft. Als optimal kann die Investition in den Reverse Convertible bezeichnet werden, wenn der Kurs bei Verfall genau bei oder knapp über dem Ausübungspreis notiert. Denn in diesem Fall erhält der Anleger im Vergleich zur Direktanlage den Coupon von 10 Prozent und das investierte Kapital ausbezahlt, wohingegen die direkte Aktienanlage keine Rendite abgeworfen hat.

Barrier Reverse Convertibles: Reduktion des Verlustrisikos durch den Einbau einer Barriere

Die Flexibilität und Vielfalt von Strukturierten Produkten zeigt sich, wenn die soeben beschriebene Produktstruktur durch einen zusätzlichen Parameter ergänzt wird. Konkret machen wir aus einem Reverse Convertible einen Barrier Reverse Convertible. Wie dem neuen Produktnamen zu entnehmen ist, wird eine Barriere, oder besser ein bedingter Kapitalschutz eingebaut. Im Unterschied zum soeben beschriebenen Reverse Convertible profitiert der Anleger beim Barrier Reverse Convertible von einem Kapitalschutz, der gilt, solange der Kurs des Basiswertes die definierte Barriere nicht berührt oder unterschreitet.

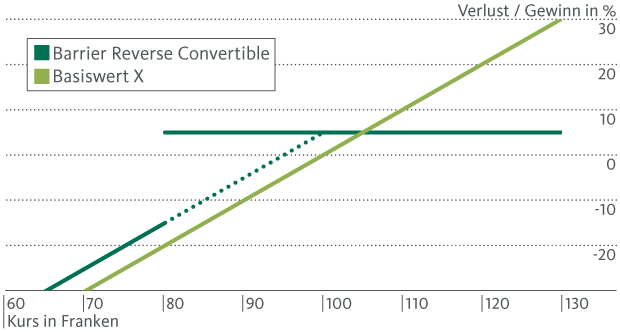

Die nachfolgende Grafik zeigt das Auszahlungsprofil eines Barrier Reverse Convertible mit einem bedingten Kapitalschutz von 80 Prozent bei Verfall.

Auszahlungsprofil eines Barrier Reverse Convertible mit 5%-Coupon bei Verfall (Barriere bei 80%)

Wiederum erfolgt die Auszahlung des Coupons unabhängig von der Entwicklung des Basiswertes X in jedem Fall. Das durch die Barriere eingebaute Sicherheitsnetz bietet dem Anleger einen wertvollen Schutz, aufgrund dessen der Coupon eines Barrier Reverse Convertible im Vergleich mit einem gewöhnlichen Reverse Convertible geringer ausfällt.

Die Barriere hat jedoch ihren Preis. In unserem Beispiel hat deren Einbau eine Couponreduktion von 10 auf 5 Prozent zur Folge. Im Gegenzug ist das investierte Kapital geschützt und wird bei Verfall vollumfänglich zurückbezahlt, sofern der Kurs des Basiswertes während der Laufzeit die Barriere von 80 Prozent nie touchiert, also zu keinem Zeitpunkt 20 Prozent oder mehr verliert. Berührt der Kurs hingegen während der Laufzeit die Barriere, wird der Barrier Reverse Convertible zum normalen Reverse Convertible. Mit Blick auf unser Beispiel bedeutet dies, dass beim Auszahlungsprofil des Barrier Reverse Convertible der Abschnitt von 80 bis 100 der dunkelgrünen Linie wegfällt und die gestrichelte Linie aktiviert wird. Folglich wird der bei Emission investierte Betrag nur dann zurückbezahlt, wenn der Kurs des Basiswertes bei Verfall über oder auf dem Ausübungspreis liegt. Anderenfalls wird die vertraglich vereinbarte Anzahl Basiswerte geliefert.

Die dargestellten Rückzahlungsszenarien zeigen eindrücklich, dass die Wertentwicklung eines Strukturierten Produktes primär durch den Kursverlauf des Basiswertes bestimmt wird. In diesem Zusammenhang wird vom Marktrisiko gesprochen, da der Basiswert insbesondere von der Entwicklung der Kapitalmärkte abhängig ist. Handelt es sich beim Basiswert um einen Fremdwährungstitel, ist der Anleger zusätzlich einem Währungsrisiko ausgesetzt. Üblicherweise besteht jedoch die Möglichkeit, das Wechselkursrisiko abzusichern. Zudem besteht bei Strukturierten Produkten grundsätzlich immer ein Emittentenrisiko. Denn im Gegensatz zu Anlagefonds sind Strukturierte Produkte keine kollektiven Kapitalanlagen, die als Sondervermögen klassifiziert sind, welches rechtlich vom Vermögen des Emittenten getrennt ist.

Die Wertentwicklung des Strukturierten Produktes ist nicht nur von der Entwicklung des Basiswertes, sondern auch von der Bonität des Emittenten abhängig.

Unabhängig von der Wertentwicklung des Basiswerts kann die Insolvenz des Emittenten zu einem teilweisen oder vollständigen Verlust des investierten Kapitals führen.

Bei den vorgestellten Produkttypen Reverse Convertible und Barrier Reverse Convertible handelt es sich um Renditeoptimierungs-Produkte, die für seitwärts tendierende Märkten geeignet sind. Renditeoptimierungs-Produkte sind bei weitem die beliebteste Produktkategorie der Schweizer Anleger. Daneben gibt es Kapitalschutz-Produkte, die eine Absicherung gegen sinkende Kurse ermöglichen, aufgrund des aktuell tiefen Zinsniveaus jedoch kaum konstruierbar sind. Des Weiteren bietet die Kategorie der Partizipations-Produkte grundsätzlich die uneingeschränkte Teilhabe an der Entwicklung des Basiswertes, sowohl für positive als auch für negative Renditen. Abhängig von der Ausgestaltung des Produktes kann die Partizipation am Basiswert gleichläufig sein oder mittels diverser Zusatz-Mechanismen ganz anders verlaufen.

Der Untergang der US-Investmentbank Lehman Brothers vor rund zehn Jahren hatte den Ruf von Strukturierten Produkten zeitweise massiv beschädigt. Denn durch Lehmann Brothers wurden Kapitalschutz-Produkte emittiert, die auch den Weg in die Depots von Kleinsparern gefunden hatten. Die Aussicht auf 100%-Kapitalschutz bei Verfall liess die Anleger unvorsichtig werden. Wie beschrieben, gilt es zwischen dem Markt- und dem Emittentenrisiko zu unterscheiden. Die Papiere von Lehman Brothers boten wohl einen Schutz bei negativen Marktbewegungen, jedoch nicht im Falle eines Emittentenausfalls. Schuld an der Misere waren entsprechend nicht die Strukturierten Produkte, sondern in erster Linie Lehman Brothers, aber auch die mangelhafte Produktaufklärung und –kenntnis.

Doch Strukturierte Produkte sind kein Teufelszeug. Vielmehr bieten sie die Möglichkeit, die unterschiedlichsten Marktszenarien abzubilden und damit investierbar zu machen. Zu empfehlen ist die Investition in ein Strukturiertes Produkt jedoch nur, wenn der Anleger dessen Funktionsweise und Risiken kennt sowie eine konkrete Markterwartung hat. Strukturierte Produkte können durch die Migros Bank bereits ab 20’000 Schweizer Franken für einen Kunden massgeschneidert angeboten werden und stellen sinnvolle Ergänzungen in einem Wertschriftendepot dar. In einem weiteren Blog-Artikel werden wir uns das Rendite-Risiko-Profil von Strukturierten Produkten im Vergleich zu Aktien und Obligationen anschauen.

Zum ersten Beispiel: Hat die Migros Bank tatsächlich Strukturierte Produkte im Angebot, die mit einem 10% Coupon bei Verfall ausgegeben werden, oder ist das ein theoretisches Gedankenexperiment?

Guten Tag Herr Baumberger

Es handelt sich hierbei um ein fiktives Beispiel. Es ist jedoch durchaus möglich, einen Reverse Convertible mit einem Coupon von 10% zu konstruieren. Die Höhe des Coupons hängt in erster Linie vom gewählten Basiswert und dessen Risiko, der erwarteten Dividendenrendite sowie der gewünschten Laufzeit ab.

Freundliche Grüsse

Sacha Marienberg

Aber wieso sind dann bereits aktive Valornummern im Ebanking nicht eröffnet? Solche für Vontobel gibt es öfter nicht…….

Guten Tag

Vielen Dank für ihre Anfrage! Es wird laufend eine sehr grosse Anzahl von Strukturierten Produkten emittiert. Sie haben jederzeit die Möglichkeit, die Eröffnung eines Valors via Börsenauftrags-Hotline [+41 848 845 400 (Taste 3)] zu beantragen.

Freundliche Grüsse

Sacha Marienberg