Prospettive d’investimento luglio 2023

Tra clima di sconforto e speranza

Dopo l’impressionante ripresa dalla pandemia da coronavirus, l’economia mondiale versa ancora in uno stato di sonnolenza. Soprattutto in Europa la congiuntura ha perso slancio e stenta a ripartire.

La nostra valutazione

Non è ancora tornata la voglia di festeggiare

Con i mesi estivi è arrivato anche il momento dei festival, dei concerti all’aria aperta e delle feste popolari. E come a volte accade, a una notte di festa troppo esuberante segue un «day after» un po’ difficile.

L’industria europea versa in una situazione difficile

Dal punto di vista economico, l’eurozona si trova proprio in questa situazione. La vigorosa ripresa dopo la pandemia da coronavirus si è esaurita e la lotta della BCE contro l’inflazione dilagante sta ormai lasciando notevoli segni di frenata sull’economia, come si evince dai dati sull’industria dell’Unione monetaria: mentre l’umore nel settore dei servizi si sta deteriorando, ma resta nel complesso positivo grazie agli effetti di recupero in corso, la situazione nel settore manifatturiero è decisamente cupa. È quanto emerge, ad esempio, dall’indice dei direttori degli acquisti. A giugno l’importante barometro congiunturale ha registrato una nuova flessione e, con 43,4 punti, è addirittura nettamente inferiore rispetto alla fase di picco che ha caratterizzato la pandemia. Il marcato inasprimento della politica monetaria e l’assenza di stimoli economici globali fanno sì che la soglia di crescita di 50 punti rimanga per il momento molto lontana, dal momento che la BCE non ha ancora completato la sua manovra di frenata della politica monetaria. È probabile che entro la fine dell’anno aumenti i tassi di riferimento di ulteriori 50 punti base, il che renderà il risveglio degli spiriti dell’economica relativamente lento.

L’economia statunitense si dimostra ostinatamente solida

Negli Stati Uniti non c’è ancora un vero e proprio clima di sconforto. È vero che la crescita della domanda di consumi privati, e quindi del pilastro più importante dell’economia, ha subito un notevole rallentamento. Al contempo, la situazione per i prestatori di servizi è sorprendentemente migliorata in giugno. Con 53,9 punti, il corrispondente indice dei direttori degli acquisti si colloca in una zona confortevole di crescita ed è riuscito a consolidare la sua posizione rispetto al mese precedente (50,3 punti).

Inoltre, il mercato del lavoro non si lascia arrestare, anche se a giugno l’aumento ufficialmente misurato dell’occupazione nel settore privato pari a 209 000 posti di lavoro è stato il più basso dalla fine del 2020. Allo stesso tempo, il rapporto sul mercato del lavoro dell’ADP Research Institute ha registrato una crescita occupazionale di circa mezzo milione di posti di lavoro per lo stesso periodo, mentre i salari orari medi hanno ripreso a salire vigorosamente.

I dati sulla congiuntura americana rimangono pertanto incerti. Da queste informazioni leggermente contraddittorie emergono due conclusioni principali: in primo luogo, sebbene la crescita economica statunitense stia perdendo notevole slancio, al contempo, continua a essere sorprendentemente solida nonostante il rallentamento della politica monetaria su larga scala. Riteniamo quindi che il nostro scenario di base continui a essere ben supportato, secondo il quale i rischi di recessione rimangono sì elevati, ma un atterraggio morbido dell’economia sembra ancora lo scenario più probabile al momento.

In secondo luogo, nonostante l’aggressivo inasprimento della politica monetaria, la Fed non ha ancora raggiunto il picco dei tassi. Per l’anno in corso prevediamo ancora due ulteriori aumenti dei tassi di 25 punti base ciascuno. La pressione ad agire in questo senso è mantenuta alta in particolare dal mercato del lavoro appena raffreddato che, a sua volta, alimenta ulteriormente l’inflazione di fondo ostinatamente eccessiva.

I dati svizzeri sull’inflazione vanno presi con cautela

L’inflazione rimane anche il fattore determinante per il futuro orientamento della Banca nazionale svizzera. Sebbene a giugno sia il tasso di inflazione complessivo che il tasso di inflazione core siano scesi nuovamente al di sotto della soglia del 2%, a nostro avviso l’andamento dovrebbe essere considerato con cautela. Infatti, il calo è in gran parte dovuto a effetti di base e nel complesso l’aumento dei prezzi rimane a un livello elevato. Inoltre, le pressioni inflazionistiche rimangono in territorio di forte superamento, in particolare per molti beni di consumo quotidiano. Ci attendiamo quindi che anche la BNS non sia ancora pronta a prendere contromisure. Oltre ad altri interventi sul mercato valutario per controllare l’inflazione importata sul versante dei tassi di cambio, dovrebbe quindi attuare un ulteriore aumento dei tasso di riferimento di 25 punti base entro la fine dell’anno per contenere l’andamento dei prezzi sottostante e il rischio di effetti di secondo impatto. La congiuntura svizzera sarà in grado di assorbire un aumento di tali dimensioni. È pur vero che in virtù del contesto internazionale e del livello dei tassi d’interesse la crescita economica tende a rallentare anche nel nostro Paese; tuttavia si continua a non intravedere una recessione.

La nostra posizione

Adeguamenti nel quadro di un orientamento ancora prudente

In vista dell’avvicinarsi del picco dei tassi d’interesse in Svizzera, stiamo aumentando la ponderazione delle obbligazioni in franchi svizzeri a scapito degli hedge fund. In questo modo ci avviciniamo alla quota strategica. Il portafoglio continua a mantenere un orientamento difensivo.

Obbligazioni

I recenti annunci su entrambe le sponde dell’Atlantico indicano per il momento un proseguimento del ciclo di inasprimento da parte delle banche centrali. Dopo aver raggiunto il picco, i tassi di riferimento rimarranno probabilmente elevati per un lungo periodo. I primi allentamenti potrebbero verificarsi solo dopo il semestre invernale. Di conseguenza, le curve dei rendimenti continuano a presentare segnali invertiti. Nel breve periodo, l’imminente rialzo dei tassi d’interesse, già scontato sul mercato a termine, porterà a un aumento dei rendimenti, mentre nel lungo periodo ci si può aspettare una riduzione dei rendimenti delle obbligazioni a lungo termine grazie alla prevista riduzione dell’inflazione, al miglioramento delle prospettive economiche e all’allentamento della politica monetaria. In Svizzera prevediamo che a settembre la BNS aumenterà un’ultima volta il tasso di riferimento. Per questo motivo stiamo acquistando obbligazioni in franchi svizzeri per beneficiare del livello più elevato dei tassi d’interesse. La leggera sottoponderazione della classe di asset rimane invariata.

Azioni

Nonostante la situazione di incertezza economica, i mercati azionari hanno registrato un notevole rialzo dall’inizio dell’anno. Gli utili societari si sono rivelati migliori del previsto e i consumi privati in Svizzera e negli Stati Uniti sono rimasti solidi. Inoltre, la volatilità è a un livello basso. L’aumento delle quotazioni di borsa non è tuttavia generalizzato, bensì dovuto piuttosto al rally delle aziende tecnologiche. Per i prossimi mesi prevediamo un rallentamento della crescita che eserciterà una pressione sui margini e sugli utili societari. Ciò dovrebbe riflettersi nell’attuale stagione di rendicontazione. L’eurozona sarà probabilmente la più colpita. Considerato l’aumento dei rischi di recessione, manteniamo la leggera sottoponderazione delle azioni.

Investimenti alternativi

I mercati immobiliari internazionali rimangono sotto pressione a causa dei tassi elevati e dei venti contrari che soffiano sull’economia. Questo vale ancora solo in misura molto limitata per il mercato immobiliare svizzero che, sostenuto dalla domanda costantemente elevata e dalla scarsa offerta, si sta dimostrando sorprendentemente robusto. Per questo motivo manteniamo gli immobili svizzeri come un’importante integrazione al portafoglio. In un contesto di persistente incertezza continuiamo inoltre a puntare sull’oro come elemento di diversificazione all’interno del portafoglio, ma riduciamo la netta sovraponderazione degli hedge fund a favore dell’ampliamento della quota obbligazionaria.

Le nostre previsioni

La situazione congiunturale globale rimane critica

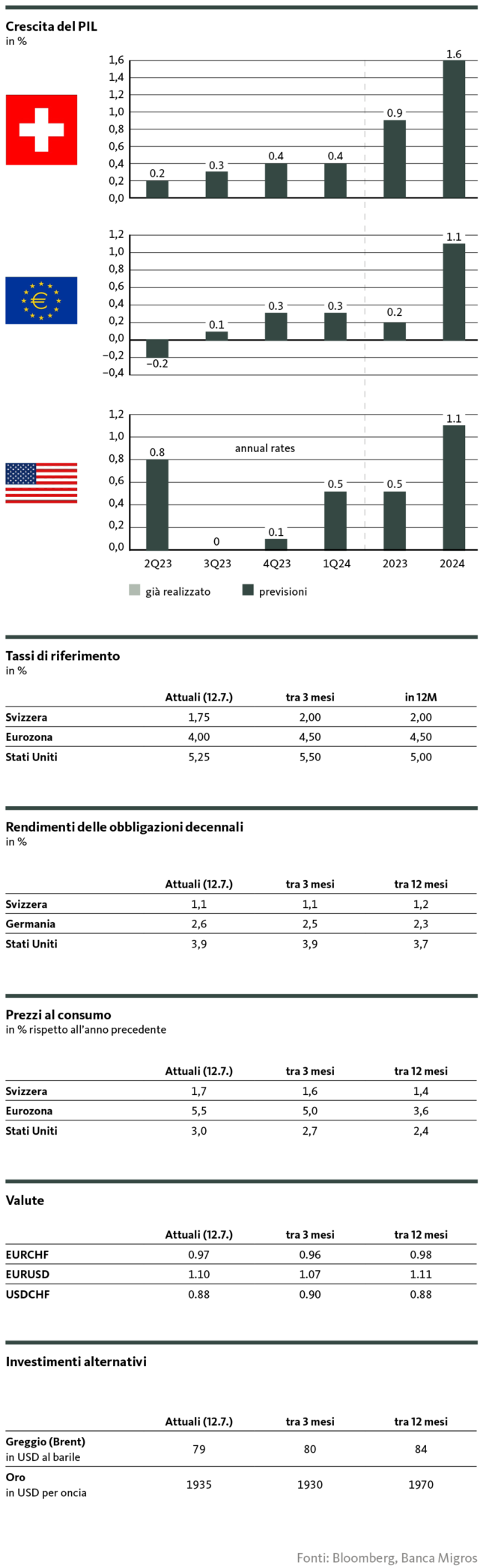

Congiuntura

L’economia globale continua a essere in difficoltà. Nell’eurozona la congiuntura è penalizzata dalla crisi della domanda dei consumi e dai forti venti contrari nell’industria. Per il momento, inoltre, non si attendono impulsi di stimolo dall’economia cinese in fase di indebolimento.

Negli Stati Uniti, l’economia si sta dimostrando sorprendentemente resistente nonostante la frenata improvvisa della politica monetaria. In particolare, il mercato del lavoro surriscaldato mostra finora pochi segnali di raffreddamento. Alla luce di tutto questo, confermiamo la nostra valutazione secondo cui il rallentamento della crescita continuerà e i rischi di recessione rimarranno elevati. Al momento, un atterraggio morbido ci sembra ancora lo scenario più probabile.

In Svizzera non si intravedono ancora segnali di recessione. L’economia locale non può però sottrarsi alla difficile congiuntura internazionale e la crescita rallenterà notevolmente. La robusta domanda di consumi, in particolare, dovrebbe consentire una crescita annuale relativamente solida.

Inflazione

L’arretramento dei tassi d’inflazione prosegue per gran parte. Questo andamento disinflazionistico, però, deve essere interpretato con una certa cautela. In primo luogo, i tassi d’inflazione si collocano ancora nettamente al di sopra dei livelli target fissati dalle banche centrali e, in particolare i tassi di base si stanno rivelando ostinatamente solidi. In secondo luogo, il calo dell’inflazione è dovuto in gran parte a effetti di base e l’effettiva perdita di potere d’acquisto continua a pesare notevolmente sull’economia, in particolare in Europa. In tale contesto, nell’Unione monetaria il rischio di una spirale salari-prezzi rimane alto, come negli Stati Uniti.

Tassi di riferimento

Il picco dei tassi si sta avvicinando, ma non è ancora stato raggiunto né in Svizzera né negli Stati Uniti né nell’eurozona. Tuttavia, per tutte e tre le aree economiche prevediamo solo un aumento moderato dei tassi che si concluderà nel corso dell’anno. Per il 2023 non ci attendiamo tuttora riduzioni dei tassi di riferimento.

Tassi sui mercati dei capitali

Nel complesso, ci atteniamo alla valutazione del mese scorso: alla luce dei venti congiunturali contrari nell’Unione monetaria, al momento intravediamo una pressione al rialzo dei tassi d’interesse sui titoli di Stato europei, alla quale neppure i titoli svizzeri potranno sottrarsi.

Per i treasury statunitensi ci attendiamo un livello di rendimento costantemente elevato, dovuto ai venti congiunturali contrari, alle incertezze derivanti dall’avvio della campagna elettorale presidenziale e all’ulteriore deterioramento dei bilanci della Fed.

Valute

A causa della fragilità dell’economia statunitense e delle riduzioni dei tassi di interesse, già previste dai mercati nell’immediato futuro, il dollaro tenderà a rimanere sotto pressione. Nel complesso, tuttavia, è probabile che il biglietto verde abbia superato la fase negativa e rimanga protetto al ribasso, non da ultimo per motivi di differenziale dei tassi d’interesse.

Prevediamo che l’euro continuerà a rimanere indietro rispetto al franco svizzero per motivi ciclici e strutturali. Per il momento non vi sono segnali di un ritorno alla parità per il cambio EUR/CHF.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio o della capacità di rischio o della situazione finanziaria o di altre esigenze particolari del destinatario. Il destinatario è espressamente tenuto a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è ottenibile tramite migrosbank.ch/bib. La Banca Migros non si assume alcuna responsabilità in merito all’esattezza o alla completezza delle informazioni fornite e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura, che potrebbero derivare dall’utilizzo delle presenti informazioni. Le informazioni riportate rispecchiano esclusivamente un’istantanea dei dati al momento della pubblicazione ed escludono pertanto qualsiasi adeguamento automatico a cadenza regolare.

© Migros Bank, Santosh Brivio (valutazione e previsioni), Valentino Guggia (posizionamento)